こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

2019年10月1日から消費税率が引き上げられ、原則として10月1日以後に引き渡しとなる商品・製品については10%の税率が適用されます。

しかし、建物の建設など工期が長期間に渡る請負工事については、3月31日までに契約をしている場合には引き渡しが10月1日以後になったとしても8%が適用される経過措置があります。

ここでは、工事の請負等の経過措置をご紹介します。

Contents

対象となる工事の請負等とは?

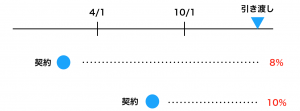

2019年3月31日までに契約をした工事等で引き渡しが2019年10月1日以降になるものが対象となります。

2019年9月30日までの引き渡しであれば、経過措置とは関係なく、契約日が2019年4月1日以降であっても8%です。

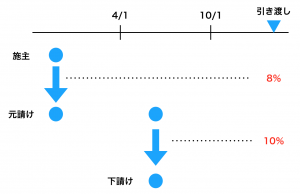

イメージとしては、次のような流れになります。

なお、対象となる工事の請負等とは、次のものが該当します。

① 建設工事の請負に係る契約

② 製造業における製造の請負に係る契約

③測量

④地質調査

⑤工事の施工に関する調査、企画、立案及び監理並びに設計

⑥映画の制作

⑦ソフトウエアの開発

⑧その他の請負に係る契約

【補足】

③〜⑧については、

・仕事の完成に長期間を要する

・仕事の目的物の引き渡しが一括して行われること

・仕事の内容について相手方の注文が付されている

という条件の全てに合致する必要があります。

あまり登場する機会が少ないものもあると思いますが、考え方はどれも同じですので、契約日を抑えておけば大丈夫です。

工事の請負等の経過措置の注意点

契約書の作成は必須

経過措置を適用する条件として、2019年3月31日までに契約を締結しなければいけませんので、契約書をきちんと作成する必要があります。

厳密には文言として「契約書を作成すること」は条件になっていませんが、証明するものが必要ですので、結果的には契約書は必要です。

「実は3月31日までに契約してたんですよ!!!」

と口で言ったところで税務署は信じてくれませんから。

工事の着工日

契約は3月31日までに結んだものの、工事の手配が進まずに着工が10月1日以降になってしまった・・・

こんな場合であっても、経過措置の対象となり8%が適用されます。

経過措置の対象になるかどうかは、契約日が3月31日までかどうかであり、着工日や完成日の要件はありません。

契約変更による追加工事があった場合

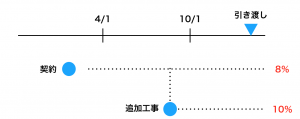

契約変更があった場合には注意が必要です。

契約変更によって追加工事が発生して工事金額が増えた場合は、追加工事分は経過措置の対象とならず、10%が適用されます。

追加工事については「3月31日までに契約」という条件を満たさないので、経過措置の適用外となってしまいます。

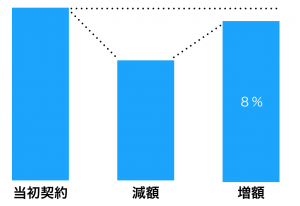

次は、契約変更によって工事金額が減額された場合についてです。

この場合は、当初の契約から変更されていますが、3月31日までに契約した金額以下となるため、契約変更したとしても経過措置の対象となり、8%となります。

3月31日までに契約した金額が8%の対象となる枠だと思って頂ければ良いと思います。

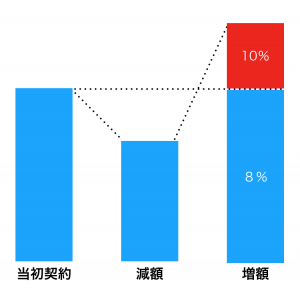

そのため、契約変更による減額があり、その後に追加工事が発生した場合は次のようになります。

①追加工事が当初の契約金額以下の場合

この場合は最終金額の全額が8%の対象となります。

②追加工事が当初の契約金額を超える場合

この場合は最終金額のうち、当初契約の金額までは8%の対象ですが、それを超える部分は10%となります。

下請け工事の取り扱い

施主さんから受注した業者単独で工事を行わず、下請け業者を使う場合もあると思います。

このような場合は、施主と元請けの契約、元請けと下請けの契約それぞれで経過措置の適用を判断します。

仮に施主と元請けとの契約日が3月31日であっても、元請けと下請けの契約日が4月1日であれば、前者は8%、後者は10%という扱いになります。

経過措置の判定は物件ごとではなく契約ごとですので、注意してください。

清掃業務や保守業務を年間契約した場合

ビル清掃やソフトウェアなどの保守業務を年間契約する場合も多いと思います。

例えば、ビル清掃の業務を3月31日までに年間契約した場合を考えてみましょう。

この場合は、経過措置の対象とはなりません。

一般的には「毎週◯曜日に清掃をする」などのような契約になっていると思います。

この場合は、「仕事の目的物の引き渡しが一括して行われる」という条件を満たさないため、10月分以降の仕事については10%が適用されることとなります。

オーダーメイドの靴などを発注した場合

一点もののオーダーメイド靴って憧れますよね。

場合によっては1年待ちなんてこともあるでしょう。

靴の製作は製造業の請負契約に該当しますので、契約日が3月31日までであれば、完成が10月1日以降であっても経過措置の対象となり、8%が適用されます。

(そう言えば某親方の息子さんは大丈夫なんだろうか・・・)

事例では建設業などが取り上げられることが多いですが、それ以外の業種であっても条件を満たせば経過措置の対象になる場合があるので、注意しましょう。

旅行会社にパック旅行を依頼した場合

旅行会社にパッケージ旅行を依頼したとします。

社員旅行などで大人数になる場合は半年以上前から予約をするということもあり得るでしょう。

このような場合、3月31日までに契約をしていれば、旅行の実施が10月1日以降であっても経過措置の対象となり、8%が適用されます。

旅行会社は、旅行のプランを決め、ホテルなどを手配し、旅行に添乗するという業務を請負っている訳です。

請負契約とは、必ずしも有形の物である必要はありません。

なお、「目的物の引き渡し」は旅行から帰って来た日ということになります。

契約日が4月1日以降であれば、9月30日までに終了する旅行は8%、10月1日以降に終了する旅行は10%という扱いになると考えられます。

まとめ

工事の請負等の経過措置は色々なパターンを考えるとけっこう複雑です。

しかし、契約日と業務内容を整理すれば判断が可能ですので、ポイントを整理して判断して頂ければと思います。

また、建設業を例にあげて説明される場合が多いですが、建設業以外でも経過措置の対象になる場合がある点については認識しておくべきポイントです。

最初から「対象外だろう」と決めつけず、対象となる契約を確認して判断して頂きたいと思います。

関連記事

消費税改正関連の記事をまとめています。こちらも参考になれば幸いです。

参考 【消費税改正】2019年(令和元年)10月1日実施の消費税改正情報まとめソーシャル税理士金子尚弘のページ

コメントを残す