こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

キャッシュレス決済をした場合に5%(フランチャイズ加盟店は2%)のポイント還元が実施される予定です。

これは個人消費者に限定されていませんので、個人事業主が事業用の経費を使った場合はもちろん、法人カードでの決済も対象となります。

ここでは、

・ポイント還元制度の概要

・ポイント還元の対象となる買い物

・ポイント還元があった場合の税金の会計処理

について説明していきます。

Contents

キャッシュレス決済でのポイント還元制度について

今回のポイント還元制度の概要を整理しておきましょう。

まず制度の大枠ですが、

・決済事業者と契約している加盟店でキャッシュレス決済が行われる

・決済事業者は消費者へポイント還元(2%または5%)を行う

・国は決済事業者へポイント還元相当額を支払う

というものです。

概要を図にすると次のようなイメージになります。

また、対象期間などは次の通りです。

①対象期間

2019年(令和元年)10月1日から2020年(令和2年)6月30日まで

②ポイント還元率

中小事業者での購入:5%

大企業傘下のフランチャイズ:2%

コンビニ等のフランチャイズ加盟店の多くは中小事業者ですが、大企業の傘下にあるのでポイント還元率は2%となります。

③対象となる店舗

申請手続きや承認作業の遅れで、10月1日に間に合わなっていない店舗もあるようです。

実際に承認を受けてポイント還元の対象となっている店舗はこちらの公式サイトで確認できます。

④対象となる決済手段

全てのキャッシュレス決済が対象となる訳ではなく、登録された決済手段のみが対象となります。

ただ、2019年8月現在で、775の事業者が登録されているため、キャッシュレス決済の場合はほぼ対象となると考えて良いと思います。

【補足】

決済事業者が本制度に登録する条件として

・補助期間中の決済手数料を3.25%以下とする

・加盟店舗へ端末導入費用の1/3を補助する

・不正防止の取り組みを行う

というものがあります。

ポイント還元の対象になるもの・ならないもの

このポイント還元制度ですが、全ての買い物が対象になる訳ではありません。

いくつか具体例を出して見てみましょう。

食料品

食料品は軽減税率の対象ですので、増税の影響はありませんが、食料品もポイント還元の対象となります。

中小事業者で購入すれば、実質的には5%引きで購入できるような状態となります。

嬉しい気もしますが、もう無茶苦茶ですよね。

ちなみに、新聞もクレジットカード払いにしていればポイント還元の対象となります。

病院・歯科医院の診察費など

最近では、クレジットカードで決済できる医療機関も増えてきていますが、医療機関での支払いについては、ポイント還元の対象とはなりません。

これは、医療機関がポイント還元事業者から除外されているためで、自費診療など消費税が課税されるものであってもポイント還元はありません。

【ポイント還元の対象外となる事業者】

・国、地方公共団体、公共法人

・金融証券取引業者、金融機関など

・風営法上の風俗営業

・保険医療機関、保険薬局、介護サービス事業者、社会福祉事業・更生保護事業を行う事業者

・学校、専修学校

・宗教法人

などが除かれています。

商品券やプリペイドカードのチャージ

これらのものはポイント還元の対象とはなりません。

換金性が高いため、5%のポイント還元を受けて転売することが可能だからです。

株式や投資信託の購入

楽天証券などでは、クレジットカードで投資信託の積立が可能ですが、株式の購入などには消費税が掛からないため、ポイント還元の対象外となります。

住宅・車両

車はともかく、住宅をクレジットカードで購入する人がいるのか分かりませんが、ポイント還元の対象外となることが明記されています。

これは、住宅や車両の購入についてはポイント還元とは別に支援策があるため、二重で支援する必要はないという理由です。

住宅や車両の支援策についてはこちらに記載していますので、ご覧ください。

参考 【消費税改正】消費税がいよいよ10%に〜影響と対策まとめ1〜ソーシャル税理士金子尚弘のページポイント還元を受けた場合の会計処理

ポイント還元を受けた場合の取り扱いは、個人事業主・法人・一般消費者で異なるので、それぞれ見ていきましょう。

ポイント還元には、

・引き落とし金額が減額される(後日還元)

・購入時に支払い金額が減額される(実質値引き)

があります。

ここでは、それぞれの場合に分けて解説していきます。

後日還元される場合

個人事業主が還元を受けた場合

事業用のクレジットカードなどでポイント還元を受けた場合は、「雑収入」として収入計上することになります。

なお、消費税については不課税(=対象外)となります。

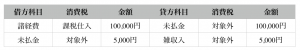

例えば、100,000円の買い物をして、5,000円の還元を受けた場合の仕訳は次のようになります。

(諸経費としていますが、実際には消耗品費や仕入など適切な科目を入力してください)

なお、使用しているクレジットカードなどが、事業とプライベートの共用の場合は、事業で使った割合に応じて雑収入として計上します。

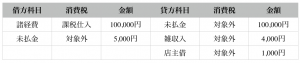

例えば、5,000円の還元が実施されて、そのカードの80%を事業用経費で使っている場合は次のような仕訳になります。

クレジットカードの引き通し金額から減額されるため、未払金を減少させる会計処理を行います。

法人が還元を受けた場合

法人名義のクレジットカードなどでポイント還元を受けた場合は、「雑収入」として計上することになります。

消費税は不課税(=対象外)で、基本的には個人事業主の場合と同じです。

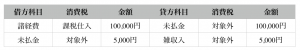

100,000円の買い物をして、5,000円の還元を受けた場合の仕訳は次のようになります。

法人の場合は、個人事業とは違い、社長と会社はそもそも別物の存在です。

会社用のカードで個人的な買い物をしてポイント還元を受けると社長への給与とみなされることも考えられます。

そのため、社長が法人カードで個人的な買い物をするのは避けた方が良いでしょう。

その場でポイント還元される場合(実質値引き)

コンビニなどでは、購入時にポイント還元され、実質的に値引きのような取り扱いがされています。

この場合でも、基本的な考え方は後日還元と同じです。

それは、ポイント還元の原資は国の財源であり、お店が値引きをしている訳ではないからです。

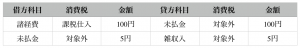

例えば、100円の買い物をして5円の即時還元を受けた場合は次のようになります。

原則的な会計処理

基本的な考え方は既にお話しした通り、ポイント還元は国の財源なので、元々の買い物とは別物という考え方です。

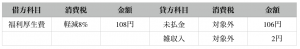

例えば、コンビニで108円(税込)の飲み物を福利厚生として購入して、2%還元後の106円を支払ったとしましょう。

この場合、108円の買い物とポイント還元を区別して処理するのが原則的な会計処理です。

ポイントは消費税で、支払ったのは106円ですが、飲み物の定価は108円ですので、108円に対して消費税の課税仕入(軽減8%)を認識します。

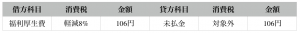

例外的な会計処理

結局のところは値引きでしょ?という考え方で、支払う金額を費用の額として処理しても問題ないと思います。

上記と同じ例を仕訳にするとこのようになります。実にシンプル。

本来はポイント還元と実際の購入の取引は別物なので原則的な処理が望ましいとは思いますが、こちらの処理でも実務上は問題ないと思います。

原則的な処理と例外的な処理のどちらが望ましいか?

即時還元の処理については、税理士の中でも色々な意見があることは事実です。

私としては、ポイント還元の仕組みを踏まえて、雑収入処理が「原則」、値引き処理が「例外」と判断しました。

ただし、実際に会計ソフトを操作することを考えると、例外的処理で統一するのもアリだと思っています。

理由はシンプルで「簡単だから」です。

特に、私はfreeeを多用していますから、実際の引き落とし額と違う金額で処理すると非常に面倒くさいという理由があります。

せっかくカード情報を同期させているのに、わざわざ違う金額に変えるなんてやってられません。

ただし、注意点としては、本則課税の場合は消費税の納税額が増えるということがあります。

・原則的処理の場合、ポイント還元分は不課税処理

・例外的処理の場合、ポイント還元分は仕入返還(仕入のマイナス)

になるためです。

免税事業者や簡易課税の事業者は関係ありませんが、本則課税の場合は一応頭には入れておいてください。

【補足】コンビニは原則処理と例外処理がひっくり返る場合も

これはかなりニッチな話題ですが、コンビニには直営店とFCがあり、キャッシュレスのポイント還元制度は中小事業者が運営しているFC店舗のみです。

そのため、直営店と大企業が運営するFC店舗は対象外になるのですが、一部の店舗では運営者の判断で独自で2%還元を実施している場合があります。

これは、原資は国の財源ではないため、単純な値引きです。

このような場合は、例外的な処理として紹介した値引き処理を行うことになります。

ただ、最大の問題点は、独自の値引きなのかキャッシュレス 還元なのかはレシートを見ても分からないということです。

こうなると、一律で原則的な処理をするのも、仕方ないのかなとは思います。

まとめ

キャッシュレス決済のポイント還元制度について整理できましたか?

購入するお店や商品によって還元率が変わるため、消費税の実質的な負担率は次のようになります。

| 中小企業 | FC加盟店 | 大企業 | |

| 軽減税率の商品 | 3% | 6% | 8% |

| 10%の商品 | 5% | 8% | 10% |

このように、中小企業で軽減税率対象品目を購入すると実質的な税負担は3%になります。

3%っていつの時代だよ、という感じですが・・・

また、ポイント還元制度は、国に登録された決済手段しか対象になりません。

自分が利用する決済手段が対象になるかを確認しておきましょう。

全ての買い物がポイント還元の対象となる訳ではないので、対象となるもの・ならないものについて理解しておきましょう。

「ポイント還元されるわ♪」と思って衝動買いをしたら、実は還元対象外だった、なんてバカみたいですし。

ほら、私みたいに。

駅の構内のコンビニで水を買ったら2%還元は受けられませんでした。

税理士ですが制度について行けません、すいません(´・_・`) pic.twitter.com/XkQxaL5LqV— 税理士 金子尚弘 / Kaneko Naohiro (@innovator_nao) October 2, 2019

駅の構内のコンビニは運営会社は大企業(名鉄グループ)なので、キャッシュレス 還元の対象外だった、というオチです・・・

関連記事

消費税改正関連の記事をまとめています。こちらも参考になれば幸いです。

参考 【消費税改正】2019年(令和元年)10月1日実施の消費税改正情報まとめソーシャル税理士金子尚弘のページ

◆ポイント還元の対象となるもの

・自費診療(歯科矯正・インプラント・予防接種など)

・歯ブラシなどの物品販売

◆ポイント還元の対象とならないもの

・保険診療

上記ですが、間違っているのではないでしょうか?

ご指摘の通りですので、記載内容を訂正しました。

コメントありがとうございました。

今後もご覧頂ければ幸いです。よろしくお願い致します。

ネットショップ出店者ですが、手数料還元されたものはどのように確定申告すればいいのでしょうか。

探しても見つからないのですが、おわかりでしたらご教示ねがいます。

[…] […]

[…] […]