こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

インボイス制度の導入に伴って、もともと消費税を納めていなかった事業者(=免税事業者)が消費税を納めること(=課税事業者)となった場合に特例が設けられます。

その中の1つに、いわゆる「2割特例」というものがあり、これは預かった消費税の20%を納税すれば良いというものです。

多くの場合、この特例を使うことがお得になると思いますが、必ずしもそうと言えない場合があります。

今回はインボイス制度の導入で消費税を納めることとなる場合に、どのような対応すべきか解説します。

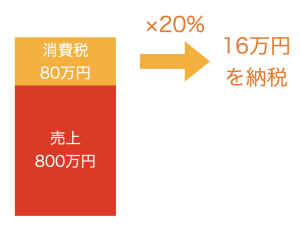

2割特例はこんな仕組み

2割特例をざっくり説明すると預かった消費税の20%を納税するというものです。

例えば売上が税込880万円の場合は16万円を納税するという仕組みです。

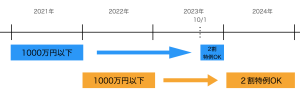

なお、この特例が使えるのは2023年10月1日から2026年9月30日までの日の属する課税期間です。

ポイントは「属する課税期間」という部分で、通常の課税期間は1年間ですので、個人事業主であれば1月1日〜12月31日までとなります。

そのため、個人事業主の場合は2026年12月31日まではこの特例の対象となるということです。

また、2割特例を使えるのは、免税事業者がインボイス登録に伴って課税事業者となる場合です。

正確に言えば

①基準期間(2年前)の売上が1000万円以下

②特定期間の売上または給与が1000万円以下

③課税事業者選択届出書を提出していない

という条件を満たす場合です。

例えば、2021年の売上が800万円の場合は対象となりますが、1000万円を超えていればインボイスと関係なく2023年から課税事業者となるため使えません。

また、2021年の売上が1000万円以下であっても2022年の売上が1000万円を超えると2024年は2割特例を使うことができません。

図にするとこんなイメージですね。

インボイス登録をする際に簡易課税制度を選択すべきかどうか

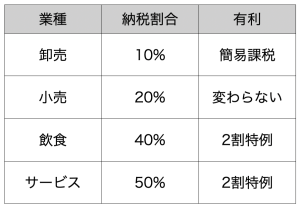

簡易課税制度とは、預かった消費税に対して一定割合を納税するものです。

その割合は業種によって異なり、卸売業では10%、小売業では20%、飲食業では40%、サービス業では50%などとなっています。

2割特例と比べると卸売業の場合は簡易課税の方が得になり、小売業では同じ結果となります。それ以外の場合は、簡易課税の方が納税額が大きくなり、不利な結果となります。

つまり、卸売業以外の場合は、簡易課税制度を選択するメリットがないということです。

ちなみに、どの業種に該当するかは個々の売り上げで判断します。

例えば、売り上げ800万円の八百屋さんで飲食店に卸す売上が200万円、店頭での小売りが600万円だとすると、200万円を卸売業として計算し、600万円は小売業として計算します。

そのため、このような場合は簡易課税制度を選択した方が有利となります。

なお、簡易課税を選択する際の注意点としては「本則課税を選択できなくなる」ということです。

簡易課税の届出を提出してしまうと、本則課税の方が税額が少ないことが分かっても簡易課税で申告をしなければいけません。

そのため、卸売業を行っている事業者以外では簡易課税の届出を提出する必要はないと思います。

卸売業以外は2割特例と本則課税の選択がベスト

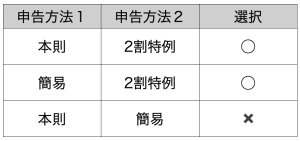

2割特例は事前に申請する必要はなく、消費税の申告時に選択すれば良いこととなっています。

ただし、簡易課税を選択すると本則課税で申告することができないため、選択可能な組み合わせは次のようになります。

なお、先ほどお話ししたように、卸売業でなければ簡易課税よりも2割特例の方が有利となります。

そのため、多くの場合で最適解となるのは「簡易課税を選択せず、申告の際に本則課税と2割特例のうち有利な方で申告する」です。

本則課税の場合、業績が悪かったり設備投資などがあれば消費税が還付されます。一方で、業績が良ければ2割特例を選択して納税額を抑えれば良いということになります。

ただし、注意点としては、本則課税で申告する場合には一定レベルの消費税の知識が必要になるということです。

経費の中には消費税が含まれるものと含まれないものがあります。

多くの取引には消費税が含まれますが、消費税が含まれないものとして保険料や税金(租税公課)などがあります。

すべての取引に対して正確に消費税を判断しなければいけないので、本則課税で申告する場合には、税理士などに相談する方が良いでしょう。

まとめ

ネット上の情報では2割特例が発表される前に作成されたものも多く、簡易課税の提出を勧めているものもあります。

この記事でも書いた通り、卸売業でなければ簡易課税よりも2割特例の方が有利となります。

そのため、基本的には簡易課税を選択する必要はないということですね。

ただし、2割特例が使えなくなると簡易課税が有利になることも考えられるため、特例が終了するタイミングで簡易課税の届出をすることを忘れないようにして下さい。

コメントを残す