こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

消費税の判断に悩むものの上位にものとして「会費」が挙げられると思います。

営利企業であれば、会費の支払い側であることがほとんどですが、NPOなどの場合は受け取る側になる場合も珍しくありません。

そのような場合、消費税の判断を誤ると追徴税額が大きくなりますし、場合によっては消費税の納税義務や簡易課税の判断も変わってしまう可能性があります。

ここでは、会費の消費税について取り扱いを考えてみたいと思います。

Contents

消費税が課税される取引とは?

まずは基本から確認しておきましょう。

・国内において行われるものであること

・事業者が事業として行う取引であること

・対価を得て行う取引であること

・資産の譲渡及び貸付け並びに役務の提供等に係る取引であること

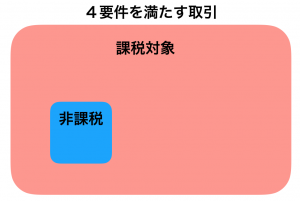

という4つの要件を全て満たした場合に消費税が課税されます。

具体的に「これには課税する」と決められている訳ではなく、この要件に当てはまるか事業者が判断しなければいけません。

ただし、4つの要件を満たす場合でも一定の取引は非課税となるという取り扱いがあります。

非課税となるものは、法律上に列挙されているので、イメージとしては次のようになります。

【消費税が非課税となるもの】(消費税法6条)

非課税となるのは次のような取引です。(一部のみ抜粋)

・土地の売買代金、賃料

・預金や借入金の利子

・社会保険診療や介護保険サービス

・公文書などの発行手数料(住民票や印鑑証明の取得など)

・居住用建物の賃料

などがあります。

会費でポイントとなる「対価性」の判断について

NPOや一般社団法人などは会費を受け取ることも多いと思います。

冒頭でもご説明しましたが、この判断を間違えるだけで税額に大きな影響が出てしまうこともあるので、正しく判断することが重要です。

会費の取り扱いについて、いくつかのパターンに分けて見ていきましょう。

会員に対して会報などが送られる場合

会員に対して定期的に会報などを送っていると言う団体もあると思います。

そうなると、会費は会報の対価かどうかと言う懸念が生じます。

ただ、年に数回送られてくる会報に対して、純粋にその対価であるとは言えない場合がほとんどだと思います。

会員からすれば団体を支援しているという気持ちもあり、会報のためだけに会員になっている訳ではないでしょう。

このように、若干のリターンがある場合でもその大部分は寄付や支援金である場合には、対価性がないと判断して消費税は課税されないという判断で良いと思います。

◯◯組合などの同業者団体や、商工会などもこのパターンではないかと思います。

【参考】消費税法基本通達5-2-3

同業者団体、組合等が対価を得て行う会報等の発行は、資産の譲渡等に該当するのであるが、会報等が同業者団体、組合等の通常の業務運営の一環として発行され、その構成員に配布される場合には、当該会報等の発行費用がその構成員からの会費、組合費等によって賄われているときであっても、その構成員に対する当該会報等の配布は、資産の譲渡等に該当しない。

会員に対して講座などへの参加の権利がある場合

会報程度では「対価性なし」という判断で良いでしょうが、会員に対して講座の参加の権利などがある場合はどうでしょうか?

例えば、

・会員に対しては主催している講座を無料で受講できる

・会員は会議室などを無料で使用できる

・あるプログラムに参加するには会員になることが必須

といったようなものが考えられます。

実際に経験した事例も含めて考えると「ケースバイケース」というのが現実です。

おいおい、答えになってねーよ!

という感じですが、専門家でも困ることが多々あります。

消費税法基本通達では次のような取り扱いがされています。

【参考】消費税法基本通達5-5-3(抜粋)

名目が会費等とされている場合であっても、それが実質的に出版物の購読料、映画・演劇等の入場料、職員研修の受講料又は施設の利用料等と認められるときは、その会費等は、資産の譲渡等の対価に該当する。

現実的には「実質的に」何かの対価になっているかの判断で迷う訳なので、ハッキリ言ってしまえばこの通達は何の役にも立ちません。

会員以外へ提供している価格などと比べて会費がどのような設定になっているかなど、総合的に検討する必要があるため、一概には判断しにくいのが現状です。

現実的な対策は「課税対象外」だと会員に明示する

国税庁としても、会費の判断は難しいという認識は持っているようで、次のような通達も存在します。

・会費とサービスとの対価性が困難である

・会費を受け取る側も支払う側も継続して消費税の対象外として処理している

という条件を満たせば、消費税は対象外として取り扱ってOKというものです。(消費税法基本通達5-5-3)

要するに、対価性の判断が難しい会費については、双方で辻褄が合っていればOKということです。

まとめ

会費の消費税の取り扱いについては、判断に悩む場合も少なくありません。

「実質的に対価となっている」という判断については一律の基準がある訳ではなく悩ましい部分です。

「会員に対して若干のリターン」という程度であれば消費税は課税対象外という判断で良いと思いますが、会員に対して領収書や会報などで消費税の取り扱いについて示しておくべきでしょう。

なお、具体例も交えた解説はこちらの記事で行なっていますので、ご覧ください。

参考 会費に消費税は掛かるのか〜具体例で検証してみよう〜ソーシャル税理士金子尚弘のページ特に会費を受け取る立場であれば判断ミスの影響が大きいため、専門家に相談しながら判断することをお勧めします。

コメントを残す