こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

消費税には簡易課税という制度があります。

本来は売上に含まれる消費税から、経費に含まれる消費税を引いた金額を納税しますが、小規模の会社だと面倒だろう、ということで簡易課税という特例が設けてられています。

ここでは、この簡易課税制度について説明します。

Contents

簡易課税制度とは?

簡易課税制度の仕組み

簡易課税制度は、基準期間の課税売上高が5000万円以下の場合に選択できる制度です。

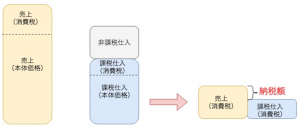

原則的な消費税の計算方法は、売上に含まれる消費税から、経費に含まれる消費税を引いた金額が納税額となります。

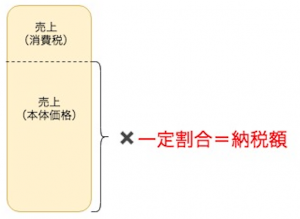

一方で、簡易課税は売上に対して一定割合を掛けて納税額を計算します。

小規模な事業者なので「厳密な計算をせずに、簡単に計算しても良いよ」ということです。

基準期間:2期前の事業年度です。

課税売上高:消費税が含まれている収入です。利息や、地代の収入などは除かれます。

消費税の計算方法を図にすると、次のようになります。

・原則的な計算方法

・簡易課税の場合の計算方法

*一定割合=(1ーみなし仕入率)✖️消費税率

みなし仕入率は小売業が80%、サービス業が50%など業種によって異なりますが、次のセクションで細かく紹介します。

簡易課税は届出書の提出が必要

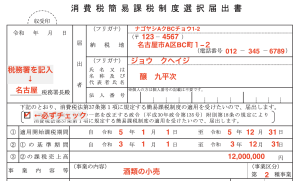

簡易課税で消費税を計算するには、適用する期が始まる前日までに「簡易課税制度選択届出書」を税務署へ提出する必要があります。

ポイントは、適用される期が始まる前までに提出しないといけないという点です。

なお、記載の見本は次の通りです。

(届出書の上段)

住所や氏名などは問題ないと思いますが、分かりにくい部分を解説します。

①適用開始課税期間

簡易課税を使い始める期間を記入します。

個人事業の場合、基本的には提出する日の翌年1月1日〜12月31日となります。

② ①の基準期間

個人事業の場合、基本的には①の2年前になります。

③ ②の課税売上高

②の期間の確定申告書などを確認して、その期間の課税売上高を記入します。

なお、その期間の消費税が免税の場合は税込金額を記入してください。

基本的には売上金額と雑収入の金額の合計になりますが、助成金や補助金は消費税が含まれていないので計算からは除外します。

④事業の内容と事業区分

事業内容については、主に行っている事業を記入します。

内容が分かれば書き方に決まりはありません。

また、事業区分は次の中から選択をしてください。

| 業種 | 事業区分 |

| 卸売業 | 1 |

| 小売業 | 2 |

| 建設業・製造業 | 3 |

| 飲食店 | 4 |

| サービス業 | 5 |

| 不動産業 | 6 |

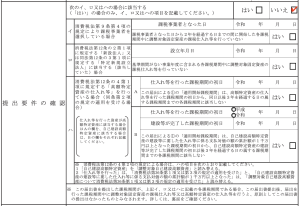

(届出書の中段以降)

ほとんどの場合、上記の「はい」「いいえ」で「いいえ」にチェックをして記入が完了します。

なお「消費税課税事業者選択届出書」を提出したことがある方は「はい」にチェックをした上で「イ」の欄の記入を行います。

「ロ」や「ハ」に該当するのはかなりのレアケースですので、解説は割愛します。

簡易課税にした方が有利かどうかの判定方法

簡易課税を選択して、原則的な計算方法よりも消費税の納税額が少なくなれば「有利」ということになります。

つまり、有利か不利かを判断するには、原則的な方法でのシミュレーションもしないと分からない、ということです。

ここでは、個人事業や小規模の会社の場合の簡易的な判定方法を紹介します。

消費税が含まれている経費の割合を計算する

まずは、直近の決算書を用意して、次の割合を計算します。

①消費税が含まれている経費

経費総額ー(人件費+地代+保険料+支払利息+減価償却費)+設備投資額

*地代は土地の賃料のみで、駐車場や建物の賃料は含まれません

*人件費には、派遣会社への支払いは含まれません

②売上に対する経費割合を計算する

①÷売上高

で売上に対する割合を計算します

③有利不利を判定

②で計算した割合が次のみなし仕入率「以下」であれば、簡易課税を選択した方が有利です。

| 業種 | みなし仕入率 |

| 卸売業 | 90% |

| 小売業 | 80% |

| 建設業・製造業 | 70% |

| 飲食店 | 60% |

| サービス業 | 50% |

| 不動産業 | 40% |

*小売業は他から仕入れたものを、そのまま販売している場合です。

ケーキ屋さん、アクセサリの製作など自分で作ったものを販売している場合は製造業扱いになります。

複数の業種を行なっている場合は計算が複雑になるので、専門家にご相談することをお勧めします。

注意すべき事業者はこちら

初めて売上が1000万円を超えた事業者

今までは消費税のことなんて頭になかったかもしれません。

そのため、「簡易課税制度選択届出書」の提出を忘れてしまうこともあるでしょう。

売上が1000万円を超えたら「2期後からは消費税の納税が必要だ」ということを意識して、簡易課税の検討も行うようにしましょう。

売上が減少して5000万円以下になった事業者

今でこそ簡易課税を選択できるのは売上が5000万円以下の事業者ですが、消費税が導入された当時は5億円以下でした。

そのため、今では簡易課税なんて考えられないような規模の事業者も簡易課税の適用を受けていた可能性があります。

一度「簡易課税制度選択届出書」を提出すると、「簡易課税制度選択不適用届出書」を提出しない限りは、基準期間の課税売上高が5000万円以下になると自動的に簡易課税が適用されます。

業歴が長い会社は、過去に簡易課税の選択をしているかどうか、改めて確認しておくべきでしょう。

(決算前に届く消費税の「申告のお知らせ」に記載されています)

簡易課税の注意点

一度選択したら2年間は続けないといけない

簡易課税を選択すると、2年間は強制的に簡易課税となります。

具体的には、直近の決算から2期後・3期後は簡易課税しか選択できません。

次でご説明しますが、将来の見通しを考慮して、簡易課税を選択するかどうか判断して下さい。

2期後の状況が大きく変わる場合

直近の決算から2期後の事業が大きく変わる場合は注意が必要です!

上記でご紹介した計算方法はあくまでも直近の決算書をベースに検討するものです。

直近の決算から2期後、3期後に次のような見込みがある場合は検討結果が変わる可能性があるので注意して下さい。

・設備投資の金額が大きく変わる

・業種が変わる

・正社員やパートを派遣に切り換える

このような場合は専門家に相談した方が良いでしょう。

まとめ

消費税は、原則的な計算をするか、簡易課税で計算するかで納税額が大きく変わることも考えられます。

そのため、事前にきちんとシミュレーションをした上で有利な方法を選択することが重要になります。

法人税や所得税の節税は経費を使うなどお金が必要ですが、消費税の場合は届出一つで節税が可能です。

「直近の申告で初めて売上が1000万円を超えた」という方は特に注意して、適用漏れがないようにしておきたいですね。

コメントを残す