こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

2023年(令和5年)10月からインボイス制度が導入されることもあり、今まで以上に多くの人が消費税を意識するようになっています。

インボイス制度がどういうものかを理解するためには、消費税の仕組みを知ることが不可欠です。

「インボイス登録した方が良いって言われたけど、何でなの?」

って人もいると思いますし、まずは基本的なところからお話ししようと思います。

Contents

ざっくり解説〜消費税の仕組み〜

あなたが何かしらのビジネスをしている場合、売上としてお金を受け取り、経費としてお金を払いますよね。

基本的には売上にも経費にも消費税が含まれています。

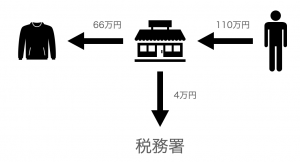

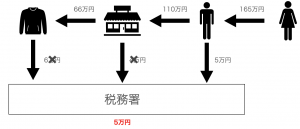

例えば服屋さんで売上が税込110万円であればそのうち10万円は消費税です。

そして、仕入代金が税込66万円であれば6万円が消費税ということになります。

そして、売上の消費税10万円から仕入れの消費税6万円を引いた4万円を税務署に納めるという流れです。

これが基本的な仕組みです。

110万円入金があり、66万円仕入先に支払った上で税務署に4万円納税するという流れです。

そのため、お店としては40万円が手元に残る計算になりますよね。

消費税を納めなくて良いこともある

基本的には売上に含まれる消費税から仕入に含まれる消費税を引いて税務署に納めるので、お店としては損得がないはずです。

ただし、実際には消費税を納めていないお店もあります。

ざっくり言えば2年前の売上が1000万円以下の場合は消費税を納める必要がありません(こういうお店を免税事業者といいます)

とは言っても、税込で売上を請求することは可能です。

「消費税を納めていないなら売上に消費税なんて含まれてないんじゃないの?」と思うかもしれませんが、そんなことは関係ありません。

また、当然ですが仕入も税込になります。違うのは税務署に消費税を納めるかどうかです。

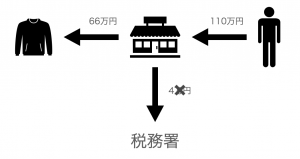

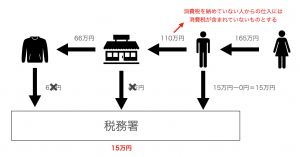

流れを図にするとこんな感じですね。

110万円入金があり、66万円仕入先に支払いますが税務署への納税はありません。

そのため、お店には44万円お金が残る計算になります。

要するに、基本的な仕組みで計算する場合よりも手元に残るお金が多くなるってことです。

これは脱税でも何でもなく法律で認められているんですが、国は「何かズルくない?」とずーっと思っている訳です。

現行ルールの問題点

インボイス制度が導入される大きなキッカケは、消費税を納めていない免税事業者の存在です。

「免税事業者がいると税務署に納税される税金が減るから何とかしよう」ってことなんですよね。

上記の服屋さんの例にもう少し付け加えて考えてみましょう。

服屋さんから購入した人が転売をしている場合ですね。

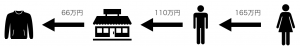

110万円(税込)で仕入れた服を165万円(税込)で販売した場合で消費税がどうなるか考えてみましょう。

全員が消費税を納める場合

税務署に納める消費税は

売上の消費税ー仕入の消費税

ですから、それぞれの納税額は次のようになります。

(現実的には服の製造をした人も仕入があるはずですが、ここでは省略します)

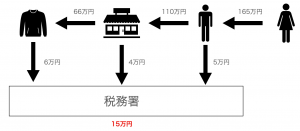

それぞれが売上の消費税と仕入の消費税の差額を納めると、合計の納税額は15万円になります。

消費税を納めない人がいる場合

今度は、服の製造をする人と服屋さんが消費税を納めない人(免税事業者)だった場合を考えてみましょう。

消費税を納めるのは服屋から仕入れをして転売する人だけですので、このようになります。

転売する人しか消費税を納めないので、税務署に納税されるのは5万円だけになってしまいます。

要するに、消費税を納めない人がいると、本来は税務署に納められるはずの税金がその事業者の手元に入ってしまうという問題が起こる訳です。

国からすれば「そんなのズルい」って思いそうですよね。

そのお店が消費税を納めているかが分からない

消費税を納めていない人なら売上に消費税を乗せるのはおかしくない?って思いますよね。

でも、現行の制度ではそれが認められています。

それは、そのお店が消費税を納めているかどうか分からないことが一つの原因です。

みなさんも買い物したお店が消費税を納めているかなんて確認する方法がありせんよね?

国としては

「消費税を納めていない人からの仕入は消費税を引いちゃダメです」

と言いたいところですが、確認する方法がないので実現できなかったんですよね。

そこでインボイス制度の登場

現行制度の問題は「消費税を納めていない人がいると全体の納税額が減る」ということでした。

そうなると対策は

・なるべく多くの人に消費税を納めてもらう

・消費税を納めていない人からの仕入は消費税を引けないようにする

の2つです。

まず「なるべく多くの人に消費税を納めてもらう」ですが、2年前の売上が1000万円以下でも申請をすれば消費税を納める人(課税事業者と言います)になることができます。

「わざわざ税金払う人なんていないでしょ?」と思われるかもしれませんが、開業当初など大きな投資をする場合などはあえて申請する場合もあったりします。

売上よりも仕入や投資が多ければ税金が戻って来ますので。

そして「消費税を納めていない人からの仕入は消費税を引けないようにする」についてです。

イメージはこんな感じになります。

転売をする人は服屋さんに支払った110万円には消費税が無いものとして取り扱われます。

こうなると、転売をする人は売上の消費税から引くものがなくなるので、15万円を納税することになります。

全員が消費税を納める場合と見比べて頂きたいんですが、納める人は変わってもトータルの納税額は同じになりますよね。

こうすれば消費税を納めない人がいても結果的には国の税収は減らないということになります。

インボイス制度を一言で言えば「インボイス登録した人からじゃないと仕入れの消費税を引けなくする」というものです。

つまり、取引先が消費税を引けなくなるのは困るので多くの人に消費税を納める課税事業者になってもらうことが狙いなんですよね。

そして、課税事業者にならない場合は消費税を引けなくすれば先ほど説明したように全体としては税収が減らないのでOKということになります。

まとめ

今回はインボイス制度を理解するための前提として消費税の仕組みを中心に解説しました。

実際には色々な特例があって解説通りにはならない部分もあるのですが、全体像を理解するためにあえて簡略化してお話をしています。

要するに「消費税を納めていない人から仕入れても消費税を引けちゃう問題」の対策ってことですね。

ひとまずざっくり内容を理解して頂ければ!

関連記事

インボイス制度についての解説はこちらの記事で行っています。

参考 インボイス制度の概要とポイント〜いつまでに登録すべき?〜ソーシャル税理士金子尚弘のページインボイスを機会に法人化するという方もいらっしゃると思います。

個人のままが良いのか、法人化すべきか一つの目安として読んで頂ければ。

参考 法人化した場合の消費税〜いつまで個人事業で続けるべき?〜ソーシャル税理士金子尚弘のページ

[…] こちらの記事でも触れていますが、インボイス制度のポイントは […]

[…] […]

[…] […]