こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

2023年(令和5年)10月1日からインボイス制度が開始されます。

インボイスの登録については2021年10月1日から始まるので、関心を持っている方も多いでしょう。

自分がインボイス登録をすべきかを判断するためには、制度について理解する必要がありますよね。

この記事では

・インボイスについて知りたい

・インボイス登録した方が良いか分からない

といった人に向けてインボイス制度についてざっくり解説します。

Contents

インボイス制度をざっくり解説

こちらの記事でも触れていますが、インボイス制度のポイントは

・消費税を納めていない人からの仕入は消費税を引けなくなる

ということです。

もう少し詳しく説明しますね。

インボイス制度の仕組み

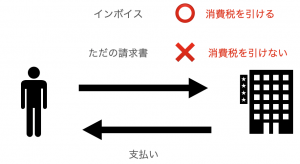

消費税を納めている人はインボイスの登録をすれば「適格請求書」(=インボイス)を発行することができます。

インボイス登録をすると登録番号が発行されるので、インボイスに登録番号を記載して「登録してますよ」ということを分かるようにしなければいけません。

登録番号がなければインボイスではく、ただの請求書や領収書ということになります。

そして、2023年10月からはインボイスが無ければ消費税を引くことができなくなります。

では、具体的な数字を使って考えてみましょう。

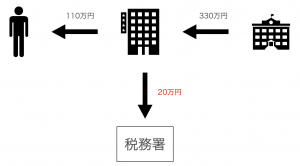

あなたは消費税を納めていない事業主(=免税事業者)で、取引先は消費税を納めている企業(=課税事業者)だとします。

今までであれば課税事業者は免税事業者との取引でも消費税を引くことが可能でした。

例えば免税事業者に110万円を支払い、330万円を売り上げた場合は

30万円ー10万円=20万円

を税務署に納めることになります。

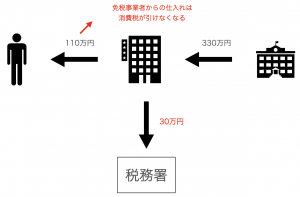

しかし、インボイス導入後は免税事業者への支払いから消費税を引けなくなるので

30万円ー0円=30万円

を税務署に納める必要が出てくるのです。

つまり、課税事業者は免税事業者に支払っていた消費税分だけ追加の納税が必要になるということです。

そうなると考えられる対応としては

①免税事業者に対してインボイス登録をもらう

②免税事業者との取引を止める

③免税事業者に対しては消費税抜きの金額で取引する

④免税事業者でも今まで通り消費税込みの金額で取引する

の4パターンでしょうか。

④だと課税事業者が損をすることになるんですが

・一定期間はインボイス登録していない事業者からも一部は消費税を引ける

という経過措置があるので、④を選択する事業者も一定数はあるかもしれません。

インボイスの経過措置について

インボイス制度の導入後すぐに免税事業者から消費税を全く引けなくなるのは影響が大きいということで、経過措置も設けられています。

①2023年(令和5年)10月1日〜2026年(令和8年)9月30日

80%控除が可能

②2026年(令和8年)10月1日〜2029年(令和11年)9月30日

50%控除が可能

例えば、免税事業者からの仕入れが110万円(消費税10万円)ある場合は

①の場合は8万円引くことができる

②の場合は5万円引くことができる

ということです。

そのため、しばらくの間は「80%引けるならインボイス登録していない事業者とも取引をする」という判断をする会社もあるかもしれません。

適格請求書(インボイス)ってどんなもの?

インボイス登録をすると適格請求書(インボイス)を発行することができるようになり、このインボイスがなければ相手は消費税を引けないという説明をしました。

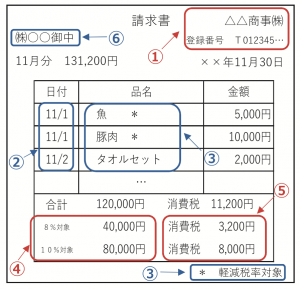

この適格請求書(インボイス)ですが、次の項目を記載した請求書や領収書のことです。

①氏名(会社名)と登録番号

②取引年月日

③取引内容(軽減税率の対象かどうかも明記)

④税率ごとの合計額と税率

⑤税率ごとの消費税額

⑥取引先の氏名(会社名)

見本としてはこんな感じです。

国税庁「適格請求書等保存方式の概要」より

ちなみに、小売店など不特定多数に請求書・領収書を発行するような商売については、⑥の取引先の氏名(会社名)の記載は不要です。

スーパーで買い物したらレジの人に名前を聞かれるなんて嫌じゃないですか。

細かな部分は請求書発行ソフトなどが対応してくれますので「登録番号を書くことでインボイス登録しているかが分かるようになる」という点を理解して頂ければOKです。

要するに、登録番号が書かれている請求書を受け取れば消費税を引いてOK、それ以外の請求書はダメってことですね。

インボイス登録をせずに架空の登録番号を書いて請求書を作るのはもちろんNGです。

インボイス登録の方法〜いつまで?どうやって?〜

インボイス登録をするには国税庁に申請が必要です。

2021年(令和3年)10月1日から受付が開始され、インボイス制度開始までに登録を完了するには2023年(令和5年)3月31日までに申請する必要があります。

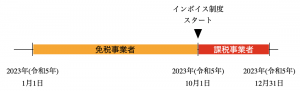

スケジュールとしてはこんな感じですね。

個人事業主の場合は1月〜12月の数字を集計して消費税の申告をすることになりますが、2023年については1〜9月が免税・10〜12月を課税という特例も認めれています。

なお、免税事業者が課税事業者になる場合は「課税事業者選択届出書」を提出する必要がありますが、2023年中にインボイス登録を受ける場合はインボイスの登録申請のみで対応することが可能です。

まとめ

インボイス制度のポイントは

・消費税を納める人(課税事業者)出なければインボイスを発行できない

・インボイスを発行しない人との取引では消費税が引けなくなる

という点です。

今まで免税事業者だったフリーランスなどは、取引先がどういった対応を取るのかを含めてインボイス登録をすべきか判断することとなります。

判断する前提として、インボイス制度について知っておいて頂ければと。

関連記事

インボイス制度を理解するためには、消費税についても知っておく必要があります。

消費税がどういう仕組みなのかこちらの記事で解説しています。

参考 インボイスを理解するために消費税の仕組みを知っておこうソーシャル税理士金子尚弘のページ

[…] […]

[…] […]