こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

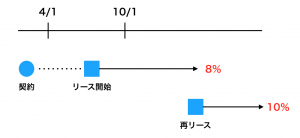

2019年10月1日から消費税率が引き上げられ、原則として10月1日以後に行われる資産の貸付けについては10%の税率が適用されます。

ただし、一定のリース取引については経過措置が設けられており、10月1日以後に支払うリース料であっても8%となる場合があります。

リース契約の場合、支払期間が長期間にわたる場合が多く、影響が大きくなりますので、きちんと判定できるようにしておきましょう。

資産の貸付け(リース取引)に関する経過措置の概要

この特例の対象になる条件を整理しておきましょう。

・2019年(平成31年)3月31日までの間に資産の貸付けの契約を締結していること

・2019年(令和元年)10月1日までに資産の貸付けを開始していること

・契約内容がリース取引の条件に該当すること

この3つの条件を満たしたものが経過措置の対象となります。

また、対象となるリース取引の条件としては、次のようになります。

①資産の貸付期間及びその期間中の対価の額が定められていること

②契約した対価の変更ができない契約になっていること

③契約期間中に実質的に解約が不可能であること&リース料が資産の購入価格の90%以上であること

上記の「①と②」に合致しているもの又は「①と③」に合致しているものが経過措置の対象となります。

なお、経過措置の対象となる場合には、リース会社が契約書に明示するなど、書面にして契約者に提示する必要があります。

対象となるリース契約について

経過措置の対象となるリース取引の概要について説明しましたが、色々と条件があり、けっこう複雑に見えるかもしれません。

「対象となるリース取引」の3つの条件をご紹介しましたが、一般的には条件を満たすように設計されていますので、あまり気にする必要はありません。

そのため、契約日とリースの開始日の条件さえ満たせば、ほとんどのリース取引は経過措置の対象となり8%が適用されます。

ただし、元々の契約が経過措置の対象であっても、リース期間満了後の再リースについては10%が適用されるので、注意してください。

消費税の取り扱いを整理すると次のようになります。

【補足】経過措置の対象とならないリースについて

ほとんどのリース契約は、経過措置の対象になることはすでにお話しした通りです。

しかし、

・リース会社と交渉してあえて短期間のリースを組む

・節税目的でオペレーティングリースを行なっている

などといった場合は処理が異なりますので、注意してください。

ほとんどの方は関係ないと思いますが、念のため。

リース取引の仕訳について

リース取引の仕訳は、①賃貸借形式と②売買形式の2つがあります。

中小企業や個人事業の場合、ほとんどは①賃貸借形式を使っていると思いますが、正式には②売買形式の処理もありますので、ご紹介しておきます。

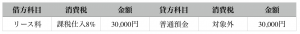

【前提】

月々30,000円(税込)のリース料で7年間(合計2,520,000円)のリース契約を結んだものとします。

①賃貸借形式

賃貸借形式は、文字通り賃貸借として仕訳をする方法です。

リース料を支払った時にリース料(または賃借料)として処理をします。

中小企業、個人事業主(特に自分で経理をしている方)であれば、この方法で問題ありません。

・リース料支払時

・決算時

仕訳なし

②売買形式

リースですが、資産を分割払いで購入したとして処理をする方法です。

契約時にリース資産として支払総額を計上します。

一方で、今後支払うリース料はリース未払金として負債計上して、リース料を支払うごとに取り崩します。

そして、決算時には減価償却費を計上して、リース資産の簿価を減らしていきます。

・契約時およびリース料支払時

・決算時

減価償却費:2,520,000円×12/84=360,000円

このように、必ずリース期間定額法で計算をします。

まとめ

経過措置の名前は「資産の貸付け」となっていますが、対象となるのはリース取引に限定されると思います。

そのため、

・いつでも解約できる物品レンタル

・月額課金のサブスクリプション型のレンタル

などは経過措置の対象外となります。

リース契約を結んだという方は、契約日とリース開始日をチェックして、該当すれば経過措置の対象として2019年10月以降も8%として処理を行なってください。

関連記事

消費税改正関連の記事をまとめています。こちらも参考になれば幸いです。

参考 【消費税改正】2019年(令和元年)10月1日実施の消費税改正情報まとめソーシャル税理士金子尚弘のページ

コメントを残す