こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

金融機関からの勧めもあって個人型確定拠出型年金(iDeCo)に加入しているという方もいらっしゃると思います。

また、個人事業主や企業経営者であれば退職金代わりとして小規模企業共済に加入している方もいらっしゃることでしょう。

巷のネット情報では

・節税しながら貯蓄

・受け取る時も有利な税制

という中途半端な情報で止まっているものをよく見掛けます。

よく分からずに勧められるがまま申し込んだ、という人はメリットを生かしきれないかもしれないので注意しましょう。

ここでは、小規模企業共済や確定拠出年金について受取時の注意点をご説明します。

Contents

退職所得の課税方法について

小規模企業共済にしろ確定拠出年金にしろ、支出した金額が所得控除になるという点はほとんどの方が認識されていると思います。

そうなると問題は出口の部分で、小規模企業共済や確定拠出年金を一時金で受給した場合は「退職所得」という取り扱いになります。

「退職所得は有利だ」という程度の説明は聞かれているかもしれませんが、きちんと理解していますか?

まずは、退職所得の課税方法について整理しておきましょう。

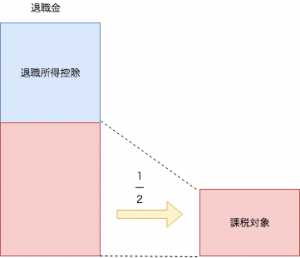

退職所得が有利な課税方法という理由は、①退職所得控除と②2分の1課税というものです。

退職金の全額に対して課税される訳ではなく、

① 退職金から退職所得控除を引く

② ①の金額の2分の1が課税対象となる

という特殊な課税方式が取られています。

退職金は老後の生活資金などに充てられる場合がほとんどなので、その点に配慮して税負担を軽くしている、というのが主な理由です。

イメージを図解すると次のようになります。

【退職所得控除の金額について】

退職所得控除は次のように計算します。

①勤続年数が20年以下の場合

40万円×勤続年数

②勤続年数が20年超の場合

800万円+70万円×(勤続年数 – 20年)

*勤続年数は、1年未満の期間がある場合は切り上げて求めます

iDeCoや小規模企業共済は年金方式と一時金方式、どちらが有利?

小規模企業共済と確定拠出年金の受取りは一時金方式か年金形式かを選択できます。

一時金の場合には退職所得として扱われ、ここが「受け取る時も有利な税制」と言われる所以です。

また、年金形式で受け取る場合は公的年金として扱われ、公的年金等控除の対象となります。

ただ、会社役員でそれなりの役員報酬を受け取っていた方の場合には、公的年金等控除を超えて年金を受給する場合もあります。

このような場合は、所得税の納税が必要になるだけでなく、国民健康保険料の算定や医療費・介護費の負担割合にも影響するため、あらかじめ試算しておくべきです。

退職金と一時金を受け取るベストなタイミングは?

ここからは、小規模企業共済や確定拠出年金について、一時金で受け取る前提で話を進めます。

この場合は受け取った一時金が退職所得として扱われるため、退職所得控除と2分の1課税という二つのメリットを享受することができます。

しかし、人生で2回、3回と退職金(一時金も含む、以後同じ)を受け取る場合、退職所得控除の計算が変わることがあります。

通常の計算と異なるのは、次の場合です。

①受給する退職金が会社からの退職金または小規模企業共済の一時金の場合

その年の前年から4年の間に他の退職金を受け取っている場合

②受給する退職金が確定拠出年金の一時金の場合

その年の前年から19年の間に他の退職金を受け取っている場合

これらの条件に該当する場合、退職所得控除の計算が変わり、以前に受給した退職金の勤続年数と重複する期間を控除して退職所得控除の金額を計算することになります。

この場合、「勤続年数で求めた退職所得控除ー重複期間の退職所得控除」が適用される退職所得控除の額となります。

いくつかのパターンで具体的に計算してみましょう。

まず、2019年に小規模企業共済の一時金を受給したとします。

この場合の退職所得控除の額は

800万円+70万円×(25年-20年)=1150万円

となります。

次に、その3年後に会社から退職金を受け取ったとします。

この場合、重複している25年の退職所得控除は小規模企業共済の一時金で計算済みなので、次のように計算します。

①本来の退職所得控除

800万円+70万円×(43年-20年)=2410万円

②小規模企業共済の退職所得控除

1150万円

③適用される退職所得控除

①ー②=1260万円

一方で、会社からの退職金を受け取るのが、小規模企業共済の一時金から5年以上経過していれば上記の計算方法は適用されません。

この場合は、「その年の前年から4年の間に他の退職金を受け取っている場合」に該当しないため、重複期間は無視して退職所得控除の計算をすることになります。

具体的には、

800万円+70万円×(45年-20年)=2550万円

が退職所得控除の額となります。

このように、退職金を受け取るタイミングが少しズレるだけで退職所得控除の額に大きな差が出ることとなります。

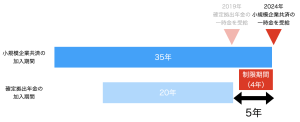

会社からの退職金と小規模企業共済の一時金は制限期間が5年でしたが、確定拠出年金の一時金を受け取る場合は19年という長い制限期間があるので、さらに注意が必要です。

小規模企業共済とiDeCo、どちらを先に受け取るべきか

例えば、個人事業主が小規模企業共済と確定拠出年金に加入していたとします。

まず、2019年に確定拠出年金の一時金を受け取ります。

確定拠出年金の重複による期間制限は19年ですが、それ以前に退職金を受け取っていないので、退職所得控除への影響はありません。

次に受け取るのは小規模企業共済ですが、重複による期間制限をクリアするには小規模企業共済の一時金を受け取るのまで5年以上待つ必要があります。

この場合、最短で2024年ということになります。

こうすれば重複による期間制限を受けずに、小規模企業共済についても退職所得控除は35年をベースに計算することができます。

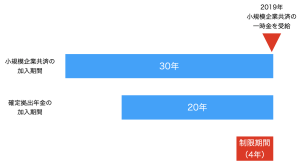

一方で、小規模企業共済と確定拠出年金の受け取るタイミングを逆にするとどうでしょうか?

まず、2019年に小規模企業共済の一時金を受け取ります。

小規模企業共済の重複による期間制限は4年ですが、それ以前に退職金を受け取っていないので、退職所得控除への影響はありません。

次に受け取るのは確定拠出年金ですが、重複による期間制限をクリアするには20年以上も待つ必要があります。

この場合は何と2039年です。

加入している組み合わせが同じでも、受け取る順番が変わるだけで退職所得控除に対して大きな影響が出てしまいます。

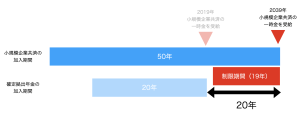

例えば、制限を避けるためには、

①60歳で確定拠出年金の一時金を受給

②65歳で小規模企業共済の一時金を受給

③70歳以降に会社の退職金を受給

といったように退職所得控除の制限を受けないようにタイミングを考慮する必要が出てきます。

逆に言えば、会社からの退職金のタイミングを調整できない場合にはメリットが薄まる可能性もあるため、年金形式で受け取るなどの選択も考えられると思います。

まとめ

小規模企業共済も確定拠出年金も「節税対策」の定番商品ではありますが、きちんと受取時のことまで把握されていますか?

金融機関やFP、税理士などから勧められることもあると思いますが、目先の節税効果ではなく、きちんと受取時のことまで説明を受けましたか?

入口があれば出口があるのが税制です。

受け取り方や受け取るタイミングを変えるだけで手取りが大きく変わる可能性があります。

制度の全体像を把握して、損をしないプランニングをしておくべきでしょう。

なお、確定拠出年金での退職所得控除の制限期間は2022年3月までは14年でした。

19年に延びた理由としては、確定拠出年金の一時金を受け取ることができる年齢が70歳から75歳までに延長されたことが影響しています。

受取可能期間が延長されたので、それに合わせて退職所得控除の期間制限も延長したということです。

コメントを残す