こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

個人事業であれば、好きなタイミングで好きなようにお金を個人通帳へ移すことが可能です。

一方で、法人になれば役員報酬やお給料として決まった額を支払って個人の手取りにすることになります。

しかも役員報酬になると会社の経費(損金)にするためにいくつか条件があり、注意が必要です。

特に設立初年度は資金繰りも安定しないことも多いですし、特に気を付けたいところです。

ここでは設立初年度の役員報酬について解説していきます。

設立初年度、代表者の報酬をどうするか?

起業して間もないタイミングでは、代表者が現場を回すことも珍しくないでしょう。

こちらの記事で、代表者は現場の業務を行なっていたとしても、税務上は全て「役員報酬」として取り扱われることを説明しました。

記事ではNPOを中心に解説していますが、株式会社の社長などについても同じ取り扱いとなります。

ポイントとしては、支給する報酬について

・決算期間中の報酬額が毎月定額である

・決算期の開始日から3ヶ月以内に報酬額を変更し、その後定額である

・賞与を支払う場合は事前に税務署への届出が必要である

上記のいずれかに該当しなければ一部が税務上経費として認められない(損金不算入)という不利益が生じてしまうことです。

2期目以降であれば上記の注意点を守って報酬を設定すれば良いのですが、設立初年度はけっこう悩むところです。

例えば、

・設立してから準備期間を経て事業をスタートする

・設立直後から事業を開始するものの資金繰りの見通しが不明

といったことが考えられるからです。

法律的には「決算期間中の報酬額が毎月定額である」という要件があるため、設立後すぐに報酬の支払いをスタートしないといけないのでしょうか?

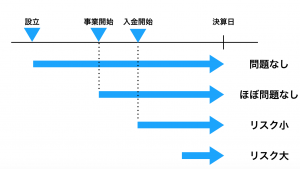

役員報酬の支給を開始するタイミングとして考えられるパターンは

①設立時から

②事業開始時から

③事業の入金開始時から

④それ以降

といったところでしょうか。

それぞれのタイミングで支給した場合、損金不算入となるリスクを考えると次のようになると思います。

設立時から支給していれば法令上の要件を満たすので、何も問題はありません。

また、事業の開始に合わせて支給を開始することも問題はないと考えられます。

事業開始までの期間は通常の営業とは異なり、開業準備のための支出については「開業費」として処理するというルールがあります。

会計上の取り扱いが事業開始後とは異なるため、役員報酬についても事業開始まで報酬がゼロでも問題ないという判断になります。

続いて、最初の入金月から役員報酬を支給するというものですが、こちらも損金不算入のリスクは少ないと考えられます。

特に恣意的に支給の時期を設定している訳ではありませんし、資金繰りを考えるとやむを得ない場合もあるからです。

ただし、事業開始から入金までの期間が長い(2ヶ月以上)、入金月が決算直前というような特殊な場合は利益操作として指摘を受ける可能性はゼロとは言えないと思います。

最後に、最初の入金月よりも後に役員報酬の支払いを開始した場合ですが、こちらは損金不算入となる可能性が高いです。

これはいつから支給をするのかという客観的な説明ができないからです。

ギリギリまで様子を見て利益を調整したと疑われないためにも、事業開始などのタイミングに合わせて役員報酬の支払いを開始する方が良いでしょう。

資金繰りによっては事前確定届出給与の検討も

とは言え、事業開始から役員報酬を固定して支払うのは資金繰り的に厳しいという場合もあるでしょう。

事業開始からすぐに軌道に乗る訳ではありませんが、生活する上では一定の生活費も必要でしょう。

法人の資金繰りと役員報酬のバランスを取る上での選択肢として「事前確定届出給与」というものがあります。

これは損金算入の要件である「賞与を支払う場合は事前に税務署への届出が必要である」に該当するもので、いわばボーナスです。

設立1期目で事前確定届出給与を支給する場合は、設立日から2ヶ月以内に届出書を税務署へ提出する必要があります。

届出書には

・誰に

・いつ

・いくら

支払うかを記載する必要があります。

また、その届出に記載した日に記載した金額をそのまま支給することが損金算入の条件です。

例えば、100万円で届出を出したのに50万円しか支払わなかった場合、50万円が全額損金不算入となってしまいます。

ただし、業績が思ったほど良くないので何も支給しなければ、そもそも損金不算入にするものがないので、不利益はありません。

そういった意味では使い勝手が良いとは言えない制度ですが、設立直後で資金繰りが読みにくい場合には検討してみても良いのかな、と思います。

税務署へ提出する届出書はこちら(国税庁のHP)から確認できますが、記載方式がやや複雑なので税理士へ相談することをおすすめします。

まとめ

設立初年度は資金繰りも安定せず、「毎月定額であること」という役員報酬の要件が厳しく感じることもあると思います。

その場合には、実態に応じて事業開始以降に役員報酬の支給をスタートさせたり、事前確定届出給与を検討するなど、資金繰りに応じた対応を考えておくべきでしょう。

事前確定届出給与は条件も厳しいため、自分だけで判断せず、税理士などへ相談しておいた方が間違いがないと思います。

[…] […]

[…] […]