こんにちは、ソーシャル税理士の金子@innovator_naoです。

地代家賃や税理士報酬などを支払った場合、支払調書を作成して税務署へ提出する必要があります。

ところで、この金額は税抜と税込のどちらが正しいのでしょうか?

年に一度のことですし、迷いがちですよね。

まず結論をお伝えすると、どちらでも良いです。

ただし、税抜で記載する場合と税込で記載する場合で書き方が変わるので、きちんと整理しておきましょう。

なお、この記事は支払調書を作る側の目線で書いています。貰った側の目線での解説は次の記事をご覧ください。

参考 支払調書は届かなくても大丈夫。支払調書の見方と確定申告での使い方〜ライター、デザイナーの確定申告〜ソーシャル税理士金子尚弘のページContents

支払調書についてざっくり解説

支払調書はこんなもの

支払調書とは「法定調書」といわれる資料の一つで、地代家賃や報酬などを誰にいくら支払ったのかを税務署へ通知するものです。

勘違いをされている方もいるようですが、支払先への確認資料として作っている訳ではないんです。

フリーランスや大家さんから「支払調書が届かない!」という声を聞くこともありますが、別に支払先に対して支払調書を渡す義務なんてありません。

「事業主なんだから自分で帳簿をつけて管理しなさいよ」ということです。

つまり、支払調書とは「税務署に対するチクリ資料」と言っても良いかもしれません。

支払調書の作成は、自分のためでも取引先のためでもない・・・そう、完全に税務署のためのお仕事なのです。

支払調書の作成義務者

支払調書の作成義務者は、次のような支払がある会社や個人事業主です。

・源泉徴収が必要な報酬を支払う場合

・不動産の家賃や地代を支払う場合

他にも必要な場合はありますが、基本的にはこの2点を覚えておけば大丈夫です。

【源泉徴収が必要な報酬の主なもの】

・税理士等の専門家の報酬

・中小企業診断士などへのコンサルティング 報酬

・ライターの原稿料

・カメラマンの写真掲載料

・デザインナーへのデザイン料

・通訳・翻訳の報酬

これらの報酬を支払う場合は源泉徴収が必要となり、支払調書を作成することになります。

支払調書の提出期限

支払調書は毎年1月31日までに所轄の税務署へ提出します。

提出方法は、給与の情報などを記載した「法定調書の合計表」と合わせて提出することになります。

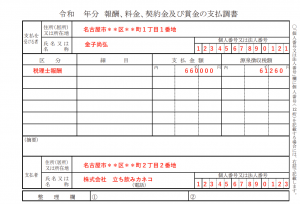

消費税込みで記載する場合

報酬の支払調書を例に見てみましょう。

例えば、ある会社が税理士報酬を支払っており、

・報酬金額は50,000円×12月=600,000円(税抜)

・消費税は60,000円

・源泉徴収税額は61,260円(税抜金額に対して源泉徴収)

という場合の記載方法をご紹介します。

報酬の税抜額600,000円と消費税60,000円を合算して支払金額の欄に記入します。

源泉徴収税額も、1年分の金額をまとめて記入します。

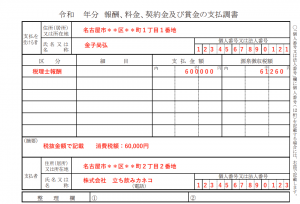

消費税抜きで記載する場合

前提は消費税込みで記載する場合と同じく、

・報酬金額は50,000円×12月=600,000円(税抜)

・消費税は60,000円

とします。

消費税抜きで支払調書を作成する場合のポイントは、摘要欄に消費税額を記入するということです。

まとめ

支払調書ですが、

・税務署へ報告するために作成する資料

・1月31日までに作成して税務署へ提出する

・記載金額は税込でも税抜でもどちらでもOK

・税抜で作成する場合は摘要欄に消費税の金額を記載

といったところに注意して作成してください。

関連記事

請求書に記載する源泉税の取り扱いについて、個人事業主の目線で解説しています。

参考 源泉徴収は税抜と税抜どちらが正しい?〜請求書の見本あり〜ソーシャル税理士金子尚弘のページ

[…] […]

[…] 参考 支払調書は税抜・税込どちらでもOK〜それぞれの記載例を紹介します… […]