こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

今年事業をスタートされた方は、個人事業を始める前の準備にかかった領収書をどうしていますか?

開業前だから経費にならない?と思われる方もいるようですが、事業と関係があればきちんと経費になります!

ただし、通常の経費とは考え方が違うので、少し整理をしてみましょう。

必要経費の考え方と開業前の支払いについて

必要経費とは売上をあげるために必要な支払いです。

売上をあげるために仕事をする訳ですから、仕事のために必要な支払いが必要経費ということになります。

この必要経費を大きく分けると

①商品のように売上と直接紐付く費用

②人件費や広告費、減価償却費のように間接的に売上に貢献する費用

の2つに分類されます。何かしらの形で売上に貢献するものが必要経費という訳です。

①についてはその物が売れる訳なので分かりやすいですが、②のような費用については期間で売上と対応していると考えます。(この辺りの説明は減価償却の説明記事で詳しく説明しています)

備品や色々な物を揃えて準備をしないと商売なんてできませんので、開業前でも売上に必要な費用は発生します。

しかし、準備期間中はまだ商売をしていませんから、必要経費にしようにも対応する期間がないという問題が発生します。

そのため、通常の必要経費ではなく準備期間中の支払いを集計する開業費という科目を使うことになります。

しかしこの開業費、少し曲者なんです…

実態の無い資産、その名も繰延資産

開業費というのは先ほども説明した通り、開業前に支払った費用を集計したものです。

収益費用対応の原則からすれば費用ではないですし、かと言って物を買った訳ではないので固定資産という訳にもいきません。

この費用でもないし資産でもない、とんでもなく中途半端な存在ですよね。

最初は資産の仲間だ!と言っていますが、そのうち費用になって行きます。

まるでイソップ童話の卑怯なコウモリのように・・・

資産かな?費用かな?とあれこれ彷徨いながら、最後は跡形もなく消し去られます。

そんな可哀想なコウモリみたいなコイツ、名前は繰延資産といいます。

何とも微妙な存在の繰延資産ですが、企業会計原則にはこう定義されています、

「繰延資産とは、将来の期間に影響する特定の費用として、すでに代価の支払が完了し又は支払義務が確定し、これに対応する役務の提供を受けたにもかかわらず、その効果が将来にわたって発現するものと期待される費用をいう」

これだけ読んでも意味不明ですよね。

簡単に書くと、「お金は払ったけど、その効果が長く続くもの」ということです。

例えば、事務所や店舗を借りる時の礼金を考えてみましょう。

家賃は毎月支払い、その効果は1ヶ月です。

しかし礼金は入居するために支払うものなので、入居している間効果が続くという考え方ができます。

入居している間は効果が続くので、礼金を支払った時に費用にしてしまっては効果と費用が対応しないことになってしまいます。

そのため、繰延資産として計上して、一定期間で費用化(償却)することになります。

なお、建物や車のような物体がある資産は償却後も1円を資産価額として残しておきますが、繰延資産は実体がないため0円まで償却して消してしまいます。

開業準備の効果は?

開業前の準備の費用も、礼金などと同じ繰延資産に該当します。

思い立って大して準備せずに起業した!という人もいるかもしれませんが、入念に準備をする人もいるでしょう。それに、準備期間も様々です。

きちんと準備いている人にとっては準備の効果は起業後も長く続くでしょう。

逆に、大して準備せずに勢いで起業した人にとっては準備の効果はあるのか無いのか…という感じでしょう。

要するに、「効果がある期間なんて誰にも分からない」ということです。

そのため、開業費はいつ経費にしても良いという決まりになっています。

1年目で全額経費にしても良いですし、何年か掛けて少しずつ経費にしてもOKです。ずーっと経費にせずに放置しても大丈夫です。(これは何のメリットもないですが)

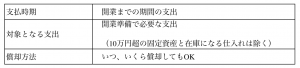

開業費になるものはどんなもの?

開業になるものは開業準備のために支払ったものなので、具体的な決まりはありません。

例えば、次のようなものが開業費になります。

事前の調査や研修費用、勉強のための書籍代、視察などの旅費交通費、試作の消耗品や材料、オープンまでの店舗家賃、チラシなどの広告費などなど

事業と関係のあるものは開業費でOKです。結構範囲は広いと思って頂いて良いでしょう。

開業費の対象となる期間ですが、特に決まりはありません。

しかし、個人が開業準備に何年もかけるというのは珍しいでしょうし、一般的には数ヶ月〜半年程度ではないでしょうか。

例えば、趣味が高じてラーメン屋をオープンした人がいたとしましょう。

この人が「生まれてから食べたラーメンは全て研究のためだ!」と言い張るのは無理があるでしょう、ということです。

起業を決めてから研究のため食べ歩いた部分は大丈夫でしょうが。

また、10万円を超える備品類や開業後に販売予定の商品仕入れは開業費にはならず、資産の購入や在庫として処理することになります。

起業準備の段階ではなかなか確定申告まで見通せないことが多いでしょうが、とりあえず領収書は残しておきましょう。

開業費の仕訳は?

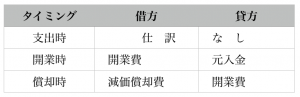

開業費の仕訳ですが、次のようになります。

・支払時

そもそも事業が始まっていないので、帳簿もまだスタートしません。そのため、まだ仕訳は発生しません。

・開業時

会計ソフト上では仕訳入力をせずに開始残高の設定で入力することも可能です。

なお、貸方を「元入金」ではなく「店主借」とする処理でも大丈夫です。

・償却時

これは既にご説明した通り、いつ費用化しても良いので、好きなタイミングで仕訳をすればOKです。

科目としては、固定資産の減価償却と同じく「減価償却費」を使えばOKです。

まとめ

何とも中途半端で複雑な開業費ですが、何となく掴めたでしょうか?

開業費についてのポイントをまとめると次のようになります。

とりあえずは事業開始前の領収書は普通の経費とは別物、というところを抑えておけばOKです。

一般的には開業初年度は利益も少ないでしょうから、開業費をいきなり償却せずに軌道に乗るまで置いておくのも良いかもしれません。

はじめまして。

とても参考になる記事、ありがとうございます!

開業費について質問させてください。

プライベートでたまに使っていた車を事業用にしたのですが、開業直前に修理に出しました。

事業で車が必須になるので、本格的に開業する前にしっかり整備しておこうと思ったためです。

部品の交換等で20万円ほどかかりました。

この修理代は開業費に含めても良いのでしょうか?

開業後、その車は事業8割、プライベート2割で使用しております。

突然の質問で申し訳ありませんが、ご回答いただけると嬉しいです。

よろしくお願い致します。

ご覧頂きありがとうございます。

原則としてコメント欄で個別具体的なご質問には回答していませんが、

「また、10万円を超える備品類や開業後に売る予定の在庫の仕入れは開業費にはならず、資産の購入や仕入として処理することになります。」

という記述をベースに判断して頂ければと思います。

よろしくお願いします。