こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

青色申告の解説記事などで「専従者給与で節税ができる」と説明されていることが多いです。

もちろん青色申告をすることで専従者給与を計上することができるんですが、決してメリットばかりではなく。

この記事では専従者給与のデメリットもご紹介しながら、全体として有利不利を判断できるように制度を解説していきます。

(白色申告にも事業専従者控除という制度がありますが、今回は青色申告の専従者給与について解説します)

・103万円以内で専従者給与を設定している

・家計の手取りをもっと増やしたい

といった方は特にチェックして頂ければ。

Contents

専従者給与の基本ルール

前提として、基本的には個人事業主が生計が同じ親族に対して給与などを支払っても経費になりません。

これは、何人もの親族に給与を支払うことで所得を分散させることを防ぐためのルールです。

所得の高い人が複数の親族に所得を分散すれば全体の税金は安くなるので、それを防止しているということです。

ただし、青色専従者に対して支払うお給料(=専従者給与)については経費として認められることになっています。

なお、専従者給与が経費として認められるには次の要件を満たす必要があります。

①生計が同じ親族に対する給与であること

② 1年のうち6ヶ月以上その事業に従事していること

③従事期間中はそれ以外の仕事をしていないこと

④青色専従者給与に関する届出書を提出していること

それぞれ少し詳しく見ていきましょう。

生計が同じ親族に対する給与であること

専従者給与は配偶者に対するものというイメージがあるかもしれませんが、生計が同じ親族であれば支給できます。

例えば、一緒に生活している親や子どもも対象になります。

一方で生計が別の親族は働いていたとしても専従者給与にはならず、親族以外の人に払う給与と同じ扱いになります。

同居している場合が生計が同じ、別居している場合は生計が別という理解で大きな間違いはありません。

1年のうち6ヶ月以上その事業に従事していること

年間を通して事業を行っている場合には、6ヶ月以上専従者として仕事をする必要があります。

なので、繁忙期の1〜2ヶ月だけ手伝うといったような場合も専従者給与は経費として認められません。

ただし、開業初年度など年間を通して事業をしていない年は事業を行っている月の半分以上働いていれば専従者給与となります。

従事期間中はそれ以外の仕事をしていないこと

専従者というのは「専らその事業に従事している」という条件があります。

そのため、親族の仕事をしながら他でアルバイトをしている場合は専従者給与とは認められません。

青色専従者給与に関する届出書を提出していること

専従者給与として認められるには、その年の3月15日までに税務署に届出書を提出する必要があります。

届出書に記載する事項は

・専従者の氏名や職務内容、給与の金額など

・親族以外の従業員がいればその氏名、職務内容、給与の金額など

となっています。

届出書は国税庁のホームページから入手することが可能です。

専従者給与のデメリット

専従者給与のデメリットは、

・他の仕事ができない

・専従者給与を受け取ると配偶者控除(配偶者特別控除も含む)の適用がない

といった点があります。

専従者にも色々な働き方があると思いますが、その親族にしかできない仕事があるのであれば専従者給与を支払って働いてもらうメリットがあるでしょう。

一方で、少し事務作業を手伝ってもらうなど自身でも処理できたりアウトソースできるような仕事であれば、専従者のデメリットも理解した上で有利な働き方を考えるべきかなと。

デメリットの具体例は

・外で働いた方が家計全体の手取りは増える

・事業が傾いた時のリスクヘッジができない

といったところです。

まず、多くの場合で、配偶者が他の仕事をして収入を増やした方が家計全体の手取りが増えるんですよね。

特に、配偶者が扶養の範囲内で働くのであれば、外で稼ぎながら配偶者控除の適用も受けることもできます。

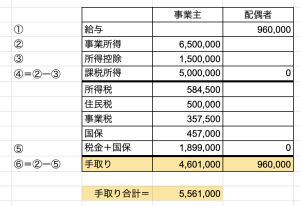

例えば、事業所得が650万円で専従者給与として96万円(月8万円)支払っていた場合の金額を見てみましょう。

このように、家計全体の手取りは約550万円となります。

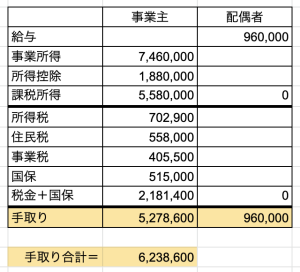

続いて、配偶者が専従者給与ではなくアルバイトで年間96万円の収入があった場合の金額です。

こちらは家計全体の手取りは約620万円になります。

比較して頂くと分かるように、確かに税金や国保は上がりますが、家計全体の手取りは増えることになります。

(ただし、所得が1000万円を超える方はいずれにしても配偶者控除の適用はないので、手取りの差は縮まります。この点はご注意を。)

そして、専従者ということは事業が傾けば家計にダイレクトに響いてしまいます。

結局のところは一つの事業で稼いだお金を夫婦で分け合っているだけの話なので、事業からの収入が減れば家計収入に直結しますよね。

それであれば少しでもその事業以外からの収入源も確保しておく方が安心感はあるのかなと。

まとめ

青色専従者の仕組みを使えば事業主の税金や社会保険を減らす効果はありますが、デメリットもあることをきちんと理解しておきましょう。

専従者給与ではなく、アルバイトをした上で配偶者控除を受ける方が家計の手取りが多くなる場合もあ流のはご紹介した通りです。

もちろん、専従者給与を支払うことで事業主の所得は下がるので、保育料の算定や児童手当の所得制限など子育て世帯はまた別の観点から比較することも重要になります。

全体として何が一番メリットのある働き方なのかしっかり考えたいですよね。

関連記事

配偶者控除についてはこちらで解説しています。

参考 【2020年以降用】扶養は103万円?配偶者控除を正しく理解しようソーシャル税理士金子尚弘のページ

コメントを残す