こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

メルカリなどのフリマアプリで不用品を売却した経験がある人は多いですよね。

また、いわゆる「せどり」を行っている人も増えていますし、継続的に仕入販売を行っている人も多いと思います。

では、フリマアプリで販売した場合の税金はどうなるのでしょうか?

答えは「場合によって変わる」です。

正しく理解していないと確定申告が必要なのに漏れてしまったり、逆に確定申告が必要ないのに無駄な税金を払ってしまうことにもなります。

今回は、フリマアプリで売り上げがあった場合の税金について解説します。

Contents

日用品を売却した場合

考え方

メルカリなどで不要になった私物を売却している人も多いと思います。

例えば、

・サイズアウトしたベビー服を販売した

・趣味で買った本を販売した

みたいな場合です。

要するに、買ったときに経費にしていないものを販売するってことですね。

このような私物の売却には基本的に税金は発生しません。

これは法律にもきちんと定められていて、たとえ購入額以上で売却できたとしても申告は必要ありません。

ただし、30万円以上の宝石類などはこのルールの対象外ですので、宝石や高級時計などを売却した場合は申告が必要になる可能性があります。

また、宝石など以外でもプレミアが付くようなもの(例えば芸能人のサイン入りグッズなど)が30万円以上で売却された場合も課税対象となると考えられます。

日常使っている私物については

・金額も大きくなりにくい

・そこまで課税する必要性が低い

ということですが、30万円以上の宝石類などは

・金額も大きい

・贅沢品なので税金をかけても問題ない

という理由から区別がされています。

確定申告の取り扱い

続いて、売却金額が30万円以上のものがあった場合の取り扱いについて解説します。

このようなものは譲渡所得として課税され、利益の計算式は次のようになります。

①所有期間が5年以下の場合

売却金額ー購入金額ー手数料など

②所有期間が5年を超える場合

(売却金額ー購入金額ー手数料など)×1/2

上記①と②の合計から50万円の特別控除を引いた金額が実際の課税対象になります

所有期間が5年超であれば、実際の利益の半分が課税対象になるイメージですね。

例えば、20万円で購入した貴金属を80万円で売却した場合を考えてみましょう。(売却手数料などは無かったものとします)

①所有期間が5年以下の場合

80万円-20万円=60万円

60万円-50万円(特別控除)=10万円

②所有期間が5年を超える場合

(80万円-20万円)×1/2=30万円

30万円-50万円(特別控除)=0円

*特別控除は引いても0円までで、マイナスにはできません。

このように、所有期間によって課税される金額も変わるということですね。

なお、購入金額については、一定の物は減価償却を行うため実際の購入金額よりも少なくなることがあるので、詳細は税理士や税務署などに問い合わせてください。

転売目的で仕入れた場合

考え方

転売目的で中古品の仕入販売を継続的に行っていれば確定申告が必要になります。

この場合の利益ですが、

販売金額−仕入れ金額−手数料−発送費用などの経費

となります。

つまり、諸経費を含めて利益が出ているかを計算するということですね。

具体的な数字で考えていましょう。

【販売額と諸経費の例】

販売金額:5,000円

仕入金額:3,000円

手数料 : 500円

発送費用: 200円

上記の場合の利益は1,300円になります。

転売の注意点は在庫

多くのフリマアプリでは無在庫販売は禁止されているため、継続的に転売を行っている人は一定の在庫を抱えていると思います。

確定申告での注意点は、まだ売れていない在庫を経費にしてはいけないということです。

売れていない在庫は期末商品棚卸高として仕入れ金額からマイナスすることになりますので、在庫品は仕入金額に含めないように注意してください。

一方で、前年に在庫として計上した金額は経費に加えることができます。

「前年の在庫+今年の仕入-今年の在庫」が経費になるということですね。

確定申告の取り扱い

転売の場合はどの程度の規模で転売をしているかで結論が変わります。

事業規模で行っている場合

転売で生計を立てている人はもちろんですが、働きながらでも本業に匹敵するぐらいの収入がある方は事業規模と考えて良いと思います。

この場合は事業所得として確定申告をすることになります。

事業所得の場合は青色申告を行えば最大65万円の控除を受けられるなどのメリットがあります。

また、もし事業が赤字になった場合には他の所得(給与など)と相殺することも可能です。

事業規模以外の場合

会社員が副業で少し追加収入があるような場合は事業規模とは言えないので、雑所得として申告することになります。

利益の計算方法などは事業所得と同じですが、青色申告の控除などはないため、事業所得よりも税金の額は大きくなります。

また、雑所得の場合は赤字になったとしても他の所得と相殺することはできません。

しかし、会社員が副業で転売を行っている場合、副業の利益が20万円以下であれば確定申告をする必要がありません。

こちらの特例については少し複雑な部分もあるので、こちらの記事を参考にして頂ければ。

参考 確定申告不要ルール〜20万円以下の特例を正確に理解しよう〜ソーシャル税理士金子尚弘のページまとめ

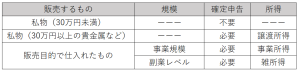

転売や物販については、

・何を販売しているか

・どの規模感で事業をしているか

で結論が変わるということですね。

図に整理するとこんなイメージです。

きちんと整理して、正しく確定申告ができるようにしておきましょう。

関連記事

事業所得と雑所得ってどう違うのかという点について解説した記事です。

自分はどちらだろう?という方はご参考までに。

参考 事業所得と雑所得の違い〜「本業なのに雑所得」はありえない?〜ソーシャル税理士金子尚弘のページ

コメントを残す