こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

私は誰も雇っていないのに、今からお給料のお話をします。

定期的な昇級を実施している場合、所得拡大促進税制の対象となり、一定額の法人税が減額される場合があります。

一言で言えば「賃上げ減税」といったところでしょうか。

定期的に顧問税理士とコミュニケーションを取っていれば情報提供もあると思いますが、決算のみの対応だと適用漏れがあった、という場合も。

と言うのも、この制度を適用するためには給与情報を集計するなど面倒な処理が必要なので、「最低限の報酬で決算をお願いします!」という関係の場合はスルーされてしまう可能性もあります。

株式会社だけでなく、NPOや一般社団法人などの法人も適用ができるので、収益事業を行なっている場合はチェックしておきましょう。

なお、ここでは中小企業向けの制度について解説しています。

資本金1億円超の法人については別の計算方法となりますのでご注意ください。

所得拡大促進税制の適用対象となる事業者

この制度をざっくり説明すると

お給料をアップしたら法人税を減税するよ!

というものです。

ざっくり一言で「賃上げ減税」と覚えておけば良いでしょう。

対象となる場合としては

・昇給率が1.5%以上の場合

・賞与が増加している場合

・残業が増加している場合(時代の流れ的に良いかは別として・・・)

などが考えられます。

一方で、昇給率が1.5%以上であっても

・業績の関係で賞与を減額している

・残業時間が減っている

などの理由で年間の給与の伸びが少ない場合は対象外となる可能性があります。

なお、ここで解説する制度の対象となるのは

・資本金1億円以下の株式会社、有限会社、合同会社

・医療法人

・NPO法人

・一般社団法人

・個人事業主

などです。

NPO法人や一般社団法人なども適用が可能ですので、収益事業を行なっている場合は検討してみてください。

なお、対象となるのは2018年4月1日から2021年3月31日までの間に開始する各事業年度です。

例えば、3月決算の場合は 2019年3月期〜2021年3月期の3年度が対象となります。

所得拡大促進税制の適用条件

次の条件を満たす場合には、一定額の税額控除を受けることができます。

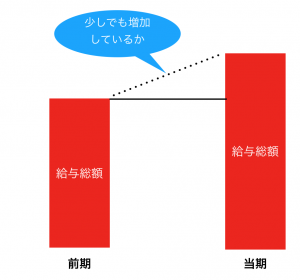

条件①:給与総額が前年度を上回っていること

条件②:継続勤務の従業員の給与が前年度から1.5%以上増加していること

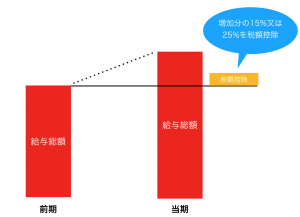

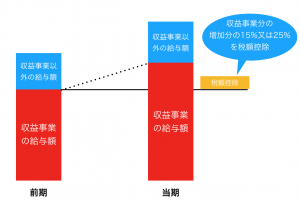

なお、控除税額は給与総額の上昇分の15%(条件②が2.5%以上増加している場合は25%)です。

【補足】

・給与額には、役員報酬は含まれません

・条件②の従業員には、前年度と今年度のすべての期間勤務している従業員で雇用保険の対象者が該当します

イメージしにくいかもしれませんので、条件を図解してみます。

条件①:給与総額が前年度を上回っていること

役員報酬を除くお給料の額が前年を1円でも上回っていればこの条件は満たします。

この給与総額は、ほとんどの場合、決算書の「給与手当」、「賃金」、「賞与」などの科目を合算して計算すればOKです。

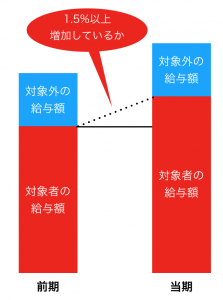

条件②:継続勤務の従業員の給与が前年度から1.5%以上増加していること

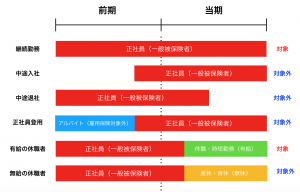

まず、継続勤務の従業員とは「前年度と今年度のすべての期間勤務している従業員で雇用保険の対象者」が該当します。

そのため、継続勤務していたとしても、雇用保険に加入していないパート社員などは除かれます。

いくつかのパターンで判断の例をご紹介します。

紛らわしいのは、正社員が休職や時短勤務となった場合、引き続き雇用保険の対象者かどうかで判定が変わるということです。

そして、この対象者の給与金額が前期と比較して1.5%以上増加していれば、この減税を適用することができます。

控除税額:給与総額の上昇分の15%(条件②が2.5%以上増加している場合は25%)

上記の条件を満たした場合、給与総額の上昇分の15%(または25%)が税額控除されます。

条件②の判定で使った給与額ではない点に注意しましょう。

税額控除の額は、この減税を計算する前の法人税額の20%が限度となります。

そのため、赤字であれば賃上げしていても減税の恩恵は受けられませんし、利益が少ない場合には得られる減税額が手間と見合わない僅かな金額になってしまうことも。

条件に合致するかを計算する前に見込みの利益を計算して、「メリットがあるか」を考えてから給与総額などを集計する方が良いかもしれません。

【補足】給与増加額の25%を控除するために必要なこと

・対象者の給与が2.5%以上増加していること

・教育訓練費の支出が前期と比べて10%以上増加しているor経営力向上計画を提出していること

上記2つの要件を満たしている必要があります

*教育訓練費は、従業員のスキルアップなどのための研修費用などです

*経営力向上計画とは、経営改善の取り組みなどをまとめたもので、決算までに経済産業局の認可を受ける必要があります(詳細はこちら)

NPOなどが適用する場合の注意点

上記の説明は、基本的には営利企業などに向けた説明ですし、法律の条文も収益事業と非収益事業が混在するNPOなどに向けて作られているとは言えません。

明確な規定はありませんが、NPOなどの場合の取り扱いを考えてみました。

条件①:給与総額が前年度を上回っていること

こちらは、収益事業に計上した給与手当などの額を比較して判定することになるでしょう。

税務署に対しては「収益事業の損益計算書」を提出することとされていますし、課税されていない非収益事業を含めて判断するのは辻褄が合わないのではないか、という理由です。

条件②:継続勤務の従業員の給与が前年度から1.5%以上増加していること

こちらは、対象となる従業員の判定にあたり

・収益事業と非収益事業を兼務している従業員

・非収益事業のみに従事している従業員

の取り扱いをどうするのか、という疑問が生じるかと思います。

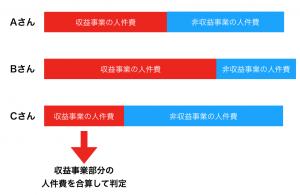

このような場合は、

①継続勤務&雇用保険の対象という条件をクリアした従業員をピックアップ

②対象となる従業員の収益事業部分の人件費を合計する

という方法で前期と当期を比較して1.5%以上増加しているかで判断することになるかと思います。

イメージでお伝えすると、次のようになります。

控除税額:給与総額の上昇分の15%(条件②が2.5%以上増加している場合は25%)

控除税額の計算についても、収益事業として計上している給与額の増加分が税額控除の基礎となるものと考えられます。

課税対象になっていない部分の給与も判定に含めるのは、おかしいですから。

まとめ

ざっくりと解説しようと思いましたが、けっこうな分量になってしまいました。

(これでも、なるべく噛み砕いて整理したつもりです・・・)

従業員の給与が上がっているぞ!という場合に検討すらしないというのは勿体無いです。

まずは入り口の段階で「確認した方が良いかな?」という意識は持っておいて頂ければと。

NPOなどの場合は計算がさらに面倒になりますし、税理士と相談しながら進めた方が間違いもなく安心だと思います。

コメントを残す