こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

パパ活でお小遣いを受け取った場合の取り扱いについてこちらの記事で書きましたが、今回はパパ活でお小遣いを支払った側の税務について考えてみます。

「そんなの経費になる訳ないやろ!」

と思われる方がほとんどだと思いますが、あれこれ考えてみました。

パパ活で支払ったお小遣いの取り扱いは?

ほとんどの場合、パパ活で支払ったお小遣いを経費にすることは難しいでしょう。

パパ活でお小遣いを貰った側は税金が掛かるのに・・・!

と思われるかもしれないですが、それは仕方ありません。

普段の食費などは経費になりませんが、それを売ったお店は利益が出て税金が掛かるのと同じです。

では、もしも事業用の資金でパパ活のお小遣いを支払ってしまった場合はどうなるでしょうか?

個人事業主の場合と法人の場合で処理が異なりますので、それぞれ見ていきましょう。

個人業主の場合

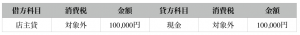

個人事業主の場合、事業とならない支払いは「店主貸(事業主貸)」として処理することになります。

例えば、100,000円をパパ活で支払った場合の処理は次のようになります。

もちろん、事業用の資金で支払わなければ、会計処理の必要はありません。

法人の場合

一定規模の会社であれば公私混同のような支出はないと思いますが、家族経営に近い法人の場合は微妙な線引きが曖昧になってしまう場合も。

とは言え、それを経費にする訳にはいきません。

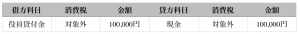

法人の場合、事業とならない支払いは「役員貸付金」として処理することになります。

会社が社長の支払いを肩がわりしているイメージです。

当然ながら、社長は会社にお金を戻して精算する必要があります。

例えば、100,000円をパパ活で支払った場合の処理は次のようになります。

ただし、役員貸付金については安易に発生させると金融機関の評価にも関わるので、オススメできません。

経費にならないような支出であれば、素直にポケットマネーで支払いましょう。

参考 役員貸付金に要注意〜銀行から嫌われる勘定科目No.1〜ソーシャル税理士金子尚弘のページパパ活で支払ったお小遣いを経費にする方法

多くの場合は経費にならないパパ活のお小遣いですが、場合によっては経費として計上できる可能性があります。

その一つは、調査研究費としてパパ活を利用するというもの。

・10代や20代の女性の実態を探る必要がる

・それが長期的に関係を作る必要がある

などといった理由が考えられるでしょうか。

マスへの調査であれば大規模なアンケートの方が有効でしょうし、一度のインタビューで済む話であればあえてパパ活出なくて良いでしょう。

考えられるとすれば、若い女性へのルポルタージュなど長期的な取材が必要な場合でしょうか。

当然ながら、パパ活が経費として認められるのはかなり限定的な状況ですし、どのような面で事業に関係があるか説明できるようにしておくべきでしょう。

【補足】パパ活と消費税

パパ活のお小遣いが経費として認められる場合であっても、女性から領収書を貰えなければ、消費税の仕入税額控除は認められません。

(消費税を控除するには請求書や領収書の保管が要件になっているためです)

一方で、所得税や法人税の経費として認めらえれるための要件に請求書・領収書の保管はありません。

そのため、当日の状況を記録し、出金伝票などを残しておけば大丈夫です。

まとめ

かなりこじつけのようですが、パパ活を経費にする理屈を考えてみました。

ただ、読んで頂ければ分かるようにかなり強引な理屈なので、経費として認められる可能性は低いでしょう。

(ルポだって、ちゃんと取材費として支払えば良い訳ですし)

パパ活そのものは違法でも何でもない訳ですから、小細工はせずにポケットマネーで堂々と支払うのが良いと思います。

こんにちは

例えば何某かの外注費などでは難しいでしょうか?

関心があったので質問させていただきました。

実際に仕事を発注して、それに対して適切な対価を支払うのであれば外注費として認められます。

もっとも、これはパパ活というよりも正真正銘の業務委託ということになりますが。