こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

確定申告のことを調べると必ず出てくる「青色申告」ですが、どんなメリットがあるかご存知でしょうか?

ここでは確定申告の基本となる青色申告について

・青色申告をするメリット

・青色申告をするために必要な手続き

を説明していきます。

余談ですが、青色申告の理由は

「空は青で綺麗だから」だとか何とか・・・

Contents

青色申告の特典は?

青色申告をするにはきちんと帳簿を作成するなど面倒なこともありますが、その分いくつかの特典があります。

まずは、青色申告の特典のうち主なものを紹介します。

青色申告特別控除

何と言っても、所得から65万円が控除される青色申告特別控除が一番のメリットでしょう。

ただし、

①正規の簿記の原則、(一般的には複式簿記)により記帳すること

②その記帳に基づいて作成した貸借対照表及び損益計算書を確定申告書に添付すること

③法定申告期限内(3月15日まで)に提出すること

の全てを満たす必要があります。

①と②については会計ソフトを使って確定申告をすれば満たすことになりますし、あとは期限内にきちんと確定申告をすることが大切になります。

また、それ以外の場合は、所得から10万円が控除されます。

会計ソフトを使って期限内に提出して65万円が控除できるように準備するのがベストでしょう。

純損失の繰越控除・純損失の繰戻しによる還付

事業をしていれば赤字になってしまうこともあるでしょう。

そんな時に青色申告をしていると、①発生した赤字を翌年以降に繰り越す、②前年が黒字であれば前年の所得税を還付してもらう、の2つの対応を取ることができます。

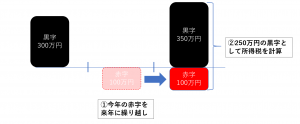

発生した赤字を翌年以降に繰り越す場合(純損失の繰越控除)

事業で損失(赤字)がで出た場合、その損失額を翌年以後3年間にわたって繰り越して、翌年以降の所得金額から差し引くことができます。

赤字を翌年に繰り越したい場合には、「申告書第四表(損失申告用)」を提出します。

この書類は他の確定申告書類とまとめて印刷して提出することになります。

(第四表の書式はこちら)

イメージとしてはこんな感じです。

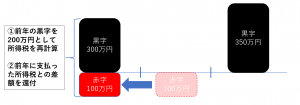

前年の所得税を還付してもらう場合(純損失の繰戻しによる還付)

前年も青色申告をして黒字の場合は、その損失額を生じた年の前年に繰り戻して、前年分の所得税の還付を受けることもできます。

前年の所得税の還付を受けたい場合には「純損失の繰戻しによる所得税の還付請求書」を提出します。

この書類は確定申告の書類とは別なので、国税庁の確定申告書作成コーナーにはありません。そのため、別途作成して提出する必要があります。

提出期限は確定申告と同じ3月15日ですが、1日でも過ぎると受け付けてもらえないので、注意が必要です。

(純損失の繰戻しによる所得税の還付請求書の書式はこちら)

イメージとしてはこんな感じです。

青色事業専従者給与の必要経費算入

個人事業の場合、基本的には家族に対するお給料は経費として計上できません。

ただし、青色申告をしている場合は、一定の条件を満たせば家族に対するお給料も経費とすることができます。

<家族へのお給料を経費にする条件>

①年齢が15歳以上であること

②その事業に専従していること(他に仕事をしていないこと)

③青色専従者給与に関する届出書を提出して、それに記載された金額の範囲内でお給料を支払うこと

④そのお給料の金額が適正であること

この条件を全て満たす場合に経費にすることができます。

なお、青色事業専従者として給与の支払を受ける人は、控除対象配偶者や扶養親族にはなれませんので注意が必要です。

減価償却の特例

原則として、10万円以上の資産は固定資産として減価償却をする必要があります。

しかし、青色申告では、取得価格が30万円未満の固定資産を取得した年に一括で経費に計上することができます。

利益が大きい年には嬉しい特典ですよね。

貸倒引当金の設定

青色申告をしている場合、その事業で生じた売掛金、貸付金などに対して、年末に残高の5.5%以下(金融業は3.3%)の金額を貸倒引当金として経費に計上することができます。

貸倒引当金って?

貸倒引当金とは、売上代金が将来的に回収できない場合(これを「貸倒れ」と言います)に備えて計上する科目です。

貸倒れになるかはその時にならないと分かりませんが、今年の売上代金に対するものなので、その年に見込みで計上しておきましょう、というものです。

青色申告をするにはどうすれば良い?

青色申告をするためには、まずは税務署に届け出を提出しなければいけません。

申請書ですが、国税庁のHPからダウンロードできます。(リンクはこちら)

①前年以前から事業をしている場合

青色申告を始める年の3月15日までに「青色申告承認申請書」を納税地の所轄税務署長に提出します。

今回の確定申告(2019年分・2020年3月15日提出)で青色申告をする場合は、2019年3月15日までに青色申告の届け出をしていないといけません。

まだ青色申告の届け出をしていない場合は、来年(2020年分・2021年3月15日提出)のために今回の確定申告(2020年3月15日)までに提出しておきましょう。

②その年に新規開業した場合(1月16日以後に新規に業務を開始した場合)

業務を開始した日から2か月以内に「青色申告承認申請書」を納税地の所轄税務署長に提出します。

原則としては青色申告を始める年の3月15日が提出期限ですが、それ以降に事業をスタートした場合は当然ながら3月15日には間に合いません。

だったら最初の年は白色申告ね!

というのはひどすぎるので、2ヶ月間の猶予を作って届け出が可能となっています。

例えば、2月20日に事業を開始した場合は4月19日までに提出しなければいけません。

まとめ

青色申告の特典などについてご理解いただけたでしょうか?

今まで白色申告だった、という人はなるべく早く青色申告に変更すべきです。

白色申告でも、決算書を作ろうと思えば青色申告と同じことをしているはず。

受けられるメリットはきちんと受けておきましょう。

関連記事

青色申告をする際には「青色申告承認申請書」という書類を提出する必要があります。

その記入方法を解説した記事です。

参考 【記入例あり】青色申告の始め方〜青色申告承認申請書の書き方を説明します〜ソーシャル税理士金子尚弘のページ

コメントを残す