こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

個人事業を営んでいて、廃業したり法人成りをすることもあると思います。

その際に、青色申告をしていて過去の損失を繰り越しているという場合もあるでしょう。

その場合、廃業後の所得と相殺はできるのでしょうか?

結論から言えば、廃業後の給与所得等と相殺は可能ですが、後も確定申告書を提出し続ける必要があります。

ここでは、廃業や法人成りをした場合の損失の取り扱いについて説明します。

損失の繰り越し制度について

まず、損失の繰越の制度について確認をします。

基本的には、損失が発生した場合にはその次の年から3年間繰越が可能で、他の所得と相殺をすることができる制度です。

注意点は、

損失が発生した年の確定申告は青色申告であること

損失が発生した次の年以降も連続して確定申告書をする必要があること

の2点です。

例えば、1年目に損失が発生して確定申告をしていたとしても、2年目は所得が発生せず確定申告をしなかった場合、3年目に所得が発生したとしても損失と相殺をすることができません。

【参考】純損失の繰越控除の条文について

必要な箇所を抜き出して、重要な部分を太字にしています。

(純損失の繰越控除)

第七十条 確定申告書を提出する居住者のその年の前年以前三年内の各年(その年分の所得税につき青色申告書を提出している年に限る。)において生じた純損失の金額・・・がある場合には、当該純損失の金額に相当する金額は・・・当該確定申告書に係る年分の総所得金額、退職所得金額又は山林所得金額の計算上控除する。

4 第一項の規定は、これらの規定に規定する居住者が純損失の金額が生じた年分の所得税につき確定申告書を提出し、かつ、それぞれその後において連続して確定申告書を提出している場合に限り、適用する。

個人事業を廃業した場合の損失の繰越は可能か?

個人事業主が過去の損失を繰り越したまま廃業した場合はどうなるでしょうか?

過去に損失がある個人事業主が

・法人成りをして役員報酬を受け取る場合

・廃業後にサラリーマンになったりした場合

であっても過去の事業所得の損失と給与所得を相殺することが可能です。

「廃業したら事業所得ではなくなるから、繰り越せない?」

と思われる方もいるかもしれませんが、廃業したからといって損失の繰り越しができないというルールはありません。

なお、損失が発生した年は青色申告が必要ですが、相殺をする年は青色申告である必要がないので、給与所得のみであれば白色申告でも構いません。

では、具体例を見てみましょう。

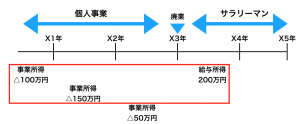

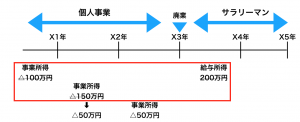

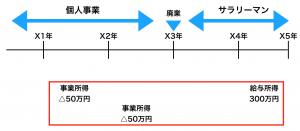

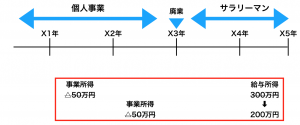

個人事業1年目で事業所得が100万円の損失、2年目が150万円の損失、3年目が50万円の損失という人が3年目で廃業し、4年目からサラリーマンになったとします。

この場合、4年目(サラリーマン1年目)の給与所得200万円は、過去の損失のうち古い順番で相殺をすることができます。

4年目の確定申告では、1年目の損失100万円と2年目の損失150万円のうち100万円が給与所得と相殺され、4年目の給与所得は0円となります。

次に、5年目の確定申告では、2年目の損失150万円のうちまだ相殺をしていない50万円と3年目の損失50万円を5年目の給与所得300万円と相殺をすることになります。

そのため、5年目の給与所得は200万円となります。

まとめ

季節変動や年による波が大きい業種の場合、突発的に大きな損失が発生する場合もあります。

そのような損失を残した状態で法人成りや廃業をする場合であっても、その後の給与所得や雑所得(年金)などと相殺をすることが可能です。

ただし、会社役員やサラリーマンの場合は年末調整で税金の計算が終わってしまうので、確定申告を忘れないように注意が必要です。

もしも損失が残った状態で法人成りや廃業を考えている場合は、その後の損失の繰越を忘れないようにしてください。

細かな節税策よりも、効果が大きい場合がありますよ。

コメントを残す