こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

寄附金控除といえばふるさと納税を思い浮かべる方も多いと思いますが、それ以外にも色々な寄附金控除の制度があります。

寄附金控除の詳しい説明については別記事で解説していますので、こちらを参考にしてください。

参考 NPOなどに寄付をした場合の税金について〜個人・所得税の寄附金控除〜ソーシャル税理士金子尚弘のページここでは、寄附金控除(税額控除)を適用する場合の確定申告書の書き方について解説していきます。

Contents

寄附金の計算明細書の記入方法

前提として、収入はお給料400万円のみで、特定公益増進法人に20,000円、認定NPO法人に30,000円寄付したものとします。

寄附金控除については、税額控除の方が有利なので税額控除を選択します。

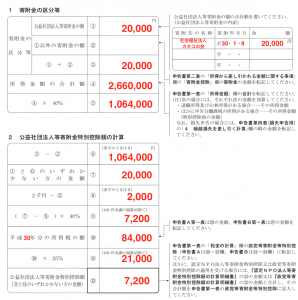

公益社団法人等寄附金特別控除額の計算明細書の記入

特定公益増進法人への寄付で税額控除を選択する場合、確定申告書に「公益社団法人等寄附金特別控除額の計算明細書」を添付する必要があります。

これが無いと税額控除が認められないので、注意して下さい。

寄附金の限度額の計算

①には特定公益増進法人への寄附金の金額を記入します。

また、寄付先を右側にある別欄に記入する必要があるので、気を付けてください。

注意点として、②「①以外の寄附金の額」は所得控除を選択した寄附金の額を記入することです。

こちらの例では無しとしていますが、ふるさと納税等があれば②欄に記入する必要があります。

続いて、④「所得金額の合計額」は確定申告書第1表の⑤の金額を記入します。(確定申告書Bの場合は⑨です)

④「所得金額の合計額」の40%が寄附金控除の対象となる寄附金の限度額ですので、⑤に「④×40%」を記入します。

寄附金控除の金額の計算

続いて、寄附金控除の金額を計算します。

所得の40%が寄附金の限度額になりますが、今回の場合は寄附金の額の方が少ないので、20,000円全額が対象となります。(⑦)

寄附金控除は寄付額のうち2,000円は控除対象外となるため、2,000円を差し引きます。

ただし、所得控除を適用している寄附金がある場合は、そちらで2,000円が既に差し引かれているので、その場合は税額控除では差し引かれる金額は0円となります。(⑧)

次に、税額控除の金額を計算します。(寄附金-2,000円)×40%が控除額になるため、⑨で計算を行います。

続いて、税額控除は「所得税額の25%」という限度があるので、限度額の計算を行います。(⑩,⑪)

限度額と比較して小さい方の金額が特定公益増進法人への寄附金控除額(税額控除)となります。(今回の場合は7,200円、⑫)

(参考)確定申告書第1表

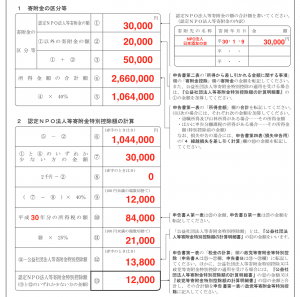

認定NPO法人等寄附金特別控除額の計算明細書の記入

認定NPO法人への寄付で税額控除を選択する場合、確定申告書に「認定NPO法人等寄附金特別控除額の計算明細書」を添付する必要があります。

要領は特定公益増進法人への寄付と同じですが、今回の場合は特定公益増進法人への寄付もあるため、記入がやや複雑になります。

寄附金の限度額の計算

①には認定NPO法人への寄附金の金額を記入します。

また、寄付先を右側にある別欄に記入する必要があるので、気を付けてください。

注意点として、②「①以外の寄附金の額」は所得控除を選択した寄附金の額と税額控除を選択した特定公益増進法人への寄附金の額を記入することです。

この場合、特定公益増進法人への寄附金20,000円を記入します。

④、⑤は特定公益増進法人への寄附金と同様に、所得金額とその40%を記入します。

寄附金控除の金額の計算

続いて、寄附金控除の金額を計算します。

寄附金の限度額ですが、所得金額の40%から既に寄附金控除を適用した20,000円を差し引いた1,044,000円となります。(⑥)

ただ、今回は認定NPO法人への寄付額の方が少ないので、寄附金控除の対象となるのは30,000円となります。(⑦)

寄附金控除は寄付額のうち2,000円は控除対象外となりますが、特定公益増進法人への寄付で既に差し引いているので、ここでは0円となります。(⑧)

次に、税額控除の金額を計算します。(⑨)

続いて、税額控除の限度額計算を行います。今回の場合、特定公益増進法人への寄附金で7,200円の税額控除を適用しているので、次のような計算になります。(⑩,⑪,⑫)

84,000円(所得税額)×25%-7,200円=13,800円

限度額と比較して小さい方の金額が特定公益増進法人への寄附金控除額(税額控除)となります。(今回の場合は12,000円、⑬)

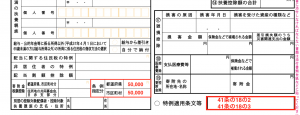

確定申告書への記入方法〜「特例適用条文」と「条例指定分」に注意

税額控除の金額が計算できたら、次は申告書への記入です。

今回は特定公益増進法人への寄附金で7,200円、認定NPO法人への寄附金で12,000円が税額控除されることになります。

確定申告書には①特定公益増進法人、②認定NPO、③政治活動への寄附金に対する税額控除の金額を合算して記入します。

政党等寄附金等特別控除(㉕〜㉗)に税額控除の合計額(この場合19,200円)を記入します。(申告書Bの場合は㉛〜㉝)

そして、忘れがちなポイントですが2つあります!

一つ目は「特例適用条文」への記入です。

申告書Aの場合は右下に、申告書Bの場合は真ん中やや下にあるので、該当する条文番号を記入します。

寄附金(税額控除)の特例適用条文の一覧

・政治資金:41条の18

・認定NPO:41条の18の2

・公益社団法人等:41条の18の3

税額控除を受けるためには特例適用条文の記入が必須ですので、忘れず記入しましょう。

二つ目は、住民税の「条例指定分」への記入です。

多くの場合、特定公益増進法人と認定NPO法人については都道府県・市町村の条例で住民税の税額控除が認められています。(政治活動への寄附金は対象外です)

そのため、住民税の欄の「条例指定分」へ該当する寄附金の額を記入します。

(今回は二つとも対象となっているものとします)

条例指定分に該当するかは、お住いの自治体のHPなどでご確認ください。

まとめ

ほとんどの人にとって、特定公益増進法人や認定NPO法人への寄付をした場合は税額控除が有利になるため、税額控除の申告方法をご紹介しました。

政治活動への寄附金については、ここでは省きましたが、明細書や申告書への記入方法は同じ要領です。

複数の寄付がある場合には限度額計算などが複雑になりますが、多くの場合は限度額以内に収まっているでしょうし、そこまで神経質になる必要はないと思います。

節税のために寄付をする訳ではないでしょうが、せっかく寄付をしたなら、適用できる制度は漏れなく適用したいですよね。

[…] […]