こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

確定申告書を作る時に、どこに何を書いたら良いか分からない・・・

という方に向けて、具体的な書き方について説明して行きたいと思います。

ここでは、給与所得がある場合に会社からもらう源泉徴収票について、

年の途中で会社を退職して個人事業を始めた方

サラリーマン+副業の方

を想定して説明して行きます。

Contents

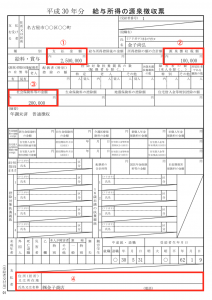

年の途中で退職した方の場合

年の途中で退職している場合は、源泉徴収票の真ん中あたりに「年調未済 普通徴収」と書かれているはずです。

退職している場合、年末調整がされていないので、源泉徴収票には生命保険などの控除が一切反映されません。

そのため、源泉徴収票に登場する項目は少ないですが、確定申告の際に自分で資料を確認して確定申告書に記入する必要があります

では、具体的な資料を見ながら確認してみましょう。

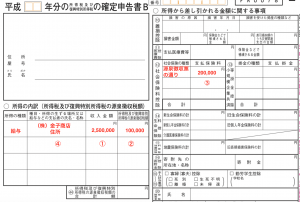

手順1:所得の内訳欄の記入

まず、所得の種類を「給与」と記入します。

次に、

源泉徴収票の「支払金額」を所得の内訳の「収入金額」へ(①)

源泉徴収票の「源泉徴収税額」を所得の内訳の「所得税及び(省略)源泉徴収税額」へ(②)

源泉徴収票の「支払者」の情報を所得の内訳の「給与などの支払者の氏名・名称」へ(④)

それぞれ転記します。

手順2:社会保険料控除の転記

ほとんどの場合はお給料から社会保険料が天引きされているため、その金額を確定申告書にも記入します。

源泉徴収票の「社会保険料等の金額」を確定申告書の「社会保険料控除」の欄に転記します。(③)

年の途中で退職している人は、源泉徴収票から記入する内容は以上です。

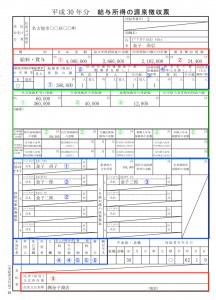

サラリーマン+副業の場合

正社員などで働きながら副業やパラレルキャリアをしている方の場合、年末調整がされているので、生命保険料控除など、色々な情報が源泉徴収票に記載されています。

そのため、書き写すのは大変ですが、確定申告で追加で処理する項目が減るので楽だったりもします。

控除証明書などの添付資料も年末調整で会社に提出しているため、確定申告で改めて提出する必要はありません。

こちらも、具体的な資料を見ながら確認してみましょう。

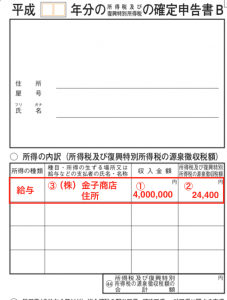

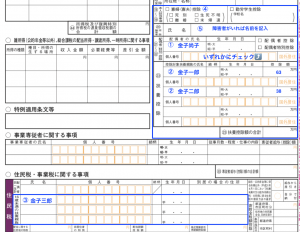

手順1:給与情報を記入

源泉徴収票の赤色の部分です。

まず、所得の種類を「給与」と記入します。

次に、

源泉徴収票の「支払金額」を所得の内訳の「収入金額」へ(①)

源泉徴収票の「源泉徴収税額」を所得の内訳の「所得税及び(省略)源泉徴収税額」へ(②)

源泉徴収票の「支払者」の情報を所得の内訳の「給与などの支払者の氏名・名称」へ(③)

にそれぞれ転記します。

手順2:扶養控除などの情報を記入

源泉徴収票の青色の部分です。

配偶者控除(または配偶者特別控除)の情報を転記します。(①)

次に、控除対象扶養親族の情報を転記して、控除額を記入します。(②)

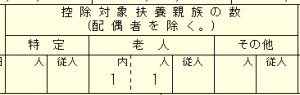

控除金額ですが、次の通りです。(源泉徴収票の給与情報の下の部分に人数が記入されています)

特定扶養親族:63万円(「特定」の欄の人数です)

老人扶養親族:48万円(「老人」の欄の人数です)

老人扶養親族(同居):「老人」の欄の「内」に人数がある場合、10万円が加算され58万円になります。

その他の扶養親族:38万円(「その他」の欄の人数です)

【注意点】

Q.次のように記入されている場合の扶養親族は何人でしょう?

A.老人扶養親族(同居)が1人

老人扶養親族(同居)の場合、「老人」の欄に1人を記入した上で、同居していることを示すために「内」欄に1人と記入します。

老人扶養親族が1人、老人扶養親族(同居)が1人の合計2人という訳ではないので注意してください!

次に、16歳未満の年少扶養親族の情報を転記します。(③)

そして、障害者控除の情報を転記します。(④)

最後に、寡婦・寡夫控除の情報を転記します。(⑤)

*注:見本では障害者控除(④)と寡婦・寡夫控除(⑤)については対象者無しとしています

【扶養控除などの補足(確定申告ソフトを使う場合)】

確定申告ソフトを使う場合は、わざわざ第二表に記入しなくても、「家族情報」などの情報を入力する画面で生年月日まできちんと入力すれば自動で転記されるソフトがほとんどです。

年齢によって扶養控除の金額が変わる場合もあるので、生年月日の入力ミスは注意しましょう。

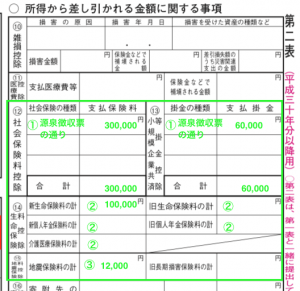

手順3:各種所得控除の情報を記入

源泉徴収票の緑色の部分です。

まず、社会保険料控除などの情報を転記します。(①)

ここのポイントは、iDecoや小規模企業共済に加入している場合、「内」欄に記入されているところです。

見本では、社会保険料控除が300,000円、小規模企業共済等掛金控除が60,000円となります。

確定申告書の「社会保険の種類」、「掛金の種類」の欄は「源泉徴収票の通り」と記入すればOKです。

次に、生命保険料控除の情報を転記します。(②)

源泉徴収票の「生命保険料の金額の内訳」の金額を確定申告書「14.生命保険料控除」の各欄に転記します。

そして、地震保険料控除の情報を転記します。(③)

源泉徴収票の「地震保険料の控除額」の金額を確定申告書「15.地震保険料控除」に転記します。

(旧長期損害保険料はあまり見掛けることがなくなったので、割愛します)

まとめ

ここでは、源泉徴収票の各項目をどこに転記すれば良いかを説明しました。

項目が多くて分かりにくい源泉徴収票と確定申告書の第二表ですが、少しは整理できたでしょうか?

一枚の紙に色々な情報が詰め込まれているので、何とも分かりにくい・・・

特に年末調整がされている方の場合は記入する内容が多くなるので大変ですが、一つずつ進めていけば大丈夫です。

手書きの場合は第二表に整理した情報を第一表に転記する必要がありますが、確定申告ソフトを利用する場合は第二表をきちんと作ればOKです。

第二表のどこに何を書けば良いのか、この記事を参考にしながら整理して頂ければと思います。

コメントを残す