こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

フリーランスの方であれば、自宅を仕事場にしている人も多いはず。

仕事で使っていれば自宅も経費になります!

なんて話を聞いたことがある人も多いと思いますが、経費にするためにはちゃんとルールがあります。

ルールを無視して何でもかんでも経費にすると間違いを指摘されかねません。

ここでは、自宅兼事務所のように仕事でもプライベートでも使うものを経費にする上で気を付けるポイントをまとめていきます。

Contents

自宅兼事務所を経費にする時の考え方

個人事業やフリーランスとして仕事をしている人の場合、自宅の一部を仕事部屋として使っている人も多いと思います。

また、仕事部屋以外にも自動車、携帯電話、ネット、水道光熱費など仕事でもプライベートでも使うというものは多いはず。

こんな仕事でもプライベートでも使うものですが、仕事として利用している部分については経費として認められます。(この仕事でもプライベートでも使う経費を「家事関連費」と言います)

ただ、何でもかんでも経費にできる訳ではなく、次の2つの条件を満たしたものに限って経費として計上することが出来ます。

①業務の遂行上必要である

②必要である部分を明らかに区分することができる

①業務の遂行上必要である

当然の話ですが、仕事をする上で必要なもの、というのが大前提です。

趣味で買ったものが経費にならないのは当然のことです。

②必要である部分を明らかに区分することができる

仕事として使っているのは事実ですが、プライベートでも使っていることもまた事実。

仕事とプライベートで共用しているものは、それぞれを合理的に区分する必要があるということです。

適当に、「半分ぐらい経費にしちゃえ!」というのはアウトです。

どうやって分けるの?というのは経費の種類によっても変わります。その辺りを次から見ていきましょう。

自宅兼事務所の考え方

いくら自宅で仕事をしているからといって、家賃の全額を経費にするのはNGです。

先ほども説明した通り、仕事で使っている部分を合理的に区分する必要があります。

まずは経費の割合の考え方について見ていきましょう。

①仕事専用の部屋がある場合

間取り図をチェックして、自宅全体の床面積のうち、仕事部屋の面積の割合を経費とすることができます。

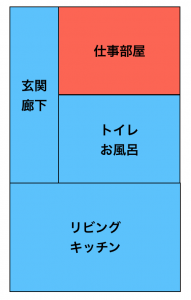

例えば、こんな部屋で、自宅全体が80㎡で仕事部屋が20㎡だとします。

(赤が事業用・青がプライベート)

このような場合は20/80㎡=25%を経費とすることができます。

②仕事専用の部屋がない場合

仕事部屋として独立した部屋がない場合、①のような割合計算は出来ません。

例えば、先ほどの部屋が仕事専用ではなく、プライベートと共用だったとしましょう。

自宅全体が80㎡のうち20㎡の部屋で8時間仕事をする場合は、20㎡/80㎡×8h/24h=約8.3%は経費として計上することができます。

次に、どのような支払いが経費になるのか?というところです。

これは持ち家か賃貸かで異なり、具体的には次のようなものになります。

| 持ち家 | 減価償却費、住宅ローンの利子、火災保険料 固定資産税、地代(借地の場合) |

| 賃貸 | 家賃、火災保険料 |

減価償却費については、こちらで考え方を説明しています。減価償却費って何だ?という方はご参考に!

水道光熱費の考え方

水道光熱費も合理的に区分できれば経費として計上することは可能です。

PCや冷暖房で電気を使うので、電気代の一定額を経費に、というイメージです。

独立してまずは自宅で仕事をスタート、という場合には、仕事を始める前から増加した電気代の割合を経費とすることも考えられます。

水道光熱費については自宅ほど明確な計算根拠を作るのは難しいですが、合理的な説明ができれば経費として考えて良いと思います。

その他の経費について

自宅や水道光熱費の例を見て頂ければ、経費についての考え方が分かるかと思います。

あとは、皆さんの仕事の実態に応じて合理的に区分する根拠を考えることになります。

あくまでも例示ですが、いくつか区分する根拠を書き出しておきますので参考にして頂ければと思います。

| 自動車(*1) | 利用日数(*2)、走行距離など |

| 携帯電話 | 利用日数、通話履歴など |

| ネット利用料 | 利用日数、作業時間など |

| パソコン・周辺機器 | 利用日数、作業時間など |

(*1)自動車に関する経費

自動車に関する経費には色々なものがあります。

具体的には、自動車の減価償却費、自動車保険や自賠責、車検費用、自動車税などの税金、ガソリン代、高速料金などが考えられます。

(*2)利用日数について

自営業のように営業日数が決まっていれば、営業日数の割合(週5日営業であれば5/7など)を計算します。

稼働日が不定期の場合は実際に仕事をしている日数を記録しておくべきでしょう。

まとめ

仕事でもプライベートでも使っているものは結構あると思います。

ここでは、どういった考え方で割合を区分するかという目線で説明しましたが、仕事用の携帯とプライベートの携帯を2台持ちするといった対応も考えられます。

そうすればそもそも面倒な区分計算をする必要は無くなります。(私も携帯は2台持ってます)

携帯レベルならともかく、仕事用のオフィスを借りたり車を2台買うとなれば金額もバカになりませんので、家事関連費についての基本的な知識は整理しておいた方が良いでしょう。

区分する場合のポイントは、

・合理的な区分をして計算すること

・その区分の根拠となるものを残しておくこと

の2点です。

後から税務署と揉めないためにも、きちんと整理しておきましょう。

[…] […]

[…] […]