こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

株や投資信託に投資をしている人も多いと思います。

特定口座で取引をしている場合、配当に対しては20.315%(所得税15.315%+住民税5%)が源泉徴収されています。

特定口座は確定申告をしなくても良いルールもあるのですが、確定申告をした方が有利になる人もいます。

今回は

・配当金を確定申告した方が良い場合

・住民税も含めた有利な確定申告の方法

をご説明します。

Contents

配当の申告方法の基本

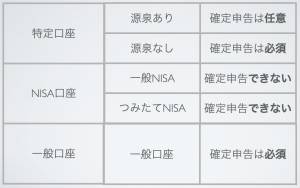

証券口座には大きく分けると

①特定口座、②NISA口座、③一般口座

の3種類があります。

そして、特定口座には源泉徴収あり口座・源泉徴収なし口座の2種類があり、NISA口座には一般NISAとつみたてNISAの2種類があります。

確定申告の必要性も含めて図で整理するとこんな感じですね。

多くの方は特定口座の源泉徴収あり口座やNISA口座で運用していると思いますが、NISA口座はそもそも確定申告をすることができません。

非課税制度なので当然と言えば当然ですが。

続いて、特定口座の源泉徴収あり口座で受け取る配当ですが

①総合課税

②申告分離課税

③申告不要

の3つの申告方法を選択することができます。

それぞれの特徴は次の通りです。

| 税率 | 所得金額に | |

| 総合課税 | 累進課税 | 含める |

| 申告分離 | 20.315% | 含める |

| 申告不要 | 20.315% | 含まない |

総合課税の特徴は累進課税なので、所得が高くなれば税率も高くなります。

ざっくり言えば、所得が低い人は総合課税の方が有利ってことですね。

続いて、申告分離と申告不要については税率が20.315%で同じですが、所得金額に含まれるかどうかが異なります。

所得金額は国民健康保険の金額や児童手当の所得制限、扶養の判定などに影響します。

基本的には所得金額には含まれない方が不利益は起こりにくいので、申告分離を選択する場面は限定的になります。

申告分離を選択すべきなのは、譲渡損失との通算を行う場合に限られるでしょう。

そして、所得が高い方や確定申告をすること自体が面倒な方は申告不要を選択して何もしないのが正解です。

まとめるとこんなイメージになります。

| オススメ | |

| 総合課税 | 所得900万円未満の方 |

| 申告分離 | 譲渡損失との損益通算をする方 |

| 申告不要 | 所得900万円以上の方 確定申告が面倒な方 |

総合課税と申告不要の判断は所得900万円

上記の表にも書きましたが、総合課税が有利になるのは所得が900万円未満の方です。

結論だけ知っていれば良いという方はこの章を読み飛ばして頂いてもOKです。

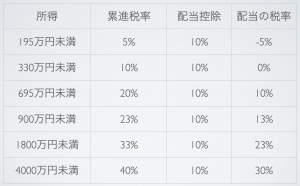

まず、累進課税の税率は次のようになっています。

そして、冒頭にもお伝えした通り、分離課税の税率は20.315%(所得税15.315%+住民税5%)です。

(ここでは前提を揃えるため、所得税率は復興税を除いた15%として話を進めます)

この税率だけを比べると、15%以下になるのは税率が10%になる330万円未満の方になると思います。

しかし、配当金を総合課税で申告すると配当控除というものを受けることができます。

配当控除をざっくり説明すれば、「会社は税金を払った後のお金を配当するから、税金を優遇する」といった制度です。

この配当控除は配当金の10%を所得税から差し引くというものです。

つまり、配当については税率が10%下がるのと同じ効果があるということですね。

そのため、配当部分の税率は次のようになります。

そうなると、所得900万円未満の税率が13%となるため、分離課税や申告不要の15%よりも有利になるということです。

住民税は申告しない方が良い

では、続いて住民税についてご説明します。

結論から言えば住民税は申告しない方が確実に有利です。

住民税は所得に関わらず10%の税率が課税され、配当控除は2.8%です。

そのため、配当に対する実質的な税率は7.2%ということになります。

どう考えても申告不要の5%で納税した方が有利ですよね。

所得税を申告して住民税を申告しない方法

従来から所得税を総合課税で申告して住民税を申告不要とする方法は認められていました。

ただ、今までは住民税の申告書を別で作成する必要があるなど、結構な手間がかかっていたんですよね。

そのため、少額の配当であれば節税額よりも申告書を作る手間の方が大きくて割りに合わないという場合も多くありました。

しかし、令和3年の確定申告書からは確定申告書にマルを付けるだけで住民税を申告不要にすることが可能となります。

具体的には

①配当を総合課税の配当所得で申告書に記載

②確定申告書の第二表の下の方にある「住民税・事業税に関する事項」の中にある「特定配当等・特定株式等譲渡所得の全部の申告不要」にマルを付ける

という方法になります。

e-taxなどでの具体的な操作画面は分かりませんが、恐らく画面上でチェックを入れるだけの仕様になるかと思います。

所得900万円未満でも申告不要が良い場合も

税金の話だけで言えば所得900万円未満の人は

①所得税は総合課税

②住民税は申告不要

というパターンが最もお得になります。

しかし、総合課税で申告することで所得金額(正確には合計所得金額)が増えることとなります。

そのため、所得金額で判定される制度において不利益が生じる可能性があります。

具体的には

・国民健康保険料が高くなる

・後期高齢者医療制度の方は窓口負担が3割になる

・児童手当の所得制限に引っ掛かり手当が減額される

・扶養控除や配偶者控除(配偶者特別控除含む)から外れる

といったデメリットが考えられます。

該当する可能性がある方は

・個人事業主やフリーランスの方

・75歳以上の方

・中学生までの子どもがいる方

・親や配偶者の扶養に入っている方

などが考えられます。

まとめ

私のまわりでも株式投資などを始めた人も増えて来ています。

所得金額が900万円までの方は確定申告をして税金の還付を受けることができるので、ぜひ確定申告をしてみてください。

ただ、最後にお話ししたように申告することでデメリットが生じる方もいるので、その点には注意してください。

・実際にどの程度の節税額になるの?

・私は申告した方が良い?しない方が良い?

など気になる方は税理士に確認した上で判断してください。

関連記事

確定申告をすると副業などの所得が20万円以下であっても、それを含めて確定申告しなければいけなくなります。

この点もご注意を。

参考 確定申告不要ルール〜20万円以下の特例を正確に理解しよう〜ソーシャル税理士金子尚弘のページ

コメントを残す