こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

観光庁からGo Toトラベル事業の詳細が発表されました。

これによると、

7月22日から事業がスタート

地域共通クーポンの実施は9月1日から

となっています。

終了の時期は書かれていないので、予算を消化した時点で終了になるんでしょうか。

この辺りは正確な情報が今後出てくると思われます。

ここでは、出張や社員旅行でGo Toトラベル事業を使った場合の会計処理や税務処理についても考えてみたいと思います。

【補足】制度変更で出張はNGに

GoToトラベル事業の開始当初は出張利用も制限されていませんでしたが、11月6日の予約以降は出張利用は対象外となっています。

ただ、線引きが曖昧な部分もあり、どこまでを「出張」と定義するのか不明確な場合もあると思います。

プランを見る限りだとワーケーションは制度の対象になっているようです。

Contents

Go Toトラベル事業はざっくりこんな内容

キャンペーンの内容をざっくりまとめると次のようになります。

国内旅行の宿泊費や往復の交通費の2分の1を支援

支援の内訳は、7割が旅行代金の割引、3割が観光地などで使える地域共通クーポン

上限は1人一泊あたり20,000円(日帰り旅行は10,000円)

ただし、

①東京発着のツアー

②若者や高齢者の団体ツアー

は対象外となりました。

ちなみに、地域共通クーポンは旅行先の都道府県とその隣接する都道府県において利用が可能となっています。

なので、こんな使い方もできちゃうんですよね…

gotoキャンペーン。クーポンは隣接する都道府県で使えるので、例えば東京都民なら

・箱根に旅行

・帰りに地元のドンキで日用品を買うみたいなことが出来ちゃう訳だよね。 pic.twitter.com/XCUnkwH81C

— 税理士 金子尚弘/子育て中 (@innovator_nao) July 13, 2020

「観光地」と言っても都道府県をまたぐエリアが一つの観光地である場合も多いですし、仕方ない対応だとは思いますが。

出張や社員旅行でも活用できる

出張の場合

このキャンペーンですが、主な対象は観光旅行なんですが、使い方によってはお得に出張することも可能です。

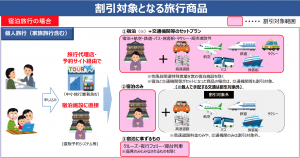

対象となる旅行商品として次のような資料が公表されています。

泊まりの出張であれば、往復の移動と宿泊がセットになったプランを使うことでかなりお得に出張することができます。

どうしてもパックプランの移動時間では仕事に支障が出るような場合は、宿泊だけでも割引の対象になります。

移動時間の都合が良いプランがあればパック旅行で申し込み、時間の都合がつかなければ宿泊だけでもキャンペーンを利用すればお得に出張することができそうです。

また、日帰り出張の場合でもお得に出張することが可能です。

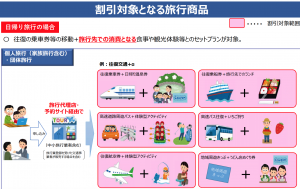

日帰り旅行で対象となるのは次のような旅行プランです。

例えば、往復新幹線と日帰り入浴券やランチのセットを購入すれば良い訳です。

日帰り旅行であれば、朝に出発して夕方に帰って来るという一般的な日帰り出張と時間帯も同じですし、時間的に都合が良いプランも多いはずです。

実質的に半額の補助が出ることになるので、自前で新幹線を手配するより確実に安く出張することができます。

出張先でも食事はするでしょうし、時間があれば温泉に入って帰って来れば最高の出張じゃないですか。

時間がなければ、ランチ券や入浴券を使わないで帰ってきても良い訳ですし。

社員旅行の場合

Go Toトラベル事業は、団体旅行も対象となっています。

社員旅行であれば、旅行会社にプラン作りや往復の交通手段や宿泊の手配を依頼することも多いはずですし、いつもよりも負担を減らして社員旅行ができてしまいます。

社員旅行が会社の経費として認められるには

①旅行の期間が4泊5日以内であること。

②旅行に参加した人数が全体の人数の50%以上であること。

という条件を満たす必要があります。

Go Toトラベルを利用した場合の会計処理と税務処理(消費税含む)

Go Toトラベル事業で出張や社員旅行に行った際に気になるのは地域共通クーポンの会計処理や税務上の取扱いです。

例えば、2泊3日の社員旅行で旅行代金が40,000円の場合、14,000円が旅行代金の割引となり、6,000円が地域共通クーポンとして配布されます。

会社が支払う旅行代金は一人当たり26,000円になりますので、この金額を福利厚生費として処理することになります。

旅行代金の割引自体は特に疑問を感じるところはないでしょうが、地域共通クーポンをどう処理するかは考えどころです。

地域共通クーポンは旅行した人が観光地やその周辺で買い物をするためのクーポンです。

そのため、厳密に考えれば社員に対する給与として取り扱うことになると思います。

だって、地域共通クーポンがなければ自腹でお土産を買う訳じゃないですか。

それを会社が補助したのと同じ流れになるので、会社がお給料を渡しているのと変わらないと言うことになります。

上記の例の場合、会計処理としてはこのようになると思います。

| 福利厚生費(課税仕入) | 26,000円 | 普通預金 | 26,000円 |

| 給与手当 | 6,000円 | 雑収入(不課税) | 6,000円 |

旅行代金の割引部分は消費税の「課税仕入の戻し」となりますが、実際に支払った金額を課税仕入としても差し支えありません。

また、地域共通クーポンは、いったん会社が受け取り(雑収入)、その上で社員に渡した(給与手当)という処理になります。なお、地域共通クーポンは値引きではなく、給付を受ける形になるため、消費税は不課税と考えられます。

ちなみに、社員に配らず、会社が取引先などに配るお土産を買った場合には、給与手当ではなく交際費として処理することになるでしょう。

まとめ

新型コロナの収束が見通せない中で7月22日にキャンペーンを開始するというのは、どうなんだろうという気もします。

安心して旅行できる環境が整えば、積極的に使いたいですけどね。

今回は「旅行」が主な対象ではありますが、使い方によっては出張などでも活用できますし、経費削減の意味でも検討してみてはいかがでようか。

関連記事

Go Toキャンペーンの「地域共通クーポン」はいわばキャッシュバックと同じことです。

割引とキャッシュバックでは消費税の取り扱いが異なります。

消費税についても気になる方はこちらをご覧ください。

参考 キャッシュバックやポイント還元があった場合の消費税の取り扱いソーシャル税理士金子尚弘のページ

地域共通クーポンについて、会社の帳簿に記帳する必要はあるのでしょうか。

旅行中に使用しなければ価値が無くなるクーポンですよね…

領収書を貰えるかどうかも不明ですし、

利用の状況を会社は把握できるか不明で、

お給料なら地味に所得税を徴収することにならないか心配です。

そんなに面倒なことではないのでしょうか。

どこかの地域が不意に除外された場合でも、除外地域の社員や除外地域への出張についてだけ、手当が無いとしたら補填を考えないとなりません。

もともと出張に日当を支払う会社にしても、クーポンを代わりに充てて大丈夫なのか微妙に心配です。

素人が考えると心配ばかりです…

かしおりさん、コメントありがとうございます。

理論的にいえば、会社の収入として計上する必要があると思います。

また、お金でなかったとしても価値のあるものを会社から従業員に渡せば給与として扱うことになるので、源泉の問題も発生すると思います。

日当についても会社と従業員での了解があればクーポンでも問題はないと思いますが、もらう側がどう思うかでしょうね・・・

キャッシュバックに消費税がかかるかもしれないなんて考えたことありませんでした。

かからないとわかってよかったですが、税理士てたいへんそうですね。

Gotoを利用して会社名の宛名の領収書の発行を求められたら拒否するように、(支援の対象外となるため)と宿泊施設に通達、というニュースをみました。

もう利用している人もたくさんいるのでは…。

GOTO利用で社員旅行、なんていう会社はどうすればよいのでしょうか…。

地域共通クーポンもらいましたが使いませんでした。その場合はどの様な扱いになるのでしょうか?