こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

2023年(令和5年)分の確定申告から、青色決算書に取引先のインボイスの登録番号(又は法人番号)を記入する欄が作られています。

記入欄が追加されて「本当に書かなきゃいけないの?」と悩んでいる方もいると思います。

今回は令和5年分から追加された取引先情報の欄について解説します。

青色決算書の何が変わったのか

令和4年分と令和5年分を見比べてみましょう。

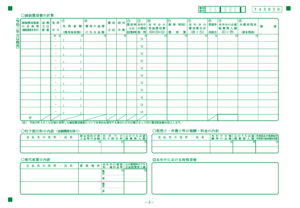

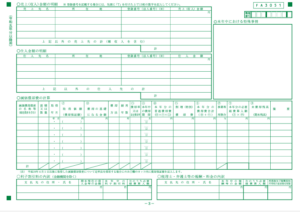

青色決算書の3枚目です。

・令和4年分

・令和5年分

上の方に「売上(収入)金額の明細」と「仕入金額の明細」という欄が追加されていますよね。

取引先名・住所・登録番号(又は法人番号)・取引金額を書く欄があります。

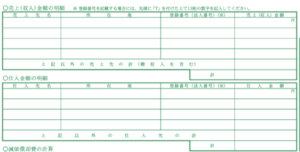

拡大するとこんな感じです。

それに伴って減価償却の計算の欄などがぎゅっと圧縮された感じになっています。

申告する立場にしてみれば、単純に記載する内容が増えて手間も増えることになります。

取引先のインボイス登録番号は書くべきなのか

結論から言えば、「書いても書かなくても良い」です。

そもそも、インボイス登録をしていない取引先の場合は書くことは不可能ですし、手引きでもこのように書かれています。

![]()

・取引先のインボイス番号(又は法人番号)を把握していれば記入する

・登録番号(又は法人番号)を記入すれば相手先の名称や住所を省略しても良い

ってことですね。

取引先の名称や住所を書く方が楽なのか、インボイス番号や法人番号を書く方が楽なのか。

これは人によって変わるでしょうが、少なくとも全て埋める必要は無いということになります。

ちなみに、法律を確認しても「インボイス番号を記入しろ」とはどこにも書かれていません。

少し説明しておくと、事業所得で青色申告をする場合に必要になる書類は

①貸借対照表

②損益計算書

③事業所得の金額の計算明細書

です。

計算明細書については何を記入しなければならないとまでは定められておらず、税務署が公表する資料に従って記入することになります。

所得税法149条

青色申告書には、財務省令で定めるところにより、貸借対照表、損益計算書その事業所得の金額又は純損失の金額の計算に関する明細書を添附しなければならない。

所得税法施行規則65条

法第149条の規定により青色申告書に添付すべき書類は、次の各号に掲げるものとする。

一 貸借対照表及び損益計算書

二 事業所得の金額の計算に関する明細書(事業所得の金額のうちに変動所得の金額又は臨時所得の金額がある場合には、当該変動所得の金額又は臨時所得の金額とその他の事業所得の金額とに区分し、不動産所得の金額のうちに臨時所得の金額がある場合には、当該臨時所得の金額とその他の不動産所得の金額とに区分した明細書)

三 純損失の金額の計算に関する明細書

税理士はどう対応するのか

個人的には取引先の名称や住所を記載し、インボイス番号は記入しない予定です。

融資を受けているお客様は申告書を金融機関に提出することになりますが、インボイス番号しか書かれていなければ銀行員はどこと取引しているか分かりません。

気になれば調べるんでしょうが、それも時間の無駄でしょう。

また、取引先などは会計ソフト(主にfreeeです)の取引先タグなどで管理しており、住所も紐付いていれば簡単に入力を終わらせることができます。

これならそこまで手間ではないので、対応しやすいと思います。

もちろん、一般消費者向けのビジネスであれば売上先を書くことは不可能なので空欄にすると思いますが。

まとめ

青色決算書に記入すべき欄が増えて手間も増えてしまいますが、このためだけに取引先のインボイスを調べる必要はありません。

無理のない範囲で記入すれば問題ないでしょう。

最終的な利益の額が合っていれば税金の金額が変わる訳ではないですし、明らかな嘘を書いていなければ大丈夫ぐらいの気持ちで良いと思います。

コメントを残す