こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

確定申告書を作る時に、どこに何を書いたら良いか分からない・・・

という方に向けて、具体的な書き方について説明して行きたいと思います。

ここでは、生命保険料控除について説明します。

今回は

生命保険の支払いがある場合の記入方法

について説明したいと思います。

Contents

生命保険の控除証明書の見方

生命保険に加入していると、毎年10月〜11月頃に「生命保険料控除証明書」(以下、「控除証明書」とします)が届きます。

一言で言ってしまえば、控除証明書を確定申告書に転記するだけなのですが・・・

間違いが連発します!

この控除証明書、何が厄介かと言うと

・会社によって様式が全然違う

・発行時点の支払済の金額と、12月までの支払予定額が記入されている

という引っ掛け問題みたいな作りになっていることです。

何ともややこしい話ですが、控除証明書でチェックすべきポイントは3つです。

①保険契約者(保険料を支払う人)、②保険料の区分、③12月までの支払予定額

この3点をきちんと確認すれば間違いなく確定申告ができます!

①保険契約者(保険料を支払う人)

まずは、保険契約者を確認します。

保険契約者とは、保険料を支払う人ですので、控除証明書の保険契約者が確定申告をする本人のものか確認しておきましょう。

保険契約者≠確定申告をする人でも控除対象となる場合

生命保険料控除は、その保険料を支払った人が控除の対象となります。

例えば保険契約者が奥さんであっても、旦那さんの口座から引き落としをしているような場合は、旦那さんの生命保険料控除の対象となります。

②保険料の区分

生命保険料控除には、5つの区分があり、それぞれに控除の額が決まっています。

そのため、正確に保険の区分を分ける必要があります。

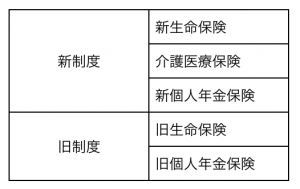

まず新制度か旧制度かを確認して、次に細かい区分を確認します。

どこにこの区分が記載されているかは保険会社によって異なりますが、

1.新制度or旧制度を確認

2,生命or介護or個人年金を確認

という手順で確認すれば大丈夫です。

③12月までの支払予定額

多くの場合、支払った保険料の金額が発行時点の支払済の金額と、12月末時点での支払予定額が記載されています。

必ず12月末時点での支払予定額の欄を確認して、その金額を記入するようにしてください。

生命保険料控除の計算

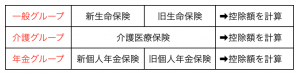

一般グループ・介護グループ・年金グループの3つの区分ごとに控除額を計算し、それを合計した金額が生命保険料控除の金額となります。

表にすると次のようなイメージです。

それぞれの控除額を計算して行くのですが、新制度と旧制度で控除額が異なるので、まずはそれぞれの限度額を確認しましょう。

新制度(新生命保険・介護医療保険・新個人年金保険)の控除額

| 年間の支払保険料等 | 控除額 |

|---|---|

| 20,000円以下 | 支払保険料等の全額 |

| 20,000円超 40,000円以下 | 支払保険料等×1/2+10,000円 |

| 40,000円超 80,000円以下 | 支払保険料等×1/4+20,000円 |

| 80,000円超 | 一律40,000円 |

旧制度(旧生命保険・旧個人年金保険)の控除額

| 年間の支払保険料等 | 控除額 |

|---|---|

| 25,000円以下 | 支払保険料等の全額 |

| 25,000円超 50,000円以下 | 支払保険料等×1/2+12,500円 |

| 50,000円超 100,000円以下 | 支払保険料等×1/4+25,000円 |

| 100,000円超 | 一律50,000円 |

新制度と旧制度がある場合の控除額

新制度と旧制度のいずれかしか加入していない場合は計算が簡単ですが、両方の保険に加入している場合もあります。

その場合は、

・新制度と旧制度を合算する(限度額は4万円)

・新制度のみで計算する(限度額は4万円)

・旧制度のみで計算する(限度額は5万円)

のいずれかを選択することになります。

ポイントは、旧制度のみで計算した場合の限度額が一番大きいというところです。

個人年金生命保険料で旧制度と新制度をそれぞれ8万円の掛金を支払った場合を考えてみましょう。

合算した場合の控除額の計算をすると

(旧)80,000円×1/4+25,000円=45,000円

(新)80,000円×1/4+20,000円=40,000円

(旧)+(新)=85,000円 → 40,000円(限度額)

となります。

一方で、旧制度のみを選択した場合は45,000円が限度額となるので、旧制度のみを選択した方が有利になります。

新制度と旧制度の両方がある場合は控除額が最大になるように注意しましょう。

3つの区分を合算して控除額を計算

一般グループ・介護グループ・年金グループのそれぞれの限度額を合算して生命保険料控除の金額を計算します。

*12万円が限度となるので、注意してください。

確定申告書への記入例

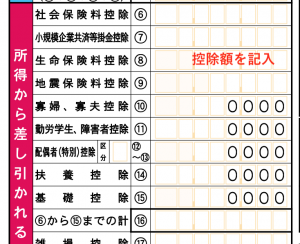

確定申告書Aの場合

第二表の記入方法

右側の真ん中やや上に生命保険料控除の記入欄があります。

保険の区分を確認し、当てはまる区分のところに支払額を記入します。

控除額ではないので、注意してください。

第一表の記入方法

第二表で区分ごとに集計した保険料控除を合計して、控除額を記入します。

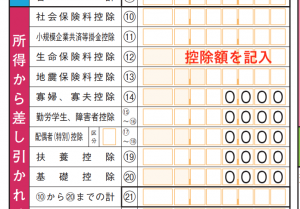

確定申告書Bの場合

確定申告書Bは、確定申告書Aと様式が違うだけで、記入方法などは同じです。

ここでは記入場所をご紹介します。

第二表の記入方法

第一表の記入方法

まとめ

確定申告ソフトや国税庁のシステムを利用すれば控除額は自動計算されますが、手書き派の方は控除額の計算の間違いなどに注意してください。

特に、新制度と旧制度の両方の生命保険に加入している場合は控除額が最大になる組み合わせで申告したいものです。

コメントを残す