こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

2023年12月14日に税制改正大綱が発表されました。

論点としては非常に多いのですが

・個人の所得税や住民税

・中小企業

・消費税

に関する事項を中心にまとめて行きます。

Contents

所得税関連

定額減税

岸田政権が打ち出した減税策ですが、結構複雑な仕上がりになっています。

・対象

所得1805万円以下(給与収入2000万円以下)

・減税額

3万円+扶養親族×3万円(住民税はそれぞれ1万円)

*扶養親族は所得48万円(給与収入103万円以下)の親族(配偶者含む)です

例えば、共働きで子供が2人の場合の所得税の減税額は次のようになります。

親A:3万円+3万円×2人=9万円

親B:3万円

*子供は両親いずれかの扶養にしかカウントできないので、共働きの場合は所得の高い方の扶養にする方が一般的には有利です。

また、配偶者が専業主婦(夫)で子供が2人の所得税の減税額は次のようになります。

3万円+3万円×3人=12万円

・減税方法(所得税)

①給与(甲欄のみ)

R6年6月の源泉徴収税額から控除

引き切れなければ7月以降も給引き続き控除

②年金

R6年6月の源泉徴収税額から控除

引き切れなければ8月以降の年金分から引き続き控除

③個人事業主など

R6年の予定納税1期目(7月)で控除

引き切れなければ2期目(11月)で控除

それでも引き切れなければ確定申告で控除

・減税方法(住民税)

①給与

R6年6月の特別徴収は無し

7月以降に年額を11等分して特別徴収

②年金

R6年10月の特別徴収から控除

引き切れなければ12月以降の年金分から引き続き控除

③個人事業主など

R6年の1期目(6月)で控除

引き切れなければ2期目(8月)以降で控除

【一言コメント】

給与計算担当者、自治体職員、システム会社、そして税理士などが1年限りの減税のために労力を使うことになります。

大綱の冒頭では「まず、所得税・個人住民税の定額減税により、今後の賃金上昇と相まって、目に見える形で可処分所得を伸ばす」と書かれていました。

恒久的な減税ならともかく、目に見える形なら今までの得意技のばら撒きで良かったんじゃないですかね。

住宅ローン控除の拡充

・拡充の対象者

下記のいずれかの人で所得2000万円以下の人

A.40歳未満で配偶者あり

B.40歳以上だが配偶者が40歳未満

C.19歳未満の扶養親族がいる

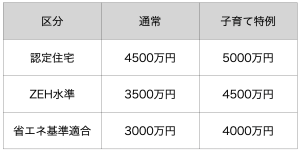

・拡充額

住宅の区分によって異なりますが、借入金残高の上限が500〜1000万円引き上げられます。

表にすると次のようになります。

・対象期間

R6年1月1日~12月31日に入居する場合に拡充の対象

【一言コメント】

子育て支援という名目なので実際に子供がいる世帯はまだ分かるのですが、子供のいない世帯の対象を40歳で切ったところは思い切ったというか何と言うか。

40歳を過ぎて第一子を出産する方もいるので、そういった方にとっては複雑な線引きなのかなと。

住宅ローン控除自体は住宅購入(特に新築住宅)を促すためのものですし、そこに子育て支援という名目を持ち込むのは違和感がありますね。

子育てリフォーム減税

既存住宅に係る特定の改修工事の特別税額控除の対象に子育て対応改修工事が追加されます。

そのため、前提として既に住宅を保有している人がリフォーム工事を行う場合が対象となります。

・対象者

「子育て対応改修工事」を実施した人

(所得2000万円超は対象外)

*子育て対応改修工事は、子供の事故防止のための工事や対面キッチンへの改修工事など一定のものです

・減税額

「子育て標準的な工事費」の10%を税額控除

→工事ごとに金額が定められる予定

・対象期間

R6年4月1日〜12月31日に工事完了

【一言コメント】

この制度を使う人はどれぐらいいるんでしょうか・・・

住宅業界への忖度を感じる・・・

扶養控除の縮小

児童手当を高校生まで延長する代わりに高校生に対する扶養控除が縮小されます。

なお、この項目は令和6年度税制改正には盛り込まれず、令和7年度税制改正で正式に決定するという流れのようです。

・対象者

16〜18歳の扶養親族がいる人

・控除額

38万円→25万円(住民税は33万円→12万円)

・改正時期

R8年分の所得税(住民税はR9年分)から

【一言コメント】

大綱の冒頭では「次元の異なる少子化対策を進める中で、税制においても、子育て世帯を対象とした上乗せを行うなど、子育て支援措置を講ずる。高校生年代に支給される児童手当と扶養控除を合わせ全ての子育て世帯に対する実質的な支援を拡充する。」と書かれています。

ここまで威勢のいいことを書くなら、扶養控除を縮小するってどういう思考回路をしてるんでしょうか。私には分かりません。

ひとり親控除の拡充

シングルマザー・ファザーを対象とした控除ですが、対象が拡大され、控除額も広がります。

こちらの項目も令和6年度税制改正には盛り込まれず、令和7年度税制改正で正式に決定するという流れのようです。

・現行制度

①対象者

次の要件を満たす人

A.扶養する子がいる

B.配偶者がいない

C.所得500万円以下

②控除額

所得税:35万円

住民税:30万円

・改正点

①対象者

所得500万円以下→1000万円以下

②控除額

所得税:38万円

住民税:33万円

・改正時期

R8年分の所得税(住民税はR9年分)から

法人税関連(事業所得の所得税も含む)

賃上げ税制(中小企業向け)

中小企業向けの賃上げ税制が変更となります。

控除率などが少し見直されていますが、大きなポイントとしては5年間の繰越控除が認められる点だと思います。

・対象となる法人

中小企業者

→資本金1億円以下の法人や従業員1000人以下の個人事業主など

・改正点

A.控除割合の改正

給与支給額が前年比で一定割合増加すると、給与の増加分の15%〜40%(改正後は45%)を税額控除できる仕組みです。

中小企業向けの賃上げ税制については、ベースとなる部分は変化がありません。

給与の増加割合が1.5%以上であれば控除割合が15%、増加割合が2.5%以上であれば30%の控除となります。

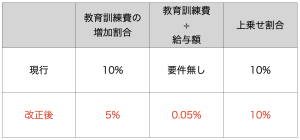

控除割合の計算で改正になるのは教育訓練費が増加した場合の上乗せ措置などです。

改正では教育訓練費の増加割合が10%から5%に引き下げられますが、教育訓練費の額が給与総額に対して0.05%以上であるという要件が加わります。

現行制度では、元々の教育訓練費の額がかなり少ない場合は簡単に上乗せ要件を満たすことができたため、給与総額に対して一定額を支出していることを要件に加えたものと考えられます。

また、改正後はプラチナくるみん認定を受けている場合などに控除割合に5%を上乗せする措置も追加されます。

つまり、給与増加割合が2.5%以上であり、教育訓練費とプラチナくるみん認定の上乗せ措置に両方該当すれば合計で45%の控除割合になるということです。

ただし、控除額の上限は法人税額の20%という要件は維持されます。

B.繰越控除制度の追加

現行の制度では、賃上げ税制の対象となっても、控除額を使い切れなければその年で切り捨てとなっていました。

しかし、改正後は5年間の繰越控除を認めることとなります。

ただし、繰り越した控除枠を使う年度は、その年の給与総額が前年の給与総額を上回っていることが要件となります。

・改正時期

令和6年4月1日〜令和9年3月31日開始事業年度が対象

【一言コメント】

顧問先の事例などでも、控除枠を使い切れない例は多く見ていました。

そういった意味では繰越控除が認められるのは大きいと思います。

交際費から除外される飲食費

・改正内容

交際費の損金不算入となる交際費から除外される飲食費の金額が1人あたり5,000円から10,000円に引き上げられます。

・改正時期

令和6年4月1日以後に支出する飲食費から適用

【一言コメント】

物価上昇の中で1人5,000円で飲み食いできるお店も限られるようになって来ましたし、「経費で飲食できる枠が広がる」というのは飲食店にとっても朗報でしょう。

ただ、中小企業の多くは800万円という交際費の枠があり、その範囲内に収まるケースがほとんどなので、元々5000円を超える飲食でも結果的に全て損金になっているケースが多い印象です。そのため、中小企業にとってはあまり影響がないでしょう。

倒産防止共済の損金算入の制限

・改正内容

倒産防止共済を解約し再加入する場合、解約日から2年間は再加入しても掛け金を損金算入できなくなります。

・改正時期

令和6年10月1日以降に解約するものから適用

【一言コメント】

本来、倒産防止共済は取引先の倒産などによる資金繰りの悪化を防ぐため、融資を受けられる制度です。ただ、掛金が全額損金算入されるため、節税目的での加入も多いと思われます。

40ヶ月以上加入すれば元本割れせず解約返戻金を受け取れるため、赤字の年に解約してすぐ再加入するという例もあったようです。

このような本来の目的と離れた活用に制限を入れるということのようです。

消費税関連

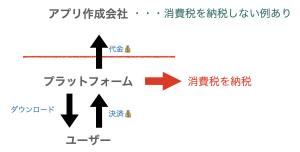

プラットフォーム課税の導入

・改正内容

海外のアプリ会社が販売するアプリであっても、日本国内でダウンロードされる場合には日本の消費税が課税されます。

ただ、実際には消費税が納税されないケースも多々あるようで、アプリを販売するプラットフォーム会社に消費税を納めさせるという仕組みを導入します。

なお、対象となるプラットフォーム会社は売上が50億円を超える場合のみ消費税の納税が求められます。

・改正時期

令和7年4月1日以降の取引に対して適用されます

【一言コメント】

海外からのデジタルサービスについては、適切に消費税が納税されなければ海外の会社は実質的に10%割安に販売することが可能になるので、国内の会社が不利になる可能性があります。

過去にリバースチャージ方式の導入などで対策をして来ましたが、リバースチャージはそもそも消費税を納税している事業者でなければ適用されません。

そのため、一般個人が利用するサービスについても消費税を適正に課税できるようにこのような仕組みを導入するものと思われます。

外国人旅行者向け免税制度の見直し

百貨店などが免税販売の要件を満たしていないなどの理由で追徴課税されたというニュースを記憶されている方もいると思います。

現行の制度では、免税販売することができる許可を受けた事業者が

・購入者が非居住者(日本に住んでいない外国人)であるか

・購入者が海外に持ち帰ることができる程度の買い物か

・事業や転売用の購入であることが明らかでないか

などを確認した上で免税販売をすることとなっています。

要するに、輸出販売をする事業者に対して責任を押し付けているような仕組みになっている訳です。

詳細は今後検討するようですが、改正後は政府が免税販売管理システムを構築するなど事業者の負担を減らして国が管理する仕組みに移行させるようです。

【一言コメント】

免税制度を悪用した転売などの事例も多いため、こういった改正は必要でしょう。

販売する店舗が負担を強いられる仕組みではなく、国が責任を持って対応すべき問題だと思います。

まとめ

ここ数年の所得税の改正は非常に場当たり的というか、法理論を無視したような改正が続いており、正直ゲンナリしています。

また、子育て世代の当事者としても、異次元の少子化対策とは決して思えませんし、子育て世代が関わる税制を見てもそう感じます。

賃上げ税制については良い方向に改正されたと思いますが、そもそも消費者がお金を使わなければ経済は回らず企業業績も上向きません。

実際には賃上げをしたくてもそこまでの余裕がないという中小企業も多いでしょうし、人口が減る中でどう経済を活性化させるのかという根本的な部分が重要になると思います。

税制としてどう意思決定を促すかは副次的なものでしょう。

[…] 参考 【速報】令和6年度(2024年度)税制改正大綱のまとめと解説ソーシャ… […]