こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

2021年12月10日に税制改正大綱が発表されました。

ひとまず速報版ですが、内容をまとめました。

所得税関連の改正

住宅ローン控除

住宅ローン控除の控除率や控除期間が変更となり、所得制限も引き下げられます。

現行では借入金残高の1%が控除されていましたが、金利以上に減税となっている例も多いことから改正されました。

具体的には次のようになります。

①令和4年・5年に居住した場合

| 住宅区分 | 借入限度額 | 控除率 | 控除期間 | 所得制限 |

| 認定住宅 | 5,000万円 | 0.7% | 13年 | 2,000万円以下 |

| ZEH水準省エネ住宅 | 4,500万円 | |||

| 省エネ基準適合住宅 | 4,000万円 | |||

| その他の住宅 | 3,000万円 |

②令和6年・7年に居住した場合

| 住宅区分 | 借入限度額 | 控除率 | 控除期間 | 所得制限 |

| 認定住宅 | 4,500万円 | 0.7% | 13年 | 2,000万円以下 |

| ZEH水準省エネ住宅 | 4,000万円 | |||

| 省エネ基準適合住宅 | 3,000万円 | |||

| その他の住宅 | 2,000万円 | 10年 |

ただし、床面積が40㎡〜50㎡未満の住宅の場合は所得制限が1,000万円となります。

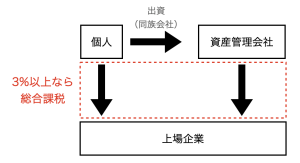

上場企業の大口株主への総合課税

現行では上場企業の株式を3%以上保有している個人に対しては、その配当については分離課税を選択できず総合課税となっています。

令和5年10月1日以後の配当から、個人に加えてその個人がオーナーである同族会社も加えて判定し、3%以上となる場合は総合課税とされることとなります。

今までは資産管理会社がいくら株を保有していても個人を3%未満に抑えていれば分離課税になっていたので、影響を受けるオーナー家は多そうですね。

上場株式等の配当・譲渡所得の課税方式の見直し(住民税)

タイトルが似ていますが、上記の改正とは完全に別物です。

現行では所得税と住民税で上場株式等の配当や譲渡所得の申告方法を変えることが認められています。

例えば、所得税率が低い人が所得税で配当を総合課税で申告して、住民税は申告不要にする、みたいな話ですね。

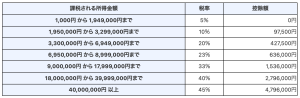

上場株式の配当は分離課税では15.315%ですが総合課税にすれば所得に応じて次の税率となります。

配当を総合課税で申告すると10%の税額控除があるため、税率が23%以下の方は総合課税にした方が有利なんですよね。

現行制度では所得税で配当を申告しても住民税を申告不要とすることができるので、こうすれば一番お得な方法で申告することができました。

ただし、令和6年度分以降の住民税からは所得税と同じ申告方法しか認められなくなります。

法人税(一部個人事業を含む)関連の改正

賃上げ税制(中小企業向け)の拡充

現行の制度よりも控除率を引き上げた上で、適用期間を令和6年(2024年)3月31日までに開始する事業年度まで延長されます。

・給与の増加額が前年比1.5%以上の場合に税額控除割合は15%

・給与の増加額が前年比2.5%以上の場合に税額控除割合を15%加算

・教育訓練費の増加額が前年比10%以上の場合には税額控除割合を10%加算

となります。

具体的には次のようになります。

| 条件 | 控除割合 |

| 1.5%賃上げ | 15% |

| 2.5%賃上げ | 30% |

| 1.5%賃上げ+教育訓練費増加 | 25% |

| 2.5%賃上げ+教育訓練費増加 | 40% |

ただし、その年の法人税(所得税)の20%が控除限度額になるので、現状でも限度額いっぱい使っていた会社にとってはあまり意味のない改正かもしれません。

仮想隠蔽行為に対する必要経費(損金)の取り扱い

仮想隠蔽行為があった場合には、帳簿に記載がなかったものは必要経費(損金)として認められなくなります。

売上除外などで調査があった場合に「実は帳簿に付け忘れていたけど経費もあった」と主張された場合には調査官はそれについても確認しないといけなかったんですよね。

これで調査が長期化したり、現場の負担が大きくなっていた事情もあるため、帳簿に記載がなければ認めないという線引きをしたものと思われます。

なお、対象は次のとおりです。

個人:年間収入が300万円以上(事業所得、不動産所得、山林所得、雑所得)

法人:全法人

そして、適用開始は次のとおりです。

個人:令和5年の所得税から

法人:令和5年1月1日以後に開始する事業年度から

少額の減価償却資産などの対象見直し

レンタル用として購入した減価償却資産については、単価が30万円未満のものであっても支出時の損金(経費)計上や一括償却ができなくなり、通常の減価償却を行わなければならないこととなりました。

ただし、本業がレンタル業の場合はこの特例の適用対象外となります。

これはドローンや建設現場の足場をレンタルするという節税が横行していたので、これを封じるためのものです。

なお、適用開始時期は大綱には明記されていませんでした。

消費税関連の改正

インボイスと免税事業者の関係

課税事業者選択届出書を提出して課税事業者になる場合はその提出した翌課税期間から課税事業者となりますが、インボイス登録をした場合はその登録日から課税事業者となり適格請求書発行事業者となることが可能です。(令和11年9月30日まで)

今回の大綱では、インボイス登録をして課税事業者になった場合には登録日から2年間は免税事業者に戻れないことが明記されました。

ただし、令和5年10月1日の属する課税期間中に課税事業者になった場合(つまりインボイスの導入に合わせて課税事業者になった)はこの制限はありません。

資産税関連の改正

住宅取得資金の贈与の特例

令和3年(2021年)で終了予定だった住宅取得資金の贈与の非課税ですが、令和5年(2023年)12月31日まで延長されます。

また、受贈者の対象年齢が20歳から18歳へ引き下げられます。

非課税限度額は次のとおりです。

耐震・省エネ・バリアフリー住宅:1,000万円

その他の住宅:500万円

財産債務調書の提出対象者の拡大

令和5年分の財産債務調書から、財産の合計額が10億円以上の場合は所得に関わらず提出が必要となります。

また、提出期限が6月30日まで延長されます。

その他の改正

電子帳簿保存法の特例

令和4年1月1日からは電子データで授受した請求書などはデータのまま保管することが原則となります。

ただし、税務署長がやむを得ないと認め、調査時に書面で提出可能な状態で保管していれば紙保存でもOKとなります。

この場合もデータを破棄して良い訳ではないので注意してください。

なお、この特例を適用する場合は届出などは不要です。

まとめ

今回ご紹介した内容の改正時期についてまとめています。

しばらく先のものもありますが、ご参考まで。

令和4年(2022年)から適用される改正

・住宅ローン控除の改正(令和4年から順次)

・住宅取得資金の贈与の非課税(令和4年以降も延長)

・所得拡大促進税制の拡充(令和4年4月1日開始事業年度から)

・電子帳簿保存法の電子データ保管の特例(令和4年1月1日から)

令和5年(2023年)から適用される改正

・仮想隠蔽行為の必要経費の見直し(令和5年分の所得税or令和5年1月1日開始事業年度の法人税から)

・大口株主の配当課税の見直し(令和5年10月1日以後の配当から)

・財産債務調書の対象者の拡大&提出期限の延長(令和5年の財産債務調書から)

・上場株式等の配当と譲渡所得の申告方法の一致(令和5年の所得税・令和6年分の住民税から)

コメントを残す