こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

2020年4月7日に「新型コロナウイルス感染症緊急経済対策における税制上の措置(案)」が閣議決定され、内容が公表されました。

また、地方税については総務省から「新型コロナウイルス感染症緊急経済対策における税制上の措置(案)について(地方税関係)」が発表されています。

まだ法案として可決していない上に詳細が未定の部分もありますが、現時点で分かっている内容をまとめています。

Contents

税制支援の内容(国税)

今のところ、次のような支援措置が発表されています。(カッコ内は対象者)

【税制支援の内容とその対象】

・納税の猶予制度の特例(個人事業主・法人)

・欠損金の繰戻還付の特例(大企業)

・テレワーク等のための中小企業の設備投資税制(個人事業主・法人)

・中止されたイベントのチケット代のの寄附金控除の適用(個人)

・住宅ローン控除の適用要件の弾力化(個人)

・消費税の課税事業者選択届出書等の提出に係る特例(個人事業主・法人)

・特別貸付けに係る契約書の印紙税の非課税(個人事業主・法人)

ざっくりですが、それぞれの内容について解説します。

納税の猶予制度の特例

・内容

延滞税なしで納税を1年間延長することができる。

・条件

①令和2年2月以降の特定の月の売上が前年同時期に比べて概ね20%以上減少している

②一時的に納税を行うことが困難であること

・対象となる税金

①令和2年2月1日〜令和3年1月31日が納期限の所得税・法人税・消費税など(印紙税は対象外)

②上記以前の納期限であっても未納分も対象

・申請手続き

納期限までに申請書(未公表)と収入や現預金の状況が分かる資料を提出。

・ポイント

具体的には

個人:2019年の確定申告

法人:2019年12月決算から2020年11月決算まで

が対象となります。

預金などの確認資料が求められるので、資金が十分あるような場合は認められない可能性が高いでしょう。

しかし、延滞税なしで納税を遅らせることができるのは特例中の特例です。

通常は納税を最優先に資金繰りを考えますが、納税の延長の相談をした上で資金繰りを考えることをお勧めします。

欠損金の繰戻還付の特例

・内容

資本金1億円超10億円以下の法人に対象を拡大。

・対象となる期間

令和2年2月1日〜令和4年1月31日に終了する事業年度に生じた欠損金が対象。

・ポイント

現状では資本金1億円以下の法人にしか認められていない繰戻還付ですが、資本金10億円にまで拡大されます。

コロナショックで赤字になった場合、積極的に適用して少しでも資金繰りを楽にすることが重要だと思います。

(ただし、前年も赤字だった場合は適用できません)

テレワーク等のための中小企業の設備投資税制

・内容

中小企業経営強化税制の対象にテレワーク関連の設備が追加されます。

この税制を使えば、設備の購入金額の7%の税額控除(資本金3000万円以下は10%)または即時償却が可能となります。

・条件

①認定支援機関のアドバイスに基づき投資計画を作成し、経済産業局などの認可を受ける

②設備を購入する

といった手順が必要となります。

・対象となる期間

令和3年3月31日までの期間に購入し事業供用した設備が対象となります。

・ポイント

この税制を利用する場合、原則的に購入前に認定支援機関への相談や経済産業局への申請を終わらせる必要があります、

そのため、事前に顧問税理士などと相談の上で対応するべきです。

なお、対象となるテレワーク設備の具体例は今後示されると思われます。

中止されたイベントのチケット代のの寄附金控除の適用

自粛要請に従って中止となったイベントのチケットの払い戻しをしなかった場合、チケットの購入者はチケット代を寄付として寄附金控除の適用を受けることができます。

個人的には舐め腐った制度だと思いますが、紹介します。

・対象となるイベント

①令和2年2月1日から令和3年1月31日までに日本国内で開催予定で中止されたもの

②主催者が文化庁に申請し、認められたもの

・適用までの流れ

①主催者が文化庁に申請

②文化庁が審査し、証明書を発行

③主催者がチケットの払い戻しをしなかった人に証明書等を交付

④チケット購入者は証明書を添付して確定申告を行う

・ポイント

何か、意図的にチケットの払い戻しを阻止させようとしていて、個人的にはいかがなものかと思います。

寄附金控除ですが、所得控除または税額控除を選択することになりますが、税額控除の割合は公表されていません。

(税額控除割合が40%でチケット代が1万円だとすると、4000円が所得税から差し引かれるイメージです)

例えば、学生や専業主婦など、収入が少ない人は全く恩恵を受けることができません。

何とも不公平ですし、「こんな状況で払い戻ししたら主催者に申し訳ない」というファンの気持ちを利用した制度で気に食わないです。

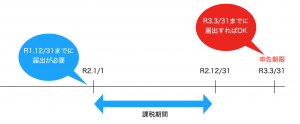

住宅ローン控除の適用要件の弾力化

工事の遅れなどで令和2年12月末までに入居できない場合でも、住宅ローンの控除期間を13年で適用できるというものです。

具体的には、

・新築:令和2年9月まで

・建売or中古:令和2年11月まで

に契約しているという条件がありますので、年末ギリギリに契約した場合は対象外となります。

消費税の課税事業者選択届出書等の提出に係る特例

原則として2年前の売上が1000万円以下の場合は消費税を納税する必要がありませんが、課税期間の開始前に届出をすれば消費税を納税することも可能です。

多くの場合、設備投資を行うなどの場合に届出をするため、納税ではなく還付されることになります。

(売上以上に経費や設備投資が発生すれば、消費税が還付されるため)

本来は課税期間の開始前が提出期限ですが、今回は申告期限までその申請が可能となります。

個人事業主の場合は、具体的に次のようになります。

*所得税の確定申告は3/15が期限ですが、消費税は3/31です。

・条件

①令和2年2月1日〜令和3年1月31日までの一定期間(1ヶ月以上)の売上が前年同期比で概ね50%以上減少した

②申告期限までに申請書を提出する

・ポイント

黒字の予定だったがコロナショックの影響で赤字になってしまった、などの場合はこの制度を適用すれば消費税の還付を受けられるかもしれません。

ただし、消費税の申告はそれなりの知識が必要となるため、多くの人は税理士に依頼することが必要になると思います。

ざっくりですが、赤字から減価償却費を引いた金額の10%が還付されると思って頂ければ大丈夫です。

(色々な条件があるので、正確な計算は税理士に依頼しましょう)

ただ、税理士に支払う報酬が還付額よりも大きくなったら意味がないので、その点は注意してください。

特別貸付けに係る契約書の印紙税の非課税

本来は借入の契約書には印紙を貼る必要がありますが、コロナ対策融資の場合は不要になります。

この措置は、金融機関は日本政策金融公庫はもちろん、民間の銀行や信用金庫も対象です。

借入の際に案内してくれるとは思いますが、知っておきたいところです。

税制支援の内容(地方税)

地方税については、事業者に関連する項目に絞って解説します。

なお、支援内容については総務省の資料で紹介されています。

徴収の猶予制度の特例

地方税についても、1年間の納税猶予の制度が設けられます。

令和2年2月から納期限までの期間で収入が20%以上減少した場合、納税を猶予することができます。

担保も延滞金も発生しません。

例えば、固定資産税であれば多くの自治体で4月に納税となるので、2月,3月の収入で判断することになるでしょう。

また、個人事業主の住民税は6月、個人事業税は8月に納税となる自治体が多いです。

具体的な手続き方法は公表されていませんが、自治体の税務課などに届出をすることになると考えられます。

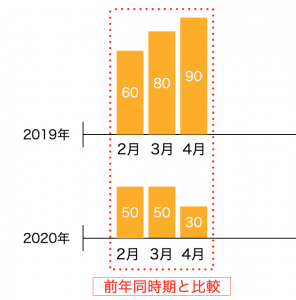

固定資産税・償却資産税の減免

地方税では、これが目玉と言って良いでしょう。

対象となる固定資産税や減免を受ける条件

概要としては、売上が減少した事業者の令和3年分の固定資産税・償却資産税1/2またはゼロにするというものです。

具体的には

・令和2年2月~10月までの間の3ヶ月間の売上高が

・前年の同期間と比べて

・30%以上減少している

事業者が対象となります。

イメージではこんな感じです。

この場合、2019年の2〜4月の売上は230万円、2020年の同時期は130万円なので、条件を満たすことになります。

なお、減免される割合は次の通りです。

| 売上の減少割合 | 減免される割合 |

| 30%以上50%未満 | 1/2 |

| 50%以上 | 全額(納税ゼロ) |

先ほどの例の場合は、減少割合は約43%なので、1/2が減免されることになります。

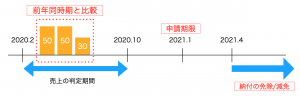

いつの税金が減免れる?申請手続きは?

まず、申請期限ですが、令和3年(2021年)の1月31日です。

そして、重要なのは対象になるのは令和3年分ということで、今年納税する分は対象外という点です。

ざっくりとしたスケジュールはこんな感じです。

また、申請には認定支援機関の確認が必要なので、自分だけでは申請できないという点も注意が必要です。

顧問税理士がいたとしても、その税理士さんが認定支援機関に登録していないと利用できません。(私は、登録してます)

その場合は取引のある銀行などにお願いすることになるでしょう。

【補足】

この制度の対象は事業用家屋と償却資産税です。

土地については、仮に事業用の敷地であっても使えないということになります。

また、当然ながら事業用ではない建物(自宅など)は対象外です。

個人事業主や中小企業が検討すべきこと

先が不透明な状況ですから、1にも2にも資金繰りです。

その点から考えると、「納税の猶予制度の特例」は資金繰りが厳しくなっている事業者は選択肢として考えるべきです。

その他の制度を見ると、「特別貸付けに係る契約書の印紙税の非課税」は借入をすれば自動的に適用されるので、そこまで意識する必要はないでしょう。

一方で、コロナショックの中でも設備投資の余力がある事業者は、「テレワーク等のための中小企業の設備投資税制」でテレワーク設備を導入し、業務の効率化を進めるという選択もあり得るかもしれません。

まとめ

まだ不確定な情報もありますが、現状で分かっているものをまとめています。

税制支援以外にも融資や交付金などもありますので、色々な情報を集めたいところです。

関連記事

これらの税制支援以外に「持続化給付金」という制度も発表されており、売上が50%以上減少した場合には給付を受けられる可能性があります。

参考 新型コロナ対策の「持続化給付金」とは〜対象者や支給条件など〜ソーシャル税理士金子尚弘のページ先行きが不透明な時はとにかくキャッシュを多く持つことが重要です。

借りようかな、と迷っているぐらいなら積極的に相談した方が良いと思います。

参考 コロナウイルス対策の融資制度まとめ〜積極的な検討を〜ソーシャル税理士金子尚弘のページ

[…] […]

[…] […]

[…] […]