こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

2020年4月27日に新型コロナ関連の支援策である「持続化給付金」の募集要項などの資料が公表されました。

法人版はこちら

個人版はこちら

ここでは、この持続化給付金について

・対象者

・支給を受ける条件

などについてまとめて行きます。

なお、この記事では原則的な方法(2019年以前に設立・開業した場合など)をご紹介しています。

特例的な申請方法については、それぞれ別の記事をご覧ください。

・NPO法人や社会福祉法人などが申請する場合

参考 NPO法人が持続化給付金を申請する場合の注意点ソーシャル税理士金子尚弘のページ・2020年に設立・開業した法人や個人事業主が申請する場合

参考 2020年に開業した法人・個人事業主が持続化給付金を申請する方法ソーシャル税理士金子尚弘のページContents

持続化給付金の概要

持続化給付金は

・売上が前年同月比で50%以上減少している事業者

に対して

・法人で最大200万円、個人事業主は最大100万円

を支給するというものです。

他の制度は融資や納税の猶予など、「いずれはお金が出ていく」支援策ですが、持続化給付金は条件に合致すれば返済する必要のない資金を受け取ることができます。

もちろん、これだけで生活が保障される訳ではないですが、それでも大きな支援策だと言えます。

給付対象者の範囲

この制度の対象となるのは、

・中堅・中小企業、個人事業主、フリーランス、その他各種法人

となっています。

対象となる事業者の詳細を確認しましょう。

個人事業の場合

事業所得として申告している個人事業主以外にも、雑所得や給与所得で申告をしている場合も対象となります。

なお、過去の確定申告は青色申告でなくても、白色申告でもOKです。

法人の場合

中小企業向けの支援策の条件でよく使われる「中小企業者」よりも範囲が広がっています。

条件としては

①資本金や出資の額が10億円未満

②資本金や出資がない場合、従業員数が2000人以下

のいずれかの法人です。

また、株式会社などの普通法人以外にもNPO法人、農業生産法人、医療法人なども対象となります。

ただし、宗教法人は除かれています。

給付の条件

上記の事業者が

新型コロナウイルス感染症の影響により、売上が前年同月比で50%以上減少

した場合に給付の対象となります。

なお、判定期間は2020年(令和2年)1月〜12月のいずれかの月となるので、今後の売上減少に対しても対象になります。

なお、金額の判定については不明確な部分があり、売上の判断は税抜か税込かという点です。

小規模事業者の中では税込経理を行っている場合も珍しくありません。

このような場合に税込で判断するか税抜で判断するかは明記されていません。

これは私の予想ですが、経理方法に従って

税抜経理の場合:税抜金額

税込経理の場合:税込金額

で判断するのではないかと思います。

そのため、9月までの実績で判定する場合、税込経理の場合は消費税分だけ上乗せして判定されてしまう可能性もあると思います。

【白色申告をしている場合の売上の判定方法】

青色申告の場合は前年の同月と比べて売上が半減しているかを判断します。

しかし、白色申告の場合は月別の売上を管理していない場合もあるため、

「前年の総売上÷12と比べて半減しているか」

で判断することとなります。

給付の金額

個人事業主の場合

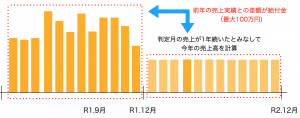

給付の金額について次のように計算します。

給付額=前年の総売上— (前年同月比▲50%月の売上×12ヶ月)

*ただし、10万円未満は切り捨てとなります。

「前年の総売上」ですが、個人事業主の場合は2019年分(令和元年分)の売上となります。

イメージとしては、売上が半減した月の売上が1年間続いたものとして、その金額を前年の売上と比べるという感じです。

では、具体的な給付金額を計算してみます。

【計算例1】

令和2年4月の売上:100万円

平成31年4月の売上:250万円

平成31年1月〜令和元年12月の売上:4000万円

の場合の計算をしてみます。

4000万円ー100万円×12=2800万円

となりますが、上限があるため100万円が給付額となります。

【計算例2】

令和2年4月の売上:9万円

平成31年4月の売上:20万円

平成31年1月〜令和元年12月の売上:190万円

の場合の計算をしてみます。

190万円ー9万円×12=82万円

しかし、10万円未満切り捨てのため、支給金額は80万円となります。

法人の場合

法人の場合は、

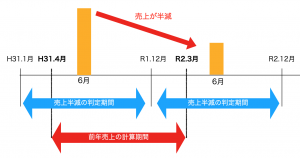

・売上半減の判定はH31/R1年(2019年)とR2年(2020年)で比較

・前年の総売上は判定した月の直前の決算期の売上で判定

となります。

年単位ではなく事業年度単位で前年の総売上を判定する点が個人事業と異なります。

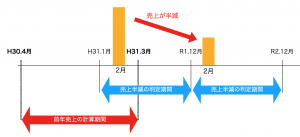

3月決算だとこのようなイメージになります。

①R2(2020)年1〜3月を判定対象とする場合

この場合、直前期はH31(2019)年3月決算となります。

②R2(2020)年4〜12月を判定対象とする場合

この場合、直前期はR2(2020)年3月期ということになります。

法人の場合、12月決算以外はどの月を判定対象にするかによって、前年の売上の金額が変わるという点に注意が必要です。

申請方法と受給の開始時期

申請に必要な書類

個人の場合

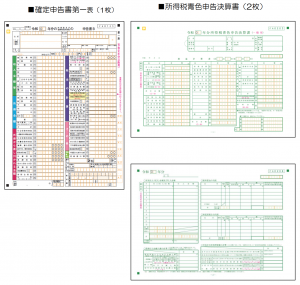

①2019年の確定申告書

確定申告書の第一表、青色決算書(青色申告の場合のみ)

*税務署の収受印が押してあるものとされていますが、電子申告の場合は収受印は不要と思われます。

②2020年分の対象月とする月の売上が分かるもの

会計ソフトの数字や、エクセルの集計、手書きの資料など何でもOKです

③通帳の写し

口座番号や名義人が確認できるページをコピーして提出します

④本人確認書類の写し

免許証、マイナンバーカードなど

*確定申告書の第一表、青色決算書とはこんな資料です

法人の場合

①前期の確定申告書

別表一、法人事業概況書の裏表

*税務署の収受印が押してあるものとされていますが、電子申告の場合は収受印は不要と思われます。

②2020年分の対象月とする月の売上が分かるもの

会計ソフトの数字や、エクセルの集計、手書きの資料など何でもOKです

③通帳の写し

口座番号や名義人が確認できるページをコピーして提出します

*別表一、法人事業概況書の裏表とは、こんな資料です。

【電子申告で収受印が無い場合は?】

電子申告をしている場合、わざわざ印刷して税務署で収受印を押してもらう人なんていないでしょう。

電子申告の場合は申告書の一番上に申告した日付などが印字されるので、そのPDFを提出すれば大丈夫です。

受給方法〜電子申請が原則です〜

持続化給付金の申請用のページが作成されることとなりました。

そのため、基本的にはwebでの対応になります。

流れとしては

①ホームページでメールアドレスを登録

②確認メールから本登録を実施

③マイページを作成し、必要事項を入力

④添付書類をPDFやJPGなどで添付し、申請

といった流れになります。

また、申請の際には宣誓・同意書にチェックをします。「嘘はダメよ」ということで。

申請・受給の受付期間

申請は2020年5月1日に開始され、申請期限は令和3(2021)年1月15日までとなっています。

持続化給付金に税金はかかるのか?

持続化給付金は課税対象になると思われます。

理由としては、支給対象が法人と個人事業主であり、売上の減少に対する給付金だからです。

本来はあったはあずの売上を埋め合わせただけなので、売上と同じように法人税や所得税の課税対象になります。

ただし、消費税については課税売上ではなく、対象外取引となります。

詳しくはこちらで解説しています。

参考 持続化給付金や休業要請の協力金には税金はかかるのか?ソーシャル税理士金子尚弘のページまとめ

事業規模にもよりますが、持続化給付金だけでコロナショックを切り抜けることは不可能と言って良いでしょう。

また、事業成長期の事業者は売上が急減していたとしても対象にならない可能性もあります。

条件の一つに「売上が前年同月比50%以上減少」があるので、成長期の場合は「前月比で大幅に下落しているものの、前年同月ではそこまで減っていない」という状況も。

ざっくりまとめると、

| 業歴 | 売上の状況 | 判定 |

| 創業1年以上 | 前年同月比50%以上減少 | 対象 |

| 創業1年以上 | 成長期(上記の条件を満たさない) | 対象外 |

| 創業1年未満 | 2019年の売上を補正して判定 |

といった結論になります。

創業1年未満の場合など、特殊な計算例も公表されていますので、別記事で解説する予定です。

持続化給付金の対象になる・ならないを問わず、融資や納税猶予などを組み合わせて資金繰りを繋ぐことが何よりも大切です。

関連記事

持続化給付金だけでは「焼け石に水」という事業者も多いと思います。

追加での資金調達は金融公庫の融資を検討してください。

参考 金融公庫の「新型コロナウイルス感染症特別貸付」の内容まとめ〜対象者は積極的な活用を〜ソーシャル税理士金子尚弘のページコロナ対策の税制支援をまとめています。

資金繰りが厳しければ、納税猶予なども検討してください。

参考 新型コロナウイルスによる税制支援策まとめソーシャル税理士金子尚弘のページ

[…] […]

[…] […]

[…] なお、名古屋の税理士金子さんの下記ブログが情報も早く網羅度も素晴らしいです。 […]

[…] […]

[…] […]

[…] […]

[…] […]

[…] […]

[…] […]

[…] […]