こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

先日、2019年度の税制改正大綱が発表されました。

税制改正大綱のまとめ記事は→こちら

ただ、税制改正大綱は今後法案化され、実際に動き出すのは2020年以降という項目もあります。

そのため、ここでは2019年に改正が予定されている項目をまとめて行きます。

法人税(個人事業主含む)関連

事業継続力強化税制:経営強化法の改正後に開始

こちらは今回の税制改正大綱で示された項目です。

BCP対策への投資に20%の特別償却が可能となります。

大企業並み中小企業の特例措置の適用除外:平成31年4月1日以後に開始する事業年度から

中小企業の判定は資本金が1億円以下であることが基本となっています。

(資本金5億円超以上大企業の子会社などは資本金が1億円以下でも除外されます)

ただ、一部の中小企業は増資をしていないだけで実質的には大企業と変わらない規模で事業を行っている法人もあるため、そんな法人には中小企業向けの特例は適用しなくても良いでしょう、ということです。

この制度の対象となるのは、過去3事業年度の所得金額の平均が年15億円を超える法人です。

なお、適用除外となる中小企業向けの特例措置は次の通りです。

・法人税の軽減税率(年800万以下の所得部分)

・交際費の定額控除限度額(年800万円)

・少額減価償却資産の損金算入の特例(30万円未満の資産の損金算入)

・研究開発税制(中小企業技術基盤強化税制)

・所得拡大促進税制の中小企業特例

・投資促進税制、中小企業経営強化税制、商業サービス活性化税制

・貸し倒れ引当金の損金算入の特例

商業・サービス活性化税制の見直し:平成31年4月1日以後に取得する設備から

こちらは今回の税制改正大綱で示された項目です。

投資計画に対して、売上高または営業利益が2%以上向上するという要件が設けられます。(事後確認は無し)

所得拡大促進税制の改正:平成30年(2018年)4月1日以後開始事業年度

多くの法人で平成31年(2019年)3月31日終了事業年度から改正後の所得拡大促進税制の適用が開始されると思われます。

【中小企業者等の場合】

適用要件は継続雇用者給与等支給額が前年度比1.5%以上増加した場合です。

継続雇用者:前期・当期を通じて全ての期間で給与の支給がある従業員

税額控除割合:15%(上乗せ措置の場合は25%)

*上乗せ措置は

①継続雇用者給与等支給額が前年度比2.5%以上増加

②教育訓練費が前年比10%以上増加 または 経営力向上計画の提出

の両方の条件を満たした場合に適用されます。

医療機関の勤務時間短縮に資する設備の特別償却:4月1日~

こちらは今回の税制改正大綱で示された項目です。

医療関係者の過剰労働を解消するため、時短への投資を後押しする税制で、一定の設備に15%の特別償却が可能となります。

所得税・住民税関連

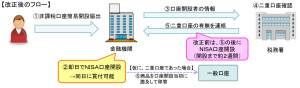

NISA口座の開設手続きの見直し:1月1日~

従来の流れとは別に、非課税口座簡易開設届出書を提出することで、NISA口座の開設申し込み日から買い付けが可能となります。

NISA口座は一人1口座しか開設できないため、既にNISA口座を保有している場合は一般口座へ移管されます。

口座開設の流れは次のようになります。(従来の方法での開設も可能です)

金融庁「平成30年度税制開設について」より抜粋

国際観光旅客税(出国税):1月7日~

1月7日以降に日本を出国する際に一人1000円が課税されることになります。

ただし、特例措置として、1月6日までに航空券を購入している場合には課税されないこととなっています。

航空会社や船舶会社が出国者から徴収して、国に納付するため、基本的には個人で特別な手続きは必要ありません。(プライベートジェットで出国する場合は個人で納付するようですが・・・)

基本的には出国する全ての人に課税されますが、次のような人は非課税となっています。

・航空機や船舶の乗務員

・強制退去者

・政府専用機などで出国する人

・2歳未満の子ども

・入国後24時間以内に出国する人

・出国したものの天候不良などで戻って来た場合

出国税導入の目的はインバンド増加のための投資に充てるということ。

東京五輪もありますが、来日した人が東京一極にならないように地方にもきちんと予算が行き渡ることを願います。

ふるさと納税の適正化

こちらは今回の税制改正大綱で示された項目です。

過剰な返礼品競争を抑えるため、寄附金の募集を訂正に行うこと、返礼品の額が地場産品であり寄附金の3割以下であること、という要件を満たさない場合は税額控除の対象から外されることになります。

相続税・贈与税関連

教育資金贈与・結婚子育て資金贈与の所得制限:4月1日~

こちらは今回の税制改正大綱で示された項目です。

受贈者の所得が1000万円以下という制限が入りました。

個人版の事業承継税制:1月1日~

こちらは今回の税制改正大綱で示された項目です。

平成36年3月31日までに承継計画を作成して都道府県の確認を受ければ、平成40年12月31日までの相続または贈与については税額が猶予されることになります。

対象資産は土地・建物・事業用の資産で一定のものです。

消費税税関連

消費税率の引き上げ:10月1日~

2019年の大きな改正といえば消費税の税率アップでしょう。

10月1日から消費税率が10%に引き上げられます。

また、食料品及び定期購読の新聞等については軽減税率の8%が適用されます。

まとめ

企業にも個人にも影響が大きい改正はやはり消費税率の引き上げでしょう。

景気対策などの詳細が見えていませんが、軽減税率も含めて混乱は必至です。

また、消費税以外にも出国税など地味ですが海外出張などが多い人には痛い改正もあります。

法人税の改正については大綱で示されてから比較的早期に導入されますが、所得税は今後も過去の大綱での決定事項が導入される内容もあります。

今年は大きな改正はありませんが、2020年からは給与所得控除のさらなる引き締めが予定されています。

コメントを残す