こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

2020年12月10日に税制改正大綱が発表されました。

ひとまず速報版ですが、内容をまとめました。

所得税関連(個人向けの改正)

住宅ローン控除

Ⅰ控除期間の延長措置の特例

消費税率の引き上げに伴い、住宅ローン控除の枠が従来より拡大されていました。

今回の大綱では、この拡大措置が令和4年12月31日入居分まで延長されることとなりました。

なお、対象となるのは

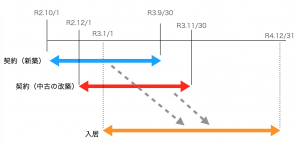

・新築

令和2年10月1日から令和3年9月30日までに契約したもの

・建築後使用されたことのない物件or中古物件の増改築

令和2年 12 月1日から令和3年 11 月 30 日までに契約したもの

に限られます。

| 入居時期 | 控除期間 | 控除額 | 控除限度額 |

| R3年11月1日~ R4年12月31日 | 13年 | *年末残高 ×1% | 40万円 |

*この控除額は10年目までの計算です。11〜13年目については、控除額が次のいずれか少ない金額となります。

①年末残高×1%

②(住宅等の購入額ー消費税額)×2%÷3

なお、①の借入金の年末残高と②の住宅等の購入額から消費税を差し引いた金額は、いずれも4000万円が上限となります。

対象となる契約を図解すると、次のようなイメージです。

Ⅱ小さな家の特例

従来の住宅ローン控除は床面積が50㎡以上の物件のみが対象でした。

しかし、上記の特例に限っては40㎡以上の物件であれば住宅ローンの対象となります。

ただし、40㎡〜50㎡の物件については、所得1000万円を超える年については適用されません。

保育料やシッター代補助の非課税

いわゆる「税金爆死」の現象への対策です。

従来は国や自治体から保育料やベビーシッター代の補助を受けると、受け取った人の所得に含まれて

・所得税や住民税の金額が増加する

・行政サービスなどの所得制限に引っ掛かり、家計の負担が増える

といったデメリットが指摘されていました。

そこで、令和4年1月1日以降、これらの補助は所得から除外して、税負担や各種所得制限に引っかからないように対策が取られることとなりました。

5年以下で退職した人への退職金

役員が短期間の勤務に対して退職金を受け取った場合には「特定役員退職手当等」という特例措置があり、通常の退職金に比べると税金が多くなる仕組みになっています。

今回の大綱では特定役員退職手当等に該当しない場合(ざっくり言えば役員以外の人)であっても、勤続年数が5年以下の場合は次のような制限が加わります。

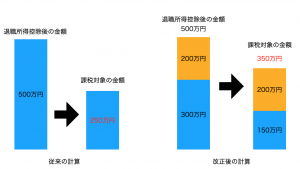

退職金ー退職所得控除の額が300万円以上の部分については1/2課税を適用しない。

上記は令和4年1月1日以降に退職した場合から適用されます。

例えば、退職所得控除後の金額が500万円の人の場合、改正の影響は次のようになります。

短期間で関連会社を渡り歩いて、高額な退職金を受け取っていたような人は影響があると思いますが、ほとんどの人は関係ないでしょう。

同族会社が発行する社債利子

少人数私募債に係る利子を、同族会社の判定の基礎となる株主等が受け取る場合は総合課税となっています。

今回の改正では、総合課税となるものを少人数私募債に限定せず、同族会社が発行する社債全てに範囲が拡大されます。

少人数私募債以外で総合課税の対象となるのは、法人の株式の50%超を保有する個人やその親族です。

なお、令和3年4月1日以降受け取る利子から適用されます。

法人税関連(法人向けの改正)

所得拡大促進税制(中小企業向け)

従来の制度は

①*雇用者給与等支給額が前期と比べて増加している

②継続雇用者(前期と当期を通して勤務している人)の給与を比較して1.5%以上の増加している

*会社全体の給与総額(役員報酬や役員関係者は除く)のことです。

という要件が必要でした。

しかし、改正後は

雇用者給与等支給額が前期と比べて1.5%以上増加している

という要件のみになります。

(役員の親族が従業員の場合などは、その人を除外して判定します)

この条件を満たせば前年度からの給与増加分の15%の税額控除を受けられます。

また、

雇用者給与等支給額が前期と比べて2.5%以上増加している

という要件を満たせば前年度からの給与増加分の25%の税額控除を受けられます。

つまり、1.5%以上のベースアップを実施できなくても、従業員が増えれば適用の可能性が高まるということになります。

なお、これらの特例は令和3年4月1日〜令和4年3月31日までに開始する事業年度で適用されます。

所得拡大促進税制(大企業向け)

従来の制度では、

①雇用者給与等支給額が前期と比べて増加している

②継続雇用者(前期と当期を通して勤務している人)の給与を比較して3%以上の増加している

③国内の設備投資額が、その年の減価償却費の95%以上である

という要件が必要でした。

しかし、改正後は

①雇用者給与等支給額が前期と比べて増加している

②今年度の*新規雇用者の給与と前年度の新規雇用者の給与を比較して2%以上の増加している

*この新規雇用者は、国内の事業所で雇用され、雇用保険の一般被保険者のみが対象です。雇用保険の対象外となるパートさんなどは含まれません。

という2つの条件になります。

賃上げ割合の比較対象が変更され、必要な賃上げ割合が3%から2%に緩和されました。また、設備投資の条件が削除されたことも大きな変更です。

また、控除される税額は次の通りです。

・通常の場合

| 改正前 | 改正後 |

| 雇用者給与等支給額の増加分の15% | *控除対象新規雇用者給与等支給額の15% |

*国内の事業所で新たに雇用された人に対して雇用から1年以内に支払う給与のこと。なお、ここでは雇用保険の一般被保険者に限定せず、全ての新規雇用者を集計します。

・教育訓練費の額が20%以上増加した場合

| 改正前 | 改正後 |

| 雇用者給与等支給額の増加分の20% | 控除対象新規雇用者給与等支給額の20% |

中小企業投資促進税制

対象となる事業に

・不動産業

・物品賃貸業

・料亭、バー、キャバレー、ナイトクラブ

が追加されました。

DX投資促進税制

青色申告法人が事業適応計画の認定を受けた場合、その計画のために

・ソフトウェアの新設、増設

・ソフトウェアの利用料(繰延資産となるものに限る)

の支出をした場合に、次の措置を受けることができます。

| 区分 | 特別償却 | *税額控除 |

| 新設、増設したソフトウェア | 取得価額の30% | 取得価額の3% |

| 繰延資産に該当するソフトウェア | 繰延資産の30% | 繰延資産の3% |

*グループ会社以外の事業者とデータ連携する場合は、税額控除の割合が5%になります。

なお、税額控除の控除額はカーボンニュートラル税制と合わせて法人税額の20%です。

この特例は産業競争力強化法の改正日から令和5年3月31日までに実施するソフトウェアの新設等が対象となります。

カーボンニュートラル投資促進税制

青色申告法人が中長期 環境適応計画の認定を受けた場合、その計画のために取得した生産設備に対して

・50%の特別償却

または

・5%の税額控除(一定の条件を満たす設備は10%)

の適用を受けることができます。

この特例は産業競争力強化法の改正日から令和6年3月31日までに実施する生産設備の取得が対象となります。

なお、税額控除の控除額はDX税制と合わせて法人税額の20%です。

消費税関連(個人向けの改正)

金地金の仕入税額控除

金地金を海外から持ち込む場合、本来は輸入申告を行い消費税を納税した上で国内に持ち込むことになります。

しかし、輸入申告を行わずに「密輸」した金地金を日本国内の業者に販売する行為が横行していると指摘されています。

そのため、金地金を仕入税額控除する際の要件となる本人確認書類から

・在留カードの写し

・国内に住所を有しない者のパスポートの写し

を除外することとなりました。

こうすることで、海外からの短期滞在者からの買い取りは仕入税額控除ができないこととなります。

なお、この改正は令和3年10 月1日から適用されます。

資産税関連(個人向けの改正)

住宅取得資金贈与の特例

住宅取得資金贈与の特例が令和3年3月31日まで延長されます。

非課税限度額は次の通りです。

| 区分 | 非課税限度額 |

| 消費税率10%の住宅の新築等 | 1,500万円 |

| それ以外の場合 | 1,000万円 |

なお、住宅ローン控除の改正に伴い、対象となる住宅の床面積が40㎡に引き下げられています。(ただし、40㎡〜50㎡の住宅に対する贈与は、受贈者の所得が1000万円以下の場合に限定されます)

納税手続き関係

源泉徴収関連書類の電子化

従業員などが、給与の支払者に対して扶養控除申告書などを書面ではなく、電子データで提出する場合、今まで事前に税務署への申請・承認が必要でした。

しかし、令和3年4月1日以降は事前の申請・承認は不要となります。

脱ハンコ化

令和3年4月1日以降に提出する税務書類について、その多くで押印が不要となります。

なお、それ以前に提出する書類についても、押印なしで提出しても押印を求めないという運用になります。

(例外)

・担保提供や物納手続きなどで、実印の押印と印鑑証明の提出が求められているもの

・遺産分割協議に関する書類

電子帳簿保存の見直し

電子帳簿保存について見直しがなされ、多少は使いやすくなりそうです。

電子帳簿保存については、国税関連帳簿書類(仕訳帳や総勘定元帳など)と国税関係書類(決算書や請求書、領収書など)で取り扱いが異なります。

①国税関連帳簿書類の電子保存について

電子帳簿保存の制度については大きな変更があり、

・通常の方法

・特典を受けられる方法

の2つの制度が登場します。

特典というのは、修正申告などが生じた場合の過少申告加算税が通常の場合よりも5%減額されるというものです。

まず、通常の制度ですが、

・事前承認制度が廃止

・システムを利用する場合、システムや周辺機器の概要書などを備え付ける

・税務署から求められた場合には、ファイルのダウンロードに応じること

という要件を満たせば電子帳簿保存の要件を満たすこととなります。

続いて特典を受けられる制度ですが、上記の要件に加えて

・訂正、削除履歴の保存

・相互関連性の確保

・見読可能性の確保

・検索機能の確保

などが必要となります。

これらの要件は従来の電子帳簿保存制度で求められていましたが、これらの条件がネックとなって電子帳簿保存の導入を見送っていた会社も多いと思います。

そのため、通常の方法であれば従来よりもハードルが下がり、多くの会社で導入が検討できるのではないでしょうか。

②国税関連書類のスキャナ保存について

請求書や領収書などをスキャンして保存する制度ですが、こちらも事前承認制度が廃止されます。

また、

・タイムスタンプの付与期間の延長

・適正事務処理要件(相互牽制、定期的な検査、社内規定の整備など)の廃止

・検索要件の緩和

といった変更があるため、こちらも使いやすくなると思われます。

e-Taxでの申請手続き

e-Taxに対応していない申請書類などは書面で提出する必要がありましたが、令和3年4月1日以降に提出する書類についてはPDFなどのイメージデータで提出することも可能となります。

なお、それ以前に提出する申請についても、PDF添付で対応する運用になります。

まとめ

中小企業にとっては、所得拡大促進税制の改正が大きなポイントになると思います。

判定自体は楽になっていますし、全体としては適用しやすい方向への改正になっていると思います。

個人については住宅ローン控除の適用範囲の変更などで、従来の制度では適用できなかった人の中で適用対象に人もいると思いますが、限定的でしょう。

消費税については、金地金の改正は一定の評価ができると思います。

全体を通して「影響がものすごく大きい」という改正点は見られず、個人的にはデジタル化・脱ハンコ化による納税手続きの整備に期待をしています。

特に、電子帳簿保存制度は大きく要件が緩和されるので、今まで躊躇していた企業も導入を検討できるのではないでしょうか。

今回の税制改正大綱だけでなく、今後もデジタル化が進み、無駄な手続きを減らす方向で改正を続けて欲しいと思います。

コメントを残す