こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

年末年始は給与関連事務が色々と集中します。

特に、年末調整や源泉徴収票の発行、給与支払報告書や法定調書合計表の作成は時期も年末年始と重ねり負担感が大きいですよね。

最近では給与計算ソフトを利用する会社も多いですが、Excelを使って給与計算を行っている会社や個人事業主の方も少なくありません。

本記事では、Excelなどを活用して給与計算を行う場合を想定し、年末調整から源泉徴収票、給与支払報告書、そして法定調書合計表の作成手順を解説します。

必要な手続きの概要

12月から翌年1月までに必要な給与関係の手続きを整理すると次のようになります。

- 年末調整の実施

- 各従業員の控除申告書(扶養控除等申告書、保険料控除申告書など)を回収し、最終的な所得税を計算・精算する。

- 源泉徴収票の発行

- 年末調整後の結果を従業員に通知する書類。翌年1月末までに配布が義務付けられている。

- 給与支払報告書の作成

- 従業員が居住する市区町村に提出する書類。翌年度の住民税額算定の資料となる。提出期限は翌年1月31日。

- 法定調書合計表の作成・提出

- 税務署に提出する総括表。源泉徴収票の一部(一定の要件を満たす対象者分)は添付が必要。提出期限は翌年1月31日。

年末調整について下記の記事で詳しく解説しています。

源泉徴収票の作成方法

年末調整が完了したら、従業員ごとに源泉徴収票を作成します。

まず、主な記載項目は次の通りです。

Excelで給与計算対応をしている場合、控除項目などは少ないと思われるため、内容を絞っています。

- 支払金額

- 1年間に支払った給与総額(総支給額)

- 給与所得控除後の金額

- 給与所得控除を差し引いた後の金額

- 所得控除の額の合計額

- 基礎控除や扶養控除、生命保険料控除など

- 源泉徴収税額

- 実際に徴収した所得税および復興特別所得税の合計

ここからは、給与額が100万円の従業員を例に、具体的な計算項目を示します。なお、今回の例では基礎控除以外の所得控除はない前提とします。

給与額100万円の計算例

前提

- 年間給与支払額:100万円

- 給与所得控除:55万円(給与額が1,625,000円以下の場合、一律55万円)

- 基礎控除:48万円(合計所得金額が2,400万円以下の場合は48万円)

- その他の控除:なし

計算ステップ

給与所得控除後の金額

→ これが「給与所得」と呼ばれる金額です。

課税所得金額の計算

給与所得(45万円)−基礎控除(48万円)=−3万円(※マイナスの場合は0円)

課税所得金額が0円以下となるため、最終的に課税所得は0円となり、所得税は発生しません。

源泉徴収税額

上記の通り課税所得が0円なので、最終的な源泉徴収税額は0円となります。

源泉徴収票への反映例

- 支払金額:1,000,000円

- 給与所得控除後の金額:450,000円

- 所得控除の額の合計額:基礎控除48万円

ただし源泉徴収票には「基礎控除48万円」と明示するのではなく、他の控除と合わせて「所得控除の額の合計額」として記載します。今回は他に控除がないため、合計は48万円です。 - 源泉徴収税額:0円

なお、この場合の源泉徴収票の見本は次のようになります。

ただし、令和6年分については定額減税があるため、摘要欄に「源泉徴収時所得税減税控除済額 0円 控除外額 30,000円」という記載が必要になります。

法定調書合計表と源泉徴収票の提出範囲

1. 法定調書合計表とは

「法定調書合計表」は、源泉徴収票など複数の法定調書をとりまとめて税務署に提出するための資料です。

会社として「誰にいくら支払い、いくら税金を源泉徴収したか」を集計・報告します。

提出期限は翌年1月31日です。

2. 源泉徴収票の提出範囲(年末調整をしたもの)

給与の支払額が一定額以上の場合は源泉徴収票を税務署に提出しなければなりません。

提出範囲は(給与所得の源泉徴収票の提出範囲)を確認してください。

(1) 法人の役員

- その年中の給与支払金額が150万円を超える役員

- 「役員」には、代表取締役・取締役はもちろん、相談役や顧問その他これらに類する方が含まれる

(2) 役員以外の従業員

- その年中の給与支払金額が500万円を超える従業員

(3) その他

- 年の途中で退職し、年末調整を受けなかった従業員

- 退職所得が発生した場合(退職所得の源泉徴収票の提出)

- 法人役員・従業員以外に報酬・料金などを支払った場合の支払調書

提出不要の例

- 年末調整をした一般従業員で、年間支払金額が500万円以下の場合は原則として税務署への提出不要

- ただし、法人役員については150万円以下なら提出不要

3. 源泉徴収票以外の支払調書

給与以外にも地代家賃や一定の報酬を支払った場合には支払調書を作成して税務署へ提出する必要があります。

支払調書の作成についてはこちらの記事を参考にしてください。

参考 支払調書は税抜・税込どちらでもOK〜それぞれの記載例を紹介します〜ソーシャル税理士金子尚弘のページ4. 提出実務のポイント

- 提出期限:翌年1月31日

- 提出書類:法定調書合計表と個別提出対象の源泉徴収票や支払調書

- 提出不要分(たとえば年収500万円以下の一般従業員)についても、法定調書合計表には人数と支払総額をまとめて記載し、「源泉徴収票の原本」は添付しない。

- 提出対象者(役員150万円超、従業員500万円超など)については、源泉徴収票の原本を添付する。

給与支払報告書の提出

翌年1月31日までに、給与支払報告書を従業員が居住する市区町村に提出します。

内容は源泉徴収票とほぼ同じですが、住民税の算定に使用されるため、市区町村ごとに提出が必要となります

1. 提出実務のポイント

- 提出期限:翌年1月31日

- 提出書類:総括表と個別の給与支払報告書

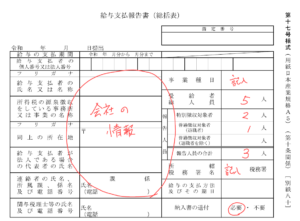

総括表の記入例は次のようになります。

総従業員数が5人で提出対象の自治体の人数が3人(うち1人は退職)の場合です。

まとめ

年末調整から法定調書の提出まででやるべきことを整理すると次のようになります。

- 源泉徴収票の作成

- 法定調書合計表の提出

- 給与支払報告書の提出

源泉徴収票は従業員が確定申告に使用する場合もあり、金額が異なっていると所得税や住民税の計算が間違ってしまいます。

きちんと金額が合っているか確認してから発行するようにしましょう。

また、法定調書については役員報酬の年収ラインが一般従業員とは異なる点(150万円超で提出義務)などに注意しながら、正確な処理を進めましょう。

コメントを残す