こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

持ち家の場合はほぼ確実に出てくるであろうものが地震保険料控除です。

・店舗兼住宅など事業としても利用している

・複数年分を一括払いしている

などの場合は間違えやすいので、確認しておきましょう。

Contents

地震保険料控除って?

自宅の家屋や家財に対して地震などによる被害を補填するための保険に加入している場合、地震保険料控除の適用があります。

また、平成18年までに契約した長期損害保険(旧長期損害保険)も地震保険料控除の対象となります。

保険料控除申告書への記入方法は?

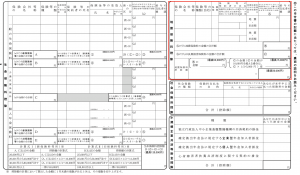

地震保険料控除は、保険料控除申告書の下記の部分に記入します。

地震保険と旧長期損害保険の2区分があるため、控除証明書を確認してそれぞれ該当する箇所に記入します。

地震保険と旧長期損害保険を区分した上で、限度額の計算を行います。

複数の控除証明書がある場合は合算して計算することも可能です。

| 区分 | 年間の支払保険料の合計 | 控除額 |

|---|---|---|

| ①地震保険料 | 50,000円以下 | 支払金額の全額 |

| 50,000円超 | 50,000円 | |

| ②旧長期損害保険料 | 10,000円以下 | 支払金額の全額 |

| 10,000円超 20,000円以下 | 支払金額×1/2 +5,000円 | |

| 20,000円超 | 15,000円 | |

| 両方ある場合 | - | ①+② (50,000円が限度) |

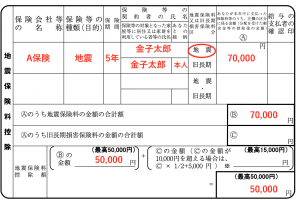

記入の具体例

次のような保険の記入例を見てみましょう。

契約者:金子太郎 保険会社:A保険

保険種類:地震保険 控除区分:地震

契約期間:5年 保険料:70,000円

それぞれ当てはまる箇所に記入すればOKですが、ポイントは

・保険料控除の区分(地震or旧長期)

・保険料控除の額(地震は50,000円、旧長期は15,000円が上限)

です。

この例の場合、支払った保険料は70,000円ですが、上限の50,000円が控除額となります。

地震保険料控除の注意点

地震保険料控除において注意すべきポイントをまとめてみました。

提出された保険料控除申告書が正しく記入されているか、計算が正しいかチェックしましょう。

一つの控除証明書に地震保険と旧長期損害保険が両方記載されている場合

よくある間違いが、このパターンです。

同じ控除証明書に地震保険と旧長期損害保険が混在している場合、どちらかしか控除対象にすることができません。

例えば、次のような控除証明書があったとします。

この場合は合算して計算できないため、限度額は、

地震 :20,000円

旧長期:15,000円

となり、有利になる地震保険の20,000円を選択することになります。

対象となる家屋・家財は居住しているものか

地震保険料控除の対象となるものは、年末調整対象者かその親族が所有しており、居住している家屋と家財です。

そのため、保有している賃貸物件や事業用の建物に対する保険は控除証明書が発行されていても控除することはできません。

賃貸物件であれば不動産所得、事業用であれば事業所得の必要経費として処理することになります。

では、自宅兼店舗(事務所)として仕事をしている場合はどのようにするのでしょうか?

この場合は、自宅部分と地形部分で面積按分することになります。

例えば、自身保険料が100,000円で、建物の床面積が200㎡(自宅部分150㎡、事業部分50㎡)の場合の控除額は次のように計算します。

地震保険料控除:100,000円×150/200㎡=75,000円

事業所得の経費:100,000円×50/200㎡ = 25,000円

地震保険を前納した場合

最近は地震保険の保険料率が上がっているため、値上がり前に長期払いで契約した方もいらっしゃると思います。

この場合、支払った全額を控除するのではなく、対応する年分を控除することになります。

例えば、契約期間が2019年7月〜2024年6月の地震保険に200,000円の保険料を支払ったとします。

この場合の控除額は

200,000円×6/60ヶ月=20,000円

となります。

*一般的には控除証明書は上記の計算がされた上で対象となる金額が記載されています。

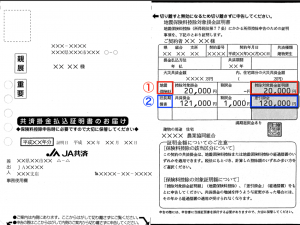

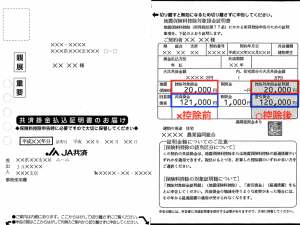

割戻金がある場合

農協の建物更生共済などの場合、割戻金や剰余金の分配があることがあります。

この場合は、実際に支払った保険料から割戻金などを控除する必要があります。

例えば、次のような控除証明書の場合は控除額が正しく記載されているか確認しておきましょう。

まとめ

地震保険料控除のポイントをまとめるを以下のようになります。

・地震保険と旧長期損害保険が正しく区分されているかチェック

・一つの控除証明書に地震保険と旧長期損害保険が混在している場合、どちらかしか控除できない

・賃貸物件や事業用の建物が控除の対象になっていないかチェック

・前納している場合があるので、念のため確認しましょう

・割戻金がある場合はきちんと控除されているかチェック

関連記事

年末調整のまとめ記事です。他の内容もこちらからご確認ください!

参考令和4年版・年末調整まとめソーシャル税理士金子尚弘のページ

[…] ・地震保険料控除〜基本から気を付けるポイントまで〜 […]