こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

インスタントジョンソンのじゃいさんが税務署から多額の税金を課税されたというお話し。

国税不服審判所に不服申し立てを行うという報道がありました。

税理士の目線で

・競馬の税金の仕組み

・じゃいさんに勝ち目はあるか

・競馬の税金の問題点

について考えてみたいと思います。

競馬の税金はどうなっている?

ギャンブルの収入は一時所得

競馬などのギャンブルの収入は「一時所得」という分類で課税されます。

一時所得をざっくり説明すれば「たまたま儲かったもの」というイメージでしょうか。

【もうちょっと詳しく】

法律では「営利を目的とする継続的行為から生じた所得以外の一時の所得で労務その他の役務又は資産の譲渡の対価としての性質を有しないもの」と定義されています。

・継続的な行為ではなく一時的なもの

・労働や資産の売却などの対価ではない

ということですね。

一時所得の特徴としては

・50万円の控除がある

・利益の半分しか課税されない

というものがあります。

一時所得は「たまたまの収入にがっつり課税したらかわいそうなので、負担を軽くしときましょう」という背景があり、税金が少なくなるように配慮されています。

そしたら、「何でじゃいさんはそんなに困ってるのよ」って思いますよね?

ここには「収入のために直接かかった経費しか引けない」という一時所得の落とし穴があります。

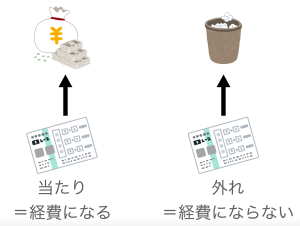

外れ馬券は経費にならない

結論はタイトルの通りで、外れたレースの馬券は経費になりません。

これは「直接かかった経費」というのは当たったレースだけであり、外れたレースは収入に結びついていないという発想です。

例えばこんな人がいたとします。

・年間で500レース馬券を購入

・1レースあたり1万円を購入

・2レース当たって払い戻しは合計1000万円だった

(めっちゃ穴党やな・・・)

この人の場合、収入は1000万円ですが、経費になるのは2万円です。

そうなると、課税対象は474万円になります。

ちなみに、計算はこんな感じです。

1000万円ー2万円ー50万円(特別控除)=948万円

948万円÷2=474万円(半分が課税対象となるため)

ちなみに、一時所得は総合課税で累進課税となるため、その人の所得によって税率は変わります。

例えば税率が33%であれば所得税は約160万円となり、住民税も約47万円課税されることとなります。

この例ではトータルの収支(1000万円ー500万円=500万円)を超える課税がされることはありませんが、状況によっては競馬の収支以上に課税されることもあり得ます。

じゃいさんに勝ち目はあるか?

恐らくじゃいさんは一時所得ではなく雑所得であるとして不服申し立てを行ったと思われます。

雑所得であれば外れたレースも含めて経費として認められるからです。

過去に競馬の収入が雑所得として認められた裁判もありますが、かなり特殊な事例だと思います。

・年間ほぼ全レース購入していた

・独自のプログラムで数値化して自動的に購入していた

・結果としてトータルでもプラスの成績だった

という事例だったので、競馬新聞を見ながら自分で予想して購入するというやり方ではなかったんですよね。

つまり、ここまでしないと「営利を目的とした継続的行為でしょう」という判断にはならない訳です。

では、じゃいさんの場合はどうなるでしょうか。

実際にどれだけの頻度でいくら馬券を購入していたかは分かりませんが

・一般的な手法で予想していた

・年間を通して購入していない時期がある

のであれば「営利を目的とした継続的行為」とは認められにくいと思います。

もちろん断定はできませんが、不服申し立ては現状の法律で判断されることとなるので、法律に当てはめるとこのような判断になるのはやむを得ないかな、と。

世の中にはほぼ毎週競馬場に通っている人もいるので、購入頻度が高いという理由で雑所得を認めてしまうと競馬の損を仮想通貨の利益と相殺するみたいなことが出来てしまいます。

このような弊害もあるため、雑所得として認められるのは限定的に解釈されるのではないかと。

競馬の税金の問題点

ギャンブルの収入が一時所得とされているのは昔からですが、競馬はその間に色々と進化しています。

まず、馬券の種類の拡大ですね。

中央競馬の場合1991年までは単勝・複勝・枠連の3種類しか馬券がありませんでした。(一時期「三重勝」というWIN5の3レース版もありましたが)

これらは高額な配当が出にくく、三連単やWIN5のように100円が数千万円の払い戻しになるようなことはあり得ません。

そのため、一時所得で払い切れないような税金になることはほとんど無かったと思います。

しかし、2004年に三連単、2011年にWIN5が導入されると高額な払い戻しも見られるようになります。

ちなみに三連単の最高払い戻しは2983万2950円、WIN5では5億5444万6060円です。(100円がいくらになるかという金額です)

このレベルになると「払い切れないレベルの税金」という金額になってしまうことも・・・

このように、20〜30年ほど前まではあり得なかったような高額の払い戻しが発生するようになったため、今までは問題にならなかったことが顕在化したという点もあると思います。

私も趣味程度に競馬は楽しんでいますが、トータルの収支を超えるような税金が発生するのはさすがに問題があると感じています。

例えば宝くじのようにそもそも非課税にする(その分配当率を下げて国庫に入る分を増やす)とか、一定の条件の下で外れ馬券も経費として認めるなどの対応も必要でしょう。

余談ですが、競馬は最大で18頭が出走します。競輪(最大9人)や競艇(6艇)に比べて組み合わせ点数が多いので高額な払い戻しが発生しやすくなります。

競輪や競艇でこの手の話が出て来ないのはそのためではないかと。

まとめ

時代の変化とともに払戻金も高額になっており、今までの枠組みで税金をかけることの弊害も出てきていると思います。

そういう意味でじゃいさんの問題提起には注目していますが、現状の法解釈では税務署の判断を覆すことは難しいのではと思います。

ただ、時代とともに実態に合わなくなることはありますし、今回の事例をきっかけに何らかの判断や法改正などに繋がることも期待しています。

コメントを残す