こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

クライアントが社用車などを購入する際に残価設定ローンを提案されることがあります。

個人的にはあまりお勧めしていないのですが、ディーラーの提案資料を見ると魅力的に感じてしまうのも分かります。これは、メリットが強調されてデメリットが小さい字で書かれているからなんですが…

個人的には残価設定ローン以外の購入方法で購入できるのであればそのほうが良いと思います。

特に、法人や個人事業主が事業用の車を購入するのであれば金融機関から融資を受けて購入するのがベストではないかと。

今回は残価設定ローンの仕組みや購入時の注意点などをお伝えします。

残価設定ローンの仕組み

まずは残価設定ローンの仕組みについて整理しておきます。

ざっくり言えば

・ローンを組んで月々返済する

・契約終了時に残価の部分を一括返済する

というものです。

それぞれのポイントについて補足しますね。

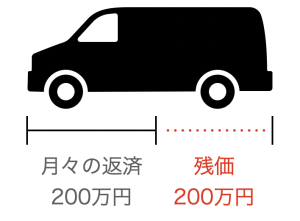

残価設定ローンの売り文句は「月々の支払いが少なくなる」ということです。

これは、借りている金額の全額を分割して支払っている訳ではないからです。

例えば400万円の車両で契約期間が3年、残価が200万円だとしましょう。

200万円を3年間で返済するので、カーローンなどに比べれば月々の負担が少ないように見えます。

ただし、契約終了時点でも残りの200万円は返済されずに残っていることになるのですが・・・

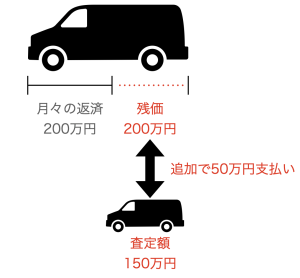

契約終了時に車両が200万円と査定されれば残価と同額になるため、追加の支払いがなく契約を終了することができます。

しかし、契約中に事故を起こしたり、契約した走行距離をオーバーするような場合には査定額が下がり、追加での支払いが発生する可能性があります。

要するに「契約時は200万円の価値が残ると思っていたけど、実際の価値はもっと低かった」ってことです。

例えば、査定額が150万円の場合には追加で50万円を支払った上でディーラーに車を買い取ってもらうことになります。(残価200万円を支払って車を買い取ることも可能です)

これでは、月々の支払いを抑えるどころか最後に大きな出費が待っていることになり、本末転倒ですよね。

残価設定ローンのメリットとデメリット

先ほど説明したのが残価設定ローンのざっくりした仕組みですが、メリットとデメリットを整理するとこのようになります。

必ずしもデメリットばかりという訳ではないですが、メリットと比較すると個人的にはデメリットの方が大きくなるかなと思います。

メリット

1. 残価分は月々の返済に含まれないため、契約期間中の支払い額を抑えることができる

2. 点検などのメンテナンス費用などが含まれるため、支払いを平準化することができる

デメリット

1. 残価を含めて全額を返済するまでは車両の所有権はディーラーになり、契約期間中は自由に乗り換えることができない

2. 残価設定ローンは通常の借入よりも金利が高い場合がほとんどなので、返済総額は大きくなる

3. 契約時に年間の走行距離制限が設定され、この制限を超えると追加費用が発生したり、査定額が下がったりする

4. 契約終了時の査定額が残価を下回った場合には、追加で支払いを求められる

事業用の車なら金融機関から借入をすべき

社用車の買い替えのタイミングなどで、ディーラーから残価設定ローンを提案されることもあるでしょう。

しかし、ほとんどの場合で金融機関から事業資金として借りた方が圧倒的に有利に資金調達ができます。

法人はもちろんですが、個人事業主であっても主に事業として利用する車であれば事業資金として借り入れが可能です。

残価設定ローンなどディーラーが取り扱っているローンは金利が3%を超えるものも珍しくありませんが、事業用の借り入れであれば1%程度で契約できることもザラにあります。

また、事業用の車両の購入という資金使途が明確であるため金融機関としても貸し出しやすいというメリットもあります。

もちろん、業績や財務状況が悪く思ったような金利で調達できない可能性はありますが、このような場合を除けば事業用の資金として調達した上で車両を購入する方が圧倒的にコストが少ないはずです。

当然ですが残価設定ローンのように年間走行距離の制限もありませんし、所有権がディーラーのままということもありません。

資金調達でも有利ですし、購入する車の自由度も高くなるため、事業用の車であれば金融機関に相談して借り入れをするのがベストではないかと。

まとめ

このように、社用車等の事業用の車の購入であれば残価設定ローンを選択するメリットはほぼありません。

「月々のコストを抑えられる」と営業されることもありますが、それは単に支払いを後ろに先送りしているだけです。

契約終了時に想定外の出費が発生するリスクを追ってまで選択するものではないかなと。

まっとうに事業を行っていれば融資を受けて社用車を購入すれば良いだけの話です。

月々の返済額は残価設定ローンより多く見えるかもしれませんが、トータルでどちらが得なのかはもうお分かりですよね。

コメントを残す