こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

メディアやSNSで国民民主党が主張する「103万円の壁」の話題が盛り上がっています。

ただ、テレビなどを見てもコメンテーターの解説が間違っていたり、視点が抜けていたりすることが多いように感じるんですよね。

また、政治家の方のSNSでの発信でも理解不足と思われる状態で不正確な発信をされているものも見受けられます。

まず皆さんに知って欲しいことは、今回議論されている基礎控除についてです。

基礎控除というのは「最低限の生活保障」の意味合いがあり、生活に最低限必要な所得には課税しないという趣旨から存在するものです。

当然ですが、物価上昇に伴って生活コストが上がるのであれば、生活に最低限必要な所得も増えるはずです。

それであれば基礎控除も一定以上の引き上げが必要ですし、課税理論としても非常に真っ当な政策だと思います。

これだけ多くの方が税制に関心を持つこともあまりないと思いますので、基礎控除の意味についてはぜひ知って頂きたいと思います。

その上で、税理士の目線から「103万円の壁」とは何なのか、またそれ以外の壁についても整理してみたいと思います。

Contents

103万円の壁は学生と主婦で意味が変わる

メディアなどでは学生や主婦のアルバイト、パートに焦点が当たることも多いですが、実は学生と主婦では「103万円の壁」の意味が大きく異なります。

それぞれの立場で「103万円の壁」の意味を整理したいと思います。

学生の場合

多くの学生は親の扶養控除の対象となっています。

扶養控除とは、年収103万円以下(正確には所得48万円以下)の親族が対象となり、これを1円でも超えると扶養の対象とはなりません。

なお、親の立場では38万円(19歳から22歳の子を扶養する場合は63万円)の控除を受けることができます。

大学生や専門学校生などは63万円の控除になりますので、仮に親の所得税率が20%の場合は住民税と合わせると18万9千円の減税となります。

もしも子供が104万円稼いでしまうと親は18万9千円の増税となってしまうので、家族全体としては大損ということになります。

そのため、親としては子供に103万円を超えないようにアルバイトをしてもらうということになります。

子供としては104万円稼いだところで103万円から増える税金は1,500円(所得税5%と住民税10%の合計)なので、本人の税金としては大した問題ではありません。

つまり、学生アルバイトにとって「103万円の壁」というのは、本人の問題ではなく、親の扶養控除の対象になるかという問題の方がはるかに大きいということです。

主婦の場合

主夫のケースもあるでしょうが、ここでは主婦に統一して話を進めます。

夫が正社員で妻がパートをしているという家庭の場合、妻は配偶者控除(または配偶者特別控除)の対象となります。

配偶者控除は扶養控除と同じく年収103万円(所得48万円以下)の場合に対象となります。(ただし、夫の所得が1000万円を超えると対象外です)

そのため、1円でも超えると学生アルバイトと同じ現象が起きると思われるかもしれませんが、この点に関しては既に手当がされています。

それが配偶者特別控除といわれるもので、昭和62年の税制改正で導入されました。

配偶者特別控除は年収150万円(所得95万円以下)までは配偶者控除と同じく38万円の控除があります。(ただし、夫の所得金額によっては控除の金額が減少したり、ゼロになるケースもあります。)

そのため、税金面でいえば年収150万円までは実質的に配偶者控除と同じ状態といえます。

また、年収150万円を超えても年収約201万円までは控除を受けられるため、妻の税金が増えたとしても、家庭全体で手取りが減ることがないような制度になっています。

つまり、40年近く前から主婦にとっての103万円の壁というのは意味がなくなっているということです。

(ただし、後述しますが、社会保険の壁の影響で手取りが減る状態も起こりえます)

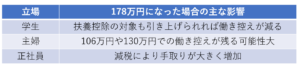

上記を整理するとこのような感じになります。

103万円の壁が178万円になるとどうなるか?

国民民主党の主張通り103万円の壁が178万円に引き上がるとどのようなことが起こるのでしょうか。

引き上げられる75万円の内訳や住民税にも影響するかなど不透明な部分もありますが、国民民主党が提示している試算などに基づくと次のように推察されます。

①所得税の基礎控除を75万円引き上げる。

②住民税の基礎控除も同様に引き上げる。

この前提で学生、主婦、正社員に対してそれぞれどのような影響があるか見ていきます。

学生への影響

先ほどお話しした通り、学生にとっての103万円の壁は、親が扶養控除の適用を受けられるかどうかに大きく関わります。

現状では扶養控除の対象となる所得金額は基礎控除である48万円以下となっているため、基礎控除の引き上げに伴い、扶養控除の金額も引き上げられることになるでしょう。(そうしなければ103万円の壁の問題は消えないので)

このように扶養控除の対象となる金額も引き上げられれば、178万円までは所得税がかからず、かつ親の扶養控除も受けられるということになります。

最低賃金が引き上げられる中で、特に都市部の学生にとっては恩恵が大きいのではないでしょうか。

主婦への影響

先ほどもお話しした通り、主婦にとって103万円の壁は少なくとも税制上は存在しません。

配偶者控除の要件は年収103万円以下であることですが、それを超えても配偶者特別控除があるため夫婦を合算した手取りが減らないような仕組みになっています。

ただ、企業の家族手当などの対象となるのは年収103万円以下の配偶者であることも多いため、主婦への影響はこのような家族手当などの制度がある企業の動き方次第だと思われます。

主婦にとっては、税金の問題ではなく、企業の家族手当や後述する社会保険の壁の影響の方が大きいと思われます。

社会保険の制度が変わらなければ、結果的に106万円や130万円で働くことを止める主婦が多くなるのではないでしょうか。

正社員への影響

メディアなどでは学生や主婦等への影響を取り上げることも多いですが、基礎控除が引き上げられると言う事は正社員など一定の所得がある人にも減税の効果があります。

所得税は5%から45%の累進課税であり、住民税は原則として一律10%です。

そのため、住民税の基礎控除も引き上げられる前提で言えば、所得税率+10%の減税となります。

国民民主党なども試算を示していますが、現役世代にとってもメリットが大きいと言えるでしょう。

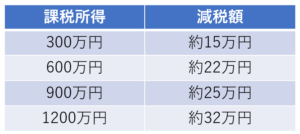

例えば、所得金額によってこのような減税効果が生じます。

(表は所得金額ベースで作成しているので、国民民主党が作成している年収ベースの資料と数字が異なります)

また、学生、主婦、正社員それぞれのメリットを整理すると次のようになります。

社会保険の壁とは

主婦にとって大きな問題は「103万円の壁」よりも社会保険の壁であり、「106万円や130万円」です。

従業員数51人以上の会社であれば年収106万円以上、50人以下の会社であれば年収130万円以上になれば社会保険の加入義務が発生し、旦那さんの社会保険の扶養から外れることになります。

社会保険料の負担は加入する組合などによっても異なりますが、年収106万円の場合は年間で約15万円、年収130万円の場合は約20万円の自己負担となります。

社会保険に加入するかどうかで手取りが大きく変わるため、結果的に106万円や130万円以下に抑える主婦が多いということです。

つまり、基礎控除が引き上げられ178万円の壁になったとしても106万円や130万円といった壁が変わらない限りはそこで働き控えが発生する可能性は高いと思います。

なお、厚生労働省等の資料を見る限り、国の方針としては、社会保険の加入ラインを引き下げる方向で検討していると思われます。

年収や会社規模がどのように見直されていくかは不透明ですが、中途半端に加入対象者の拡大をすると、逆に働き替えを助長してしまうのではないかという懸念もあります。

まとめ

説明した通り、「103万円の壁」の影響は学生や主婦など立場や状況によって異なります。

特に学生の場合、親の扶養控除の影響が大きく、親の税負担の増加が懸念されるため、103万円の年収基準が意識されます。

一方で、主婦には配偶者控除や配偶者特別控除といった制度があるため、103万円を超えても手取りが減ることはありませんが、家族手当の対象や社会保険の加入ラインがその働き方に影響を与えます。

また、国民民主党の提案する「103万円の壁」の引き上げが実現した場合、基礎控除の引き上げによって税負担が軽減され、特に都市部で働く学生や主婦には恩恵が期待されます。

しかし、主婦にとっては社会保険の壁である「106万円」「130万円」が依然として存在するため、これらが改善されない限りは、多くの人がそのラインで働くことを止める可能性が残ります。

もちろん103万円の壁という問題を提起し、基礎控除の引き上げを訴えることは税制面では非常に重要だと思います。

ただ、社会保険料の3号被保険者の問題などもセットで整理しなければ、結局は働き控えが生じる可能性は否めません。

社会保険の含めて議論がどのように進むのか見守りたいと思います。

[…] […]