こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

2025年12月19日に税制改正大綱が発表されました。

論点としては非常に多いのですが

・個人の所得税や住民税

・法人税(主に中小企業)

・相続税

・消費税

に関する事項を中心にまとめて行きます。

所得税・住民税関連

年収の壁問題(基礎控除と給与所得控除の見直し)

概要

いわゆる年収の壁の問題を178万円に引き上げるため、基礎控除などが見直されます。

合計所得金額2350万円以下の基礎控除が4万円引き上げられます。

基礎控除ですが、まず本法で現行の58万円から62万円に引き上げられます。(合計所得金額2350万円以下のみ)

また、給与所得控除の最低ラインが65万円から69万円に引き上げられます。

それ以上の部分は特例措置法として基礎控除を上乗せして、所得税の課税最低限を178万円になるように引き上げられます。

これは令和8,9年の時限措置とされていますが、生活保護基準額が178万円になるまでは維持するとも記載されています。

問題点

ここで問題となるのは、合計所得金額489万円を境にして大きく基礎控除の額が変化する点です。

実際に適用される限界税率はその他の所得控除の金額により変動しますが、多くの場合は10%もしくは20%になると思います。

そのため、仮に所得489万円の人と490万円の人がいた場合、基礎控除により課税所得に37万円の差が出ることとなります。

そのため、次のような手取りの逆転現象が発生します。

他の条件を整えるため、その他の所得控除が60万円の場合と40万円の場合で試算します。

合計所得金額489万円の人の場合の課税所得と税額は以下の通りです。

①基礎控除104万円+60万円=164万円

→課税所得325万円(税額22.7万円)

②基礎控除104万円+40万円=144万円

→課税所得345万円(税額25.7万円)

所得490万円の人の場合は

①基礎控除67万円+60万円=127万円

→課税所得363万円(税額26.2万円)

②基礎控除67万円+40万円=107万円

→課税所得383万円(税額33.8万円)

この結果を表にすると次のようになります。

| パターン | 所得489万円の場合の税額 | 所得490万円の場合の税額 |

| ① | 約22.7万円 | 約25.7万円 |

| ② | 約26.2万円 | 約33.8万円 |

このように、適用税率にもよりますが、1万円多く稼ぐことで7万円以上税負担が増えるケースが発生します。

これはどう考えても「働き損」であり、制度上の欠陥と言わざるを得ません。

【一言コメント】

手厚く対応されているのが所得489万円(給与収入665万円程度を想定)以下の層となっています。

先ほどのシミュレーションのように境目の所得では手取りの逆転現象が起きてしまうため、もう少し丁寧な制度設計をして欲しかったですね。

また、住民税の基礎控除に変更はないため、所得税と住民税で課税最低限が大きく変わるという分かりにくい税制になっています。

NISA関連の見直し

こどもNISA(NISA口座開設年齢の見直し)

こどもNISAとして報道されていましたが、NISA口座の開設可能年齢を0歳以上とすることで対応されました。

なお、0歳から17歳までの期間においては、投資できる対象がつみたて投資枠に限られます。

投資できるのは年間60万で最大600万となり、12歳以降に引き出し可能となります。

口座開設年齢の引き下げは令和9年から開始されます。

つみたて投資枠の対象となる投資信託の追加

NISAのつみたて投資枠の対象となる投資信託に①読売株価指数、② JPXプライム150指数に連動する投資信託が追加されます。

NISAの普及によってS&P 500に連動する投資信託やいわゆるオルカンなど海外を投資対象とする商品の購入が増えているという側面があります。

そのため、国内の株価指数に連動する対象商品を増やし、日本国内への投資を増やしたいという狙いがあると思います。

【一言コメント】

こどもNISAについては、資産格差の増大という懸念もありますが、子どもの時点から投資に触れさせる機会になるという面もあると思います。

多くの場合は実質的に親が管理し、購入する金融商品も親が決めることになるでしょうが、小学生ぐらいになれば子どもに投資商品を決めさせるというのも金融教育としてアリなのかなと思ったりします。

子どもの教育資金の準備という観点で言えば、親が自身のNISA枠を使い切った後にこどもNISAを活用するのが良いと思います。

暗号資産の分離課税化

暗号資産の譲渡が分離課税となり、所得税15%、住民税5%の20%の一律の税率となります。

これは、国が指定する一定の暗号資産に限った措置ですが、ビットコインなど主要な暗号資産は対象になるでしょう。

この改正は、金融商品取引法の改正法の施行日の翌年の1月1日からとされており、2027年の法施行で分離課税となるのは2028年1月1日となる可能性が高いようです。

【一言コメント】

これは待ちに待った改正という人も多いと思います。

実態としては金融商品のように扱われていますし、分離課税になるのは妥当ではないかと思います。

青色申告特別控除の見直し

令和9年分の所得税から、青色申告特別控除が拡大されます。

現行で55万円の控除については、e-Taxを使用することを要件に加えて、65万円に引き上げられます。

また、現行で65万円の控除については、一定の要件に従って帳簿の電子保存を行うことを要件に加えて、75万円に引き上げられます。

また、簡易帳簿による10万円の控除については、2年前の収入金額が1,000万円を超える場合は適用できないこととなります。

【一言コメント】

電子申告をしなければ65万円(現行の55万円)すら使えなくなるため、書面申告をしている個人事業主には大きなインパクトがある改正です。

国として電子化を進めたいという意向の表れでしょう。

公的年金等控除の制限

給与収入と年金収入の両方があり、給与所得控除の額と公的年金等控除の合計額280万円を超える場合、その超える部分は公的年金等控除から除外することとなります。

ただ、現実的には、給与所得控除と公的年金等控除合わせて280万円を超えるという人はかなり限られると思いますので、影響を受ける人は少ないと思います。

これは令和9年分の所得税から適用されます。

住宅ローン控除の見直し

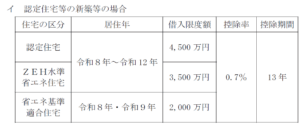

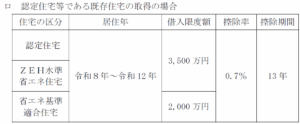

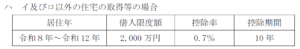

住宅ローン控除の借り入れ限度額や控除率は次のようになります。

大きな改正項目としては、①省エネ住宅以外の住宅ローン控除の適用除外、②災害危険区域等内の住宅ローン控除の適用除外の2点です。

令和10年1月1日以後、ZEH基準を満たさないものは住宅ローン控除の適用が受けられなくなります。

また、令和10年1月1日以後に災害危険区域等内で住宅を取得する場合も、住宅ローン控除の適用ができなくなります。

ふるさと納税の見直し

ふるさと納税の控除限度額が見直されます。

現行では、ふるさと納税の控除限度額は個人住民税所得割の2割とされていますが、上限がないため、高所得者は青天井でふるさと納税の控除が認められていました。

そのため、都道府県民税77.2万円、市町村民税115.8万円を上限とするよう見直されます。

これは令和10年度分の住民税から適用されます。

また、ふるさと納税の対象となる基準に寄付金の60%以上が自治体の財源となることが追加されます。

つまり、1万円の寄付の場合、ふるさと納税の返礼品の調達費用やポータルサイトへの手数料などの上限が4000円となるということです。

これは令和8年10月1日以後に効力を生ずる指定から適用されます。

【一言コメント】

ふるさと納税により居住している自治体の税収減が問題視される中で、ふるさと納税の上限を設定し一定の歯止めをかける狙いがあります。ただ、今回の改正で影響を受けるのは年収1億円程度の人になるので、多くの人には影響がないでしょう。

また、返礼品競争の過熱を受け、返礼品の調達費用を寄附金の3割以下にすることが求められています。

そして、ポータルサイトなどへの手数料なども問題視され、2023年からは返礼品の調達費用を含む経費の総額を50%以下とするルールが適用されています。

今回の改正でその割合を段階的に40%まで引き下げ、自治体の税収に繋がるように働きかける狙いがあります。

ふるさと納税は通販のようなものではなく、自治体の役に立てるための寄付というのが本来の姿です。

そう考えると、この改正も妥当なのではと思います。

相続・贈与関連

教育資金贈与の非課税措置の廃止

教育資金の一括贈与を受けた場合の非課税措置ですが、令和8年3月31日をもって終了となります。

ただ、既に贈与を受けている場合には、引き続き、払い出し等の管理が続くこととなります。

相続時における不動産評価見直し

相続発生前5年以内に取得した貸付用不動産については、通常の取引額で評価することとされました。

ただし、通常の取引価格と言うのは評価が難しいため、購入価格をベースに80%相当額で評価をすることが認められます。

これは令和9年1月1日後の相続から適用されますが、関連する通達が発行される日までの取得分については除外されます。

【一言コメント】

相続直前に不動産を購入して相続税を圧縮する手法が多くみられるため、妥当な改正でしょう。

該当するケースは、基本的には購入額の80%で評価することになるでしょうが、何かしらの事情で著しく価値が下落しているケースは取引額を鑑定するなどして対応することになるでしょう。

法人税関連

賃上げ促進税制の見直し

大企業向けの措置については、令和8年3月31日をもって廃止されることとなります。

また、中堅企業版の賃上げ促進税制については、令和9年3月31日を持って廃止となります。

なお、令和8年4月1日から令和9年3月31日までの間に開始する事業年度については

①継続雇用者給与等支給額の増加割合を4%以上を要件とする。

②控除率の加算の要件を増加割合が5%以上である場合とする

③教育訓練費による上乗せ措置を廃止する。

という改正が入ります。

中小企業版については廃止は明記されていませんが、令和9年3月31日の適用期限で現制度は終了し、延長などについて検討されるとなっています。

【一言コメント】

税制による後押しがなくても賃上げが進んでいる状況であり、このような状況でも税制優遇を行う必要は無いという判断なのでしょう。

賃上げ税制の適用を受けている法人は、税制優遇のインパクトが大きいケースも多いため、成長を続けている企業にとっては税負担が増えることとなりそうです。

少額減価償却資産の特例の見直し

少額減価償却資産の損金算入の特例については、取得価額を40万円未満に引き上げられます。

なお、この改正は法人税だけでなく、所得税にも適用されます。

パソコンなどの金額も上がって来ており、物価変動を踏まえると妥当な改正だと思います。

特定生産性向上設備等投資促進税制の創設

特定生産性向上設備を取得した場合、即時償却又は7% (建物、建物附属設備、構築物は4%)の税額控除を選択することができます。

ただ、特定生産性向上設備等とは、投資計画の合計額が35億円以上(中小企業者であっても5億円以上)とされていること、さらに投資計画における年平均の投資利率が15%以上などかなり厳しい要件となっています。

この制度の適用検討できる中小企業はかなり限られるのではないでしょうか。

消費税関連

インボイス制度の経過措置の見直し

2割特例の延長

個人事業主に限って、いわゆる2割特例を令和10年分まで延長することとなりました。

現行制度では、個人事業主が2割特例を使えるのは令和8年分までだったため、2年間延長されることとなります。

ただし、納税額は消費税額の3割となります。

8割控除の見直し

インボイス未登録の事業者から仕入を行う場合のいわゆる8割控除の特例ですが、当初であれば令和8年10月1日からは50%控除となる予定でしたが、見直しが入りました。

令和8年10月1日から令和10年9月30日までは70%

令和10年10月1日から令和12年9月30日までは50%

令和12年10月1日から令和13年9月30日までは30%

の控除が認められることとなります。

【一言コメント】

何へ忖度しているのか分かりませんが、これ以上現場を混乱させないで頂きたいというのが本音です。

そもそも消費税の納税をしていない事業者からの仕入で消費税が控除できること自体が制度としておかしい訳で、当初の経過措置でやり切って欲しかったですね。

しかも2割特例の延長は個人事業主のみというのも意味が分かりません。

検討事項

毎年の常連になっている年金課税の見直しについては今年も検討事項として取り上げられています。

選挙もあるので大鉈を振るうことはできないでしょうが、現役世代とのバランスを考えて手を付けて欲しいものです。

コメントを残す