こんにちは、ソーシャル税理士の金子(@innovator_nao)です。

会話で「扶養」という言葉を何気なく使っている人も多いと思います。

多くの人は配偶者も含めて「扶養」と言っていると思いますが、税金の取り扱いでは配偶者とその他の親族で取り扱いが異なります。

配偶者=配偶者控除or配偶者特別控除

その他の親族=扶養控除

と区別されており、控除額も異なる場合があります。

配偶者についてはこちらの記事で書いていますので、ここでは配偶者以外の親族の扶養についてまとめて行きます。

Contents

扶養控除って?

扶養控除とは、次の要件の全てに当てはまる親族がいる場合、一定額の所得控除を受けられる制度です。

控除の対象となる親族は、

・配偶者以外の親族

・納税者と生計を一にしている

・年間の合計所得金額が48万円以下

という要件を全て満たす人のことをいいます。

ただし、個人事業主の親族から専従者としてお給料を受け取っていると扶養控除の適用がありませんので、注意が必要です。

例えば、親の事業を子どもが手伝っているような場合ですね。

【所得の48万円の判定について】

収入の種類によって判定が変わるので注意が必要です。

・給与のみの場合は、年収103万円以下

・年金のみの場合(65歳未満)は、年金額108万円以下

・年金のみの場合(65歳以上)は、年金額158万円以下

・個人事業の場合は、売上から経費を引いた利益が48万円以下

となります。複数の収入が組み合わさっている場合は専門家に相談するのがベターでしょう。

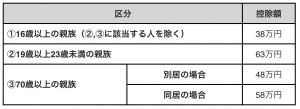

なお、控除額は扶養の対象となる人の状況によって異なります。まとめると次のようになります。

*年齢の判定は、その年の12月31日で判断します

典型的なパターンとしては

・学生で少しアルバイトをしている程度の子ども

・リタイア後の親

・失業中の親や子ども(失業手当は所得に含まれません)

このような人が扶養の対象になります。

扶養控除等申告書の記入方法

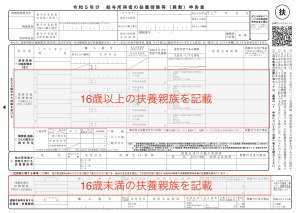

扶養控除の情報は扶養控除等申告書に記入することになります。

記入する情報は名前、生年月日、住所など基本的な情報に加えて、所得の見積額、同居老齢親族(70歳以上)かどうか、海外に住んでいるかどうかなども記入する欄があります。

16歳以上か16歳未満かで記入する場所が異なるので、注意が必要です。

扶養の対象になるかの一つのポイントになる所得金額ですが、年末調整の時点では確定額は分かりません。

そのため、配偶者控除・配偶者特別控除と同じく、見込みの金額を記入することになります。

扶養控除の対象になるのは16歳以上の親族ですが、扶養控除等申告書の下の部分に16歳未満の親族の情報を書く欄があります。

扶養控除は16歳「以上」の親族が対象なのに、なぜ16歳「未満」の子どもの情報を書くのでしょうか?

これは、住民税の非課税世帯の判定をするためのもので、詳しくは次の記事で解説しています。

参考 【住民税】扶養控除と16歳未満の扶養親族についてソーシャル税理士金子尚弘のページまた、シングルマザーなどのひとり親に対しても住民税の非課税措置が設けられています。

参考 令和2年(2020年)分の扶養控除等申告書から追加された「単身児童扶養者」とは?〜未婚のひとり親は要確認です〜ソーシャル税理士金子尚弘のページ扶養控除の注意点

所得の考え方や記入方法は配偶者控除・配偶者特別控除と同じですが、他にも注意すべき点がいくつかあります。

収入ではなく所得を記入する

まず、よくある間違いは「所得の見積額=103万円」と書くことでしょうか。

扶養親族がアルバイトなどで働いている場合は、

収入ー給与所得控除の額=所得

となります。

次の表を参考に「所得」を記入するようにしてください。

| 給与等の収入金額 | 給与所得控除額 | |

|---|---|---|

| 180万円以下 | 収入金額×40%-10万円 (最低金額は55万円) | |

| 180万円超 | 360万円以下 | 収入金額×30%+8万円 |

| 360万円超 | 660万円以下 | 収入金額×20%+44万円 |

| 660万円超 | 850万円以下 | 収入金額×10%+110万円 |

| 850万円超 | 195万円(上限) | |

例えば、アルバイトの収入が80万円であれば、

80万円ー55万円=25万円

となります。

所得要件を満たしているかを確認

配偶者控除・配偶者特別控除の所得要件が引き上げられたため、扶養控除の所得要件も上がっていると勘違いしている人もいます。

扶養控除の所得は変わらず48万円です!

48万円を超える金額(給与で103万円を超える場合)が書かれていたら、残念ながら扶養控除の対象外となります。

子どもの就職のタイミングに注意

通常の流れでは、令和5年(2023年)の扶養控除申告書は令和4年(2022年)の年末調整のタイミングで記入します。

例えば、今は学生で扶養の対象だが、2023年の4月から就職する子どもがいる場合を考えてみましょう。

2023年の年末調整では扶養から外れるため、今年提出する扶養控除申告書の扶養控除の欄から外さなければいけません。

しかし、そんなことは気にせずに扶養親族として記載されている資料を何度も見たことがあります。

この記入を間違えると月々の源泉徴収の金額が本来より少なくなり、来年の年末調整では還付金を受け取るどころか、追加で徴収される可能性があるので、気をつけてください。

離婚した場合の扶養控除

離婚した家庭で父親は養育費を払い、母親も仕事をしながら育てる、という場合があると思います。

この場合、父親も母親もその子どもを扶養親族とすることができるでしょうか?

答えはNOです!

一人の扶養親族に対して扶養控除を適用できるのは一人だけです。

扶養控除に同居という要件はないため、生活費を送金していれば父親も扶養控除を適用できますし、当然母親も適用できます。

どちらで扶養控除を適用するのか、きちんと話し合っておくべきでしょう。

技能実習生などで海外に扶養親族がいる場合

子どもが留学して海外にいる、技能実習生などで海外に家族を置いて日本で働いている、という人も多いでしょう。

海外の扶養親族については、平成28年から親族であることを証明する書類と、実際に送金している事実を証明する書類の添付が必要になりました。

具体的には、日本人であれば戸籍や、外国籍であれば海外で発行される証明書などで親族であることを証明することになります。

また、送金している事実は、海外送金の控えや、海外の親族が家族カードを利用している場合は、カード明細のコピーなどが該当します。

ルール上は、これらの書類が無いと扶養控除の適用ができないことになっています。

きちんと送金の事実などが分かるように準備しておきましょう。

【改正の経緯】

技能実習生をはじめとして、海外に家族を残して日本で働く人が増えて来ています。

そんな中で、海外の父や母、子どもだけでなく、祖父母や兄弟、叔父叔母など、ありとあらゆる家族を扶養控除の対象として申告する例が続出しました。

日本の親族であれば、その人の所得も把握できますし、重複して扶養の対象担っていないか等のチェックも可能です。

しかし、海外となると所得のチェックはおろか、実在する人物かどうかも確認が難しいという状況になります。

そのため、親族関係や送金の事実があるかの確認を求めるように改正があったんです。

また、2023年からは海外扶養親族のうち30〜69歳の方については

・学生である

・障害者である

・年間38万円以上の送金がある

という場合にのみ扶養控除の対象となります。

先ほど解説したように海外扶養親族については送金の実績が必要ですが金額の要件はありません。

ただし、30〜69歳の方については学生・障害者以外であれば38万円以上の送金が必要ということになります。

まとめ

扶養控除の適用について、いくつか注意すべきポイントがあります。

本来は扶養の対象ではない人を扶養の対象にしてしまうと、後々面倒なことになりますので、正しく判定したいところです。

チェックすべきポイントは次の通りです。

・扶養親族の所得は48万円以下となっているか

・所得48万円は給料は103万円だが年金は108万円or158万円

・4月に就職するタイミングの子どもがいる場合は要注意

・離婚した家庭で両親ともに扶養控除を適用していないか

・海外の扶養親族がいる場合、必要な書類が添付されているか

間違いやすいポイントもあるので、きちんとチェックしておきたいですね。

匿名 へ返信する コメントをキャンセル